SanDisk股价解析:闪存巨头SNDK股价为何一路狂飙?现在还是买进时机吗?

TradingKey - 我们仍看好SanDisk公司(SNDK.US)长期增长潜力,但我们认为当前阶段的股价预期不宜过高,未来上行斜率较此前明显放缓。对于投资者而言,更合理的策略是等待估值回落、行业景气度持续确认后再行布局,以提升风险回报比。

SanDisk是一家什么公司?

SanDisk(股票代码:SNDK.US)是一家专注于NAND闪存及存储解决方案的美国公司,总部位于加州米尔皮塔斯。公司成立于1988年,由Eli Harari、Sanjay Mehrotra及Jack Yuan创立。

注:NAND闪存是一种断电也能保存数据的存储芯片,常见于SSD、U盘、存储卡和手机中。它容量大、成本低、写入快,只是读取速度比另一种NOR闪存略慢。

1995年,SanDisk公司在NASDAQ上市,以NAND闪存为核心,迅速崛起为消费级存储巨头。

2000年,与东芝、三星展开NAND闪存合作与竞争。2015年10月,被西部数据(Western Digital, WDC)以约190亿美元收购。

2025年初,西部数据将其闪存业务以SanDisk品牌分拆为独立上市公司。

这也就解释了为什么你在走势图上只能看到2025年以后的涨跌幅。

SanDisk的产品涵盖:US闪存盘、SD/ microSD存储卡、消费级及企业级SSD(固态硬盘)、嵌入式存储(手机、笔记本电脑、数据中心用)等。

其热销产品有:SanDisk Extreme microSDXC卡、SanDisk Extreme Portable SSD、SanDisk Ultra microSD卡。

SanDisk股价走势?

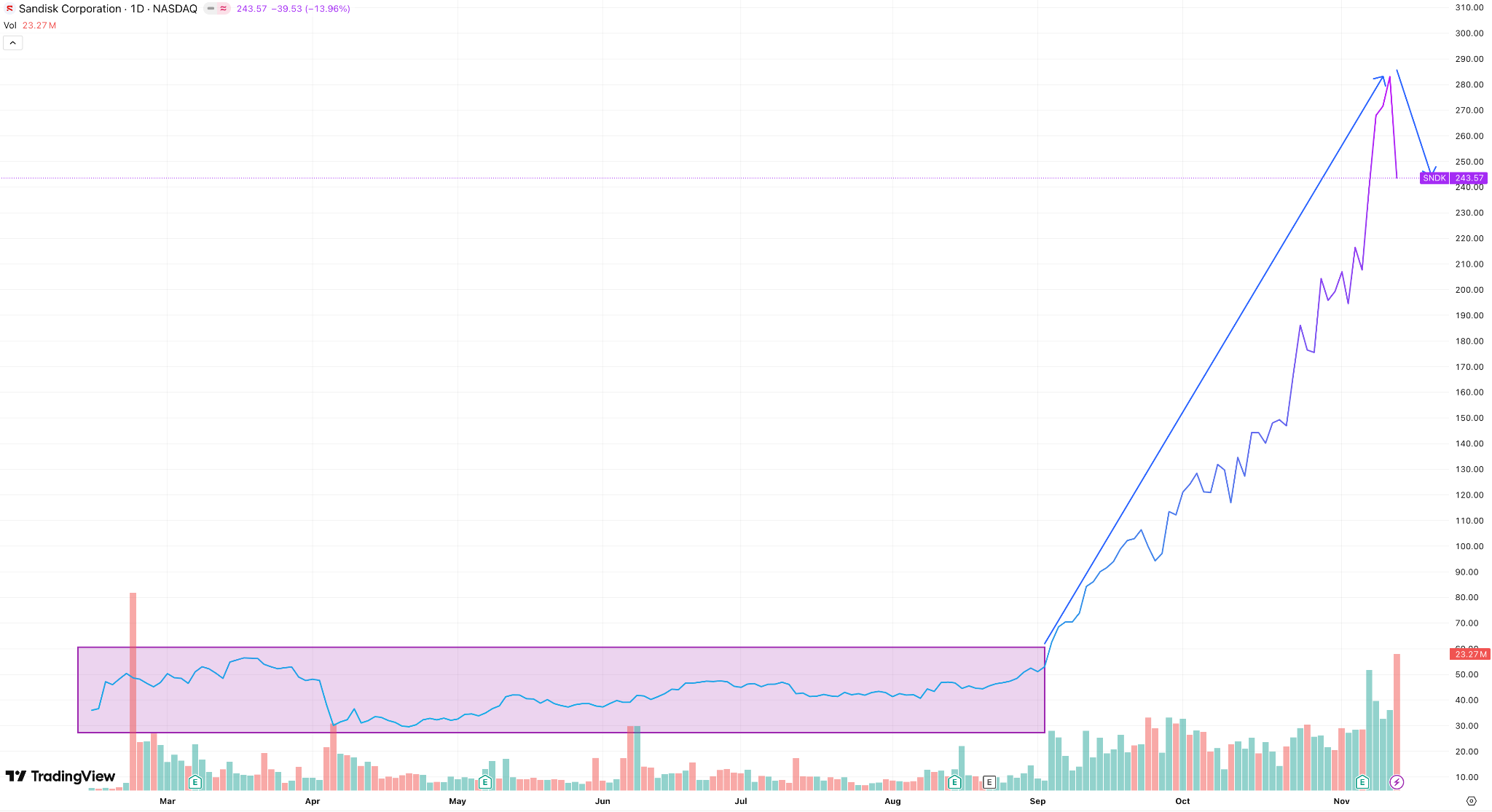

【SanDisk股价走势图,来源:TradingView】

尽管SanDisk股价就如我们看起来一样强势,但实际上深处其中的投资者才清楚了解,SanDisk的股价的波动幅度比市场多数科技股要大得多。

SanDisk上市后,股价受益于AI对存储井喷式需求的影响,股价一路震荡上行,自IPO后的21个交易日股价上涨超65%(同期的英伟达(NVDA.US)下跌超10%)。

但在随后在4月3日、4月4日两个交易日内,由于特朗普全球加征关税的影响,全球股市普跌,SanDisk股价也在两个交易日内暴跌超40%。甚至一度被评为表现最差的十支科技股之一。

随后开启了漫长的修复阶段,2025年9月4日收复前高,并至此开启主升浪行情。

截止美东时间11月13日收盘,SanDisk股价自发行价以来涨幅超700%,而同期的存储概念股整体板块也仅有60%的涨幅。

随着股价的持续不断攀升,市场的任何一点风吹草动都会导致股价出现巨大的波动。

在高位脆弱性加剧以及大空头Burry做空AI龙头的情况下,日本存储芯片巨头铠侠业绩暴雷引发美股存储板块连锁反应。

周四铠侠控股(Kioxia)公布第二财季调整后净利润同比骤降超60%,从而导致美国存储板块股价全线重挫,SanDisk应声大跌近14%。

SanDisk股价为何暴涨?

1、估值重构逻辑

SanDisk 的本轮大涨,最关键的驱动力来自 2025 年初母公司 Western Digital(西部数据)将其闪存业务独立分拆上市。 在此之前,SanDisk 的闪存业务长期被捆绑在 HDD(机械硬盘)低增长业务中,导致估值被明显压制。分拆上市后,市场重新以 纯存储芯片公司 的逻辑给 SanDisk 定价,使公司从原本偏“传统硬件制造”的估值框架,切换到了 成长型半导体公司(尤其是 NAND 赛道)的估值。

核心变化体现在三点:

- 估值体系切换:从 HDD低估值(P/S、P/E均偏低)→ NAND与AI数据存储高估值体系。

- 财务与增长逻辑分离:SanDisk不再受到WD、HDD业务周期拖累。

- 投资者结构变化:吸引专注半导体、AI基础设施、数据中心的基金增持。

2、存储芯片需求井喷

SanDisk的业绩逻辑与 NAND(闪存)价格周期高度绑定。

2024年底至2025年,存储行业出现明显的供需反转 ——需求强劲、产能收缩,使 NAND合约价和现货价同步上升,行业进入了一轮新的涨价周期(Up Cycle):

推动需求井喷的三股力量:

(1) AI 数据中心扩容带来高密度 SSD 爆发

AI模型规模越来越大,以H100/H200集群为代表的数据中心需要大量高性能企业级SSD。 企业级存储的平均售价和利润率远高于消费级,是SanDisk公司最重要的利润来源。

(2) 手机、PC、游戏主机存储需求反弹

智能手机出货量在低迷两年后出现恢复,而旗舰机型普遍提高基础存储容量(256GB 起步)。游戏主机如 PS5、Xbox也全面进入SSD时代。

(3) NAND原厂持续减产推升涨价周期

包括三星、美光、铠侠均在过去两年主动减产,库存被快速消化,使 NAND 价格进入持续上涨阶段。

3、转型成长型科技股

过去投资者对SanDisk公司的认知停留在“U盘、SD卡公司”,但分拆后的SanDisk正在加速向高毛利、高增长的科技属性靠拢:

核心转型方向包括:

(1) 企业级存储占比持续提升

数据中心级产品(企业级SSD)毛利率远高于消费品,SanDisk公司正将资源向高毛利业务倾斜。

(2) AI 时代驱动“高性能 NAND”需求

AI 并非只需要GPU,也需要

- 高带宽、大容量的快速存储

- 数据预处理缓存

- 模型分片存储

SanDisk 的高性能NAND与 PCIe Gen5 SSD均直接受益。

(3) 去库存周期结束后进入“恢复增长阶段”

整个存储行业在经历2023–2024年的深度库存周期后,已进入“价格与需求同步回升”的阶段,SanDisk 成为最典型的反转标的之一。

SanDisk股票现在买入合适吗?

当前市场波动加剧,短期风险明显上升,尤其是在存储行业盈利能力尚未真正落地、但相关个股股价已提前反映乐观预期的情况下,估值溢价或难以支撑更高的涨幅。

【SanDisk公司26年Q1季度财报,来源:investor.sandisk.com】

我们通过SanDisk的财报注意到SanDisk与铠侠控股(Kioxia)的合作关系,双方共同开发闪存,而铠侠控股的财报净利润同比骤降超60%,股价更是一路下挫,这不禁让投资者对双方合作产生的回报提出质疑。

我们预计短期内仍存在显著的回调压力,投资者需警惕情绪波动带来的快速回撤。

从中长期视角看,虽然我们对NAND存储需求趋势、AI数据中心扩容周期、以及行业供需出清后的利润修复依旧保持建设性观点,但必须承认:当前股价已较充分地计入市场一致预期甚至有所超前。若未来业绩指引无法持续超预期,或终端需求增长不及预期,股价向上的空间将被进一步压缩。

总结:

我们仍看好SanDisk公司长期增长潜力,但认为当前阶段的股价预期不宜过高,未来上行斜率较此前明显放缓。对于投资者而言,更合理的策略是等待估值回落、行业景气度持续确认后再行布局,以提升风险回报比。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.91

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61