本文刊发在华尔街日报的Spencer’s Markets AM 时事通讯。

本世纪初,一些投资评论员曾预测将迎来一个新的“咆哮的二十年代”。

一个世纪前的1920年代同样始于一场大流行病,随后是一波创新浪潮、冒险精神和股市造富神话。到目前为止,历史似乎在重演。

如今,又一个当年繁荣的“回音”正在出现——那些能让投资者血本无归的投资方式正在重新流行。

当然,任何股票都有归零的可能,但在一个分散配置的投资组合中亏光所有资金,必须非常不计后果。而当涉及基金时,通常只有富人才被允许参与那些偶尔会破产的高风险基金。

不过,一波新的杠杆型产品正在到来,将这种“归零风险”带给了普通投资者——尤其是通过押注个别通常波动剧烈的公司。

伦敦刚刚上演了一个前奏。

还记得大约一周前,当超威半导体与OpenAI达成交易时,其股东们欢欣鼓舞吗?但对那些持有GraniteShares一只三倍做空该股ETF产品的投资者来说,这无疑是噩耗。这家基金的公告写道:“根据该ETP的条款,已触发提前赎回事件。每份ETP证券的价值已确定为0.0000美元。”

四位小数的显示无疑是一种“贴心”设计。GraniteShares近期还申请在美国上市类似产品。

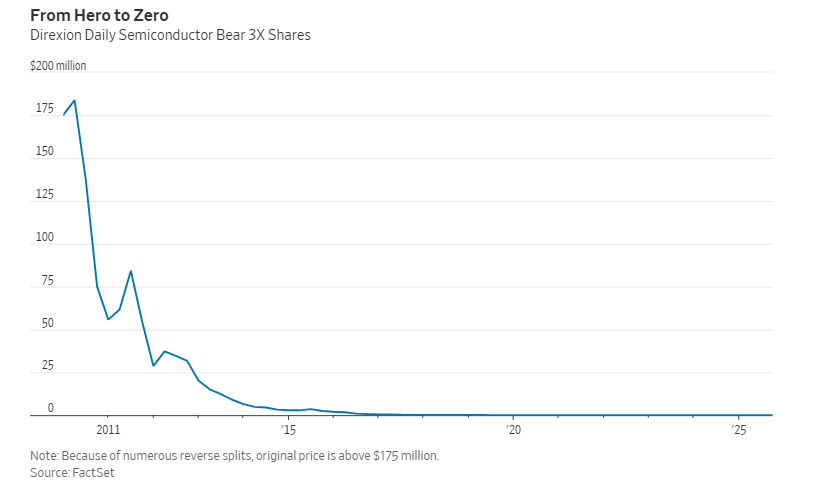

以一篮子股票为基础的类似杠杆ETF,在美国已经存在一段时间。例如,一只三倍做空半导体指数的ETF在那天同样大跌,自成立以来累计跌幅高达99.99999%。尽管还没归零,但也只剩一点点,并且花了多年才到这一步。

1929年股市崩盘时,许多投资者血本无归,是因为当时允许只用10%的保证金买股票——只需支付股价的十分之一,其余通过借款。而那个年代流行的高飞基金——即投资信托基金,也大量使用杠杆,甚至投资于同样带杠杆的其他信托基金。

最终看似分散的配置也没能拯救他们的资产,被市场彻底抹平。

如今,美国投资者已经在杠杆产品上损失惨重,原因包括收益衰减效应和隐藏成本。如果这些产品进一步聚焦于波动更大的个股,那就意味着未来更多投资人将面对“归零”结局。

此外,还有一些同样经常“归零”的产品也正在涌入市场:美国投资者如今可以参与加密货币的永续合约,杠杆率可高达100倍。上

周五比特币“永续合约”的崩盘就导致账户被清空,甚至连做对方向的交易者也不得不承担部分损失。

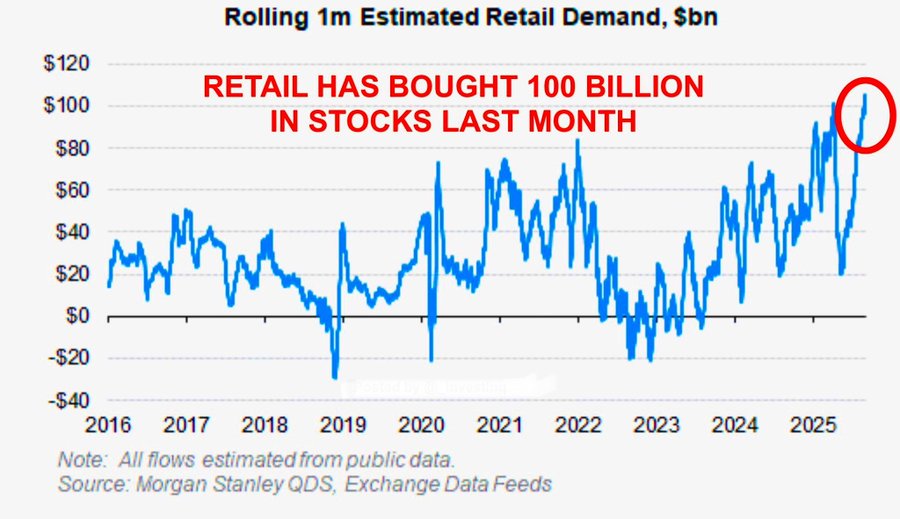

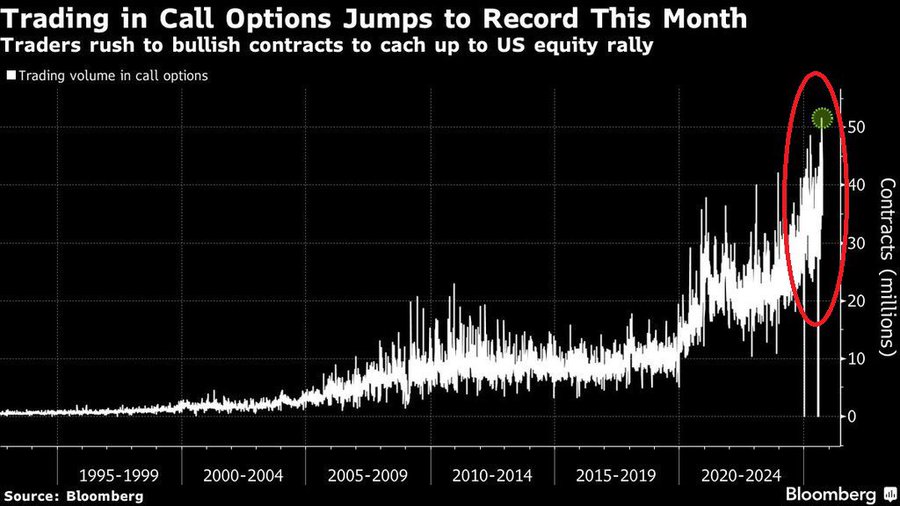

不过,那毕竟是加密币。而如今在散户投资热情达到高点的时刻,把“完全亏损”的风险嵌入一个看起来像是普通股票基金的产品中,让人不禁觉得:1920年代的历史正被重演,而且是一个全新的高度。(华尔街日报)