恒力期货能化日报20250812

一眼通

油品

LPG

方向:震荡偏弱

行情回顾:仓单同比高位,月差走弱。沙特阿美8月CP公布,丙烷为520美元/吨,较上月下调55美元/吨;丁烷490美元/吨,较上月下调55美元/吨。

逻辑:

1. 本周国内商品量为量52.92万吨,较上期增加0.3万吨,增幅0.57%。炼厂库容率25.73%,环比下降0.51%。港口库存321.62万吨,环比增加2.6%。

2. 燃烧需求弱势,化工需求边际改善。PDH开工率73.84%,环比涨1.21%。MTBE开工率66.62%,环比降1.17%。烷基化开工率49.46%,环比增3%。

3. 现货走弱,山东民用气4490元/吨,华东民用气4401元/吨,华南民用气4360元/吨。

风险提示:宏观因素影响。

沥青

方向:震荡偏弱

行情回顾:盘面随成本走弱,现货价格下跌,库存消耗缓慢。

逻辑:

1.本周产量为58.9万吨,环比增加2.8万吨,增幅5%。8月份国内沥青总排产量为241.3万吨,环比下降12.9万吨,降幅5.1%。6月份国内沥青总产量为241万吨,环比下降9.3万吨,降幅3.7%;同比增加38.8万吨,增幅19.2%。

2.社库185万吨,厂库75万吨,总库存同比低位。山东现货3640元/吨附近。炼厂周出货量41.8万吨,环比减少0.2%。北方刚需为主,南方部分地区降雨限制下游需求。

风险提示:宏观因素影响。

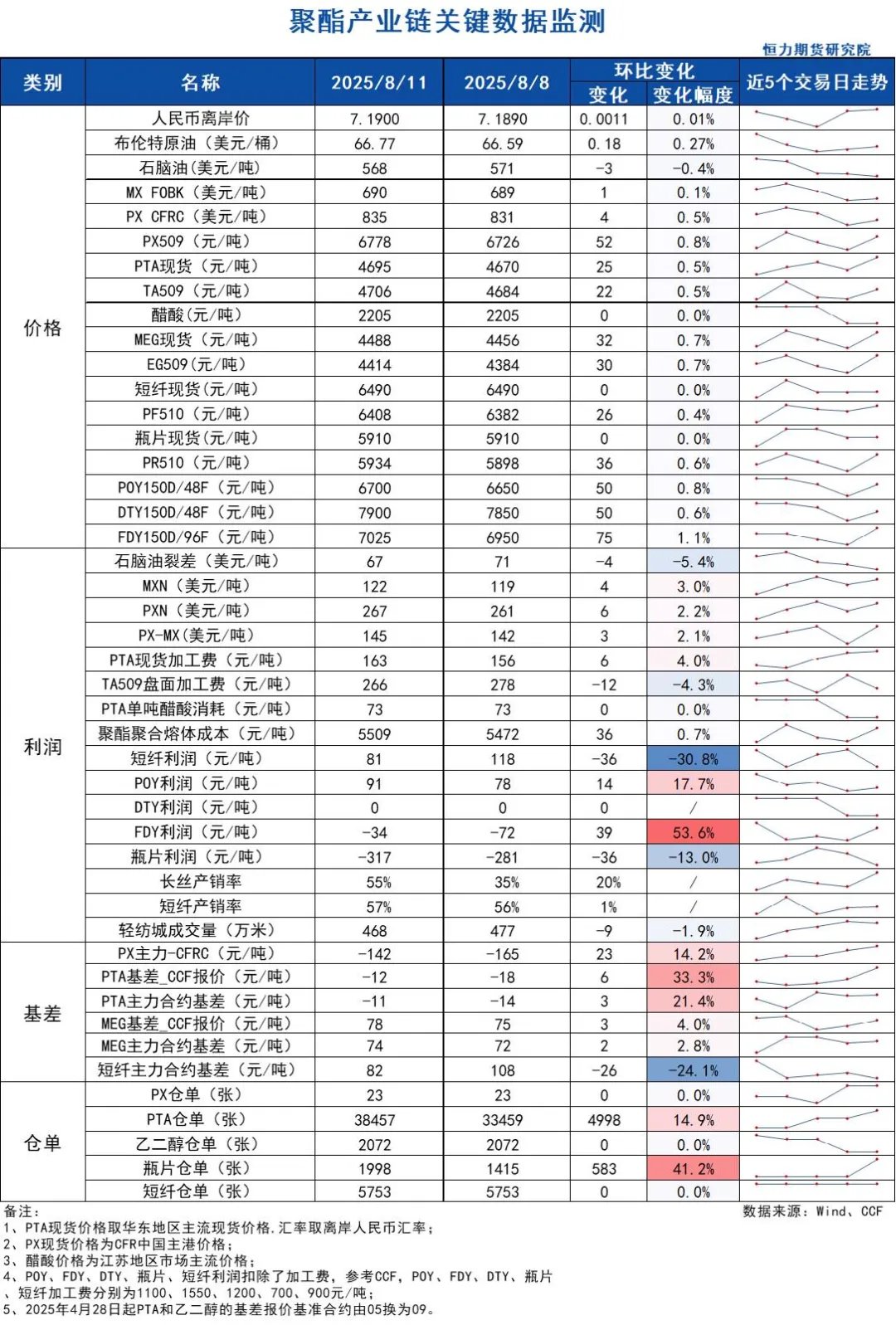

芳烃

PX

方向:偏多

盘面:

1、PX09合约收盘价6778(+30、+0.44%),日内减仓6706手至8.44万手;

2、PX9-1月差+66(+16),PX09-CFRC 为-142(+23);

3、仓单23(-)。

基本面:

1、实货:PX CFRC 835美元/吨(+4),下午PX商谈价格回调,纸货9月在827/830商谈,1月在820.5/823商谈;

2、估值与利润:MOPJ价格为568美元/吨(-3),PXN $267(+6);

3、供给:国内PX周度负荷82%(+0.9pct),亚洲PX周度负荷73.6%(+0.2),东营威联100万吨装置8月10日附近重启,此前于6月26日按计划检修,日本ENEOS19万吨装置8月8日附近重启,此前于5月中旬检修45天;韩国韩华120万吨装置按计划于8月8日附近检修至9月底;韩国SKGC40万吨装置8月10日附近重启;

4、需求:PTA负荷76.2%(+0.9pct),因效益持续低下,珠海英力士两套共计235万PTA装置减产20%;台化兴业120万吨装置8月5日重启,8月7日出料,此前于6月10日附近按计划停车;东营威联250万吨装置8月10号附近重启;

5、下游:PTA现货加工费163(+6),长丝平均产销4成偏下,短纤平均产销47%。

策略:无。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

PTA

方向:偏多

理由:TA自身供应偏紧,聚酯负荷回升。

盘面:

今日09合约以4706收盘,较上一交易日结算价上涨0.38%,日内减仓19038手至68.19万手,TA9-1价差为-26(-6)。

基本面:

1、实货:本周及下周华东现货报价围绕09合约减5-10元/吨,市场主流商谈区间为4690-4710元/吨,PTA现货加工费163元/吨(+6),PTA 09盘面加工费266元/吨(-12)

2、供给:PTA负荷76.2%(+0.9pct)。因效益持续低下,珠海英力士两套共计235万PTA装置8月6日起减产20%;台化兴业120万吨装置8月5日重启,8月7日出料;台化兴业150万吨装置计划近期停车检修,恢复时间待跟踪;东营威联250万吨装置8月10号附近重启,此前于6月29日按计划检修45天;逸盛大连225万装置目前停车准备中;

3、需求:下游聚酯负荷88.8%(+0.7pct);本周江浙终端开工率局部调整,其中加弹维持在70%(-)、江浙织机回落至59%(-2pct)、江浙印染开机回升至65%(+5pct)。江浙涤丝产销周末放量至150%左右,今日整体回落,平均产销估算在5-6成,今日直纺涤短销售一般,截止下午3:00附近,平均产销57%,今日轻纺城市场总销量468万米(-72)。

策略:关注做多TA加工费。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

乙二醇

方向:偏空

理由:当前负荷偏高,主港有累库风险。

盘面:

今日EG2509合约收盘价4414(+25,+0.25%),日内减仓5762手至19.96万手,EG9-1价差为-43(-5)。

基本面:

1、现货:目前现货基差在09合约升水77-80元/吨附近,商谈4492-4495元/吨,下午几单09合约升水77-79元/吨附近成交。9月下期货基差在09合约升水76-78元/吨附近,商谈4491-4493元/吨附近;

2、库存:截至8月11日,华东主港地区MEG港口库存总量47.74万吨,较上周四减少0.83万吨;较上周一增加1.39万吨;

3、供给:乙二醇整体开工负荷68.4%(-0.6pct),其中合成气制乙二醇开工负荷75.14%(+0.14pct),新疆广汇40万吨装置8月9日重启出料,此前于3月21日附近因故停车;山西沃能30万吨装置按计划于8月7日停车检修,预计时长20天左右;新加坡Shell90万吨装置8月6日已按计划执行检修,沙特Sharq 55万吨装置8月6日再次停车,重启待定;

4、需求:下游聚酯负荷88.8%(+0.7pct);本周江浙终端开工率局部调整,其中加弹维持在70%(-)、江浙织机回落至59%(-2pct)、江浙印染开机回升至65%(+5pct)。江浙涤丝产销周末放量至150%左右,今日整体回落,平均产销估算在5-6成,今日直纺涤短销售一般,平均产销57%,今日轻纺城市场总销量468万米(-72)。

策略:无。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

煤化工

尿素

方向:偏弱震荡

逻辑:上周三出口政策落地,对印出口不及预期,市场交易情绪降温。当前基本面弱势难改,缺少实质性利好支撑。供应方面,短期内仍将维持高位运行,日产量保持在19万吨以上。需求方面,支撑力度较为有限,农业需求处于淡季,工业需求则以逢低采购为主,增长较为缓慢,出口和秋季肥推进带来的需求或相 对有限。工厂因前期订单多报价持稳,贸易商出货放缓报价松动,若无突发利好消息,本周市场预计偏弱。盘面上短期依旧维持区间震荡观点,操作上关注1700- 1820。

风险提示:出口政策、印标和宏观政策。

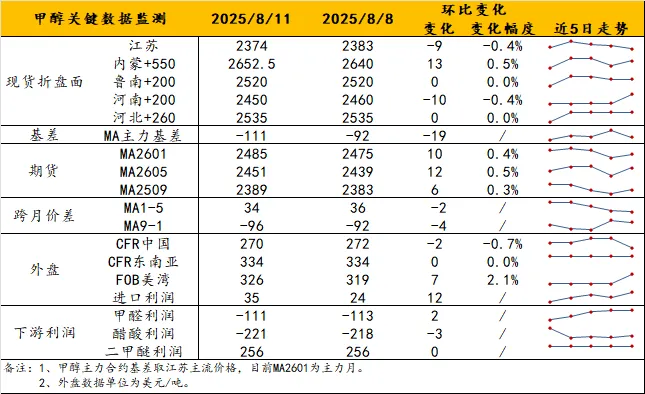

甲醇

方向:偏弱运行。

理由:高库存抑制+正在换月。

逻辑:港口方面,本周初华东近端基差维持09-10,华南基差约09-25/-15。基差波动不大,绝对价格略显阴跌。除去7月底兴兴停车+港口累库压力外,暂无新增利空,且近期跌幅已释放利空压力,但百万吨的库存压力对港口市场价格抑制较大。内地市场表现尚可,库存低位可控,内蒙古北线价格小幅调涨,山东局部小跌。观点上,高库存压力使得近月将维持低位运行,但MA2601可能在“时间上利空出尽”而表现尚可,不宜过度看空;换月已完成,对MA9-1月差的抑制开始松动。

风险提示:油价异动。

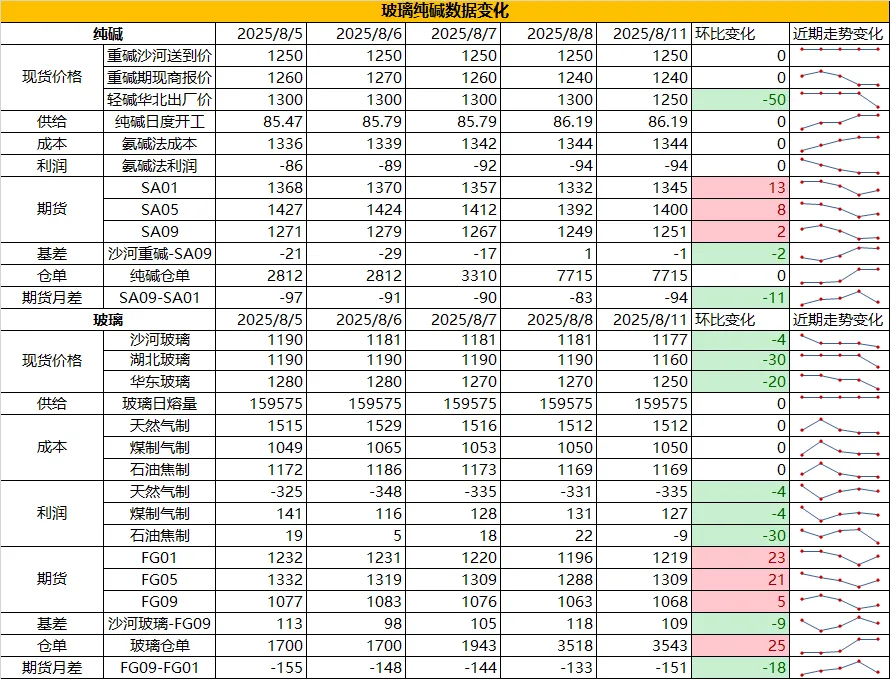

盐化工

纯碱

方向:偏空配

行情跟踪:

1.轻碱价格仍有下调,现货表现偏弱,当前由于下游前期备货较多,阶段性消耗原料库存为主,现货处于持续累库的状态,短期过剩压力加大,而中游前期投机买货的库存也体现在仓单不断增多上。

2.长周期看,纯碱刚需端虽在轻碱端有边际改善,但重碱端光伏玻璃和浮法玻璃产能难提升,整体需求面难大概改善,而纯碱大投产预期是已知的,后续关注投产能否如预期推进。

向上驱动:下游阶段性补库、碱厂检修

向下驱动:玻璃冷修,碱厂投产

策略建议:估值偏空

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:多玻空碱

行情跟踪:

1.现货近期维持下跌状态,近期下游由于前期已备货且订单好转不明显,短期以观望为主,而厂家供应面前期持续回升,目前供应面已回升至年内高位,当前供需面的扭转仍是需要厂家减产来实现。

2.长周期看,二手房市场改善不明显,对应到地产资金压力仍大,当前玻璃需求逐步从新房需求转型至二手房及城市更新需求,但整体改善也较为有限。

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:多玻空碱

风险提示:地产政策变化,宏观情绪变化

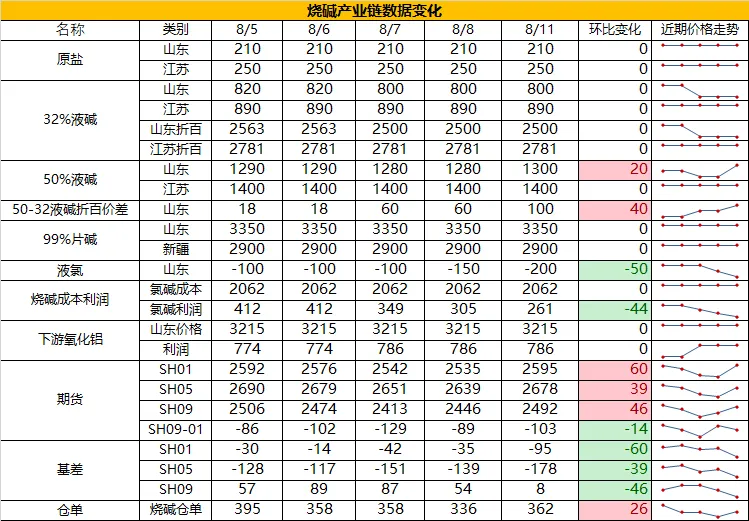

烧碱

方向:震荡偏强

行情跟踪:

1.周末至今厂家价格小幅上涨,厂家库存压力减弱,当前氧化铝端刚需维持高位,但补库需求偏弱,且非铝需求也偏弱,后续关注临近9月下游旺季补库情况。

2.四季度烧碱将处于供需两旺格局,新投产将会增多,而国内仍有氧化铝新投产,同时海外也存在烧碱下游投产,烧碱的国内刚需及出口需求仍是增加趋势,关注阶段性供需错配行情。

向上驱动:氧化铝投产,非铝下游补库,检修

向下驱动:烧碱新投产

策略建议:震荡偏强

风险提示:宏观情绪变化

橡胶系

橡胶

方向:震荡

逻辑:供应端来看,产区天气影响减弱,供应增量对原料价格形成压制,但海外地缘冲突未缓解,叠加柬埔寨劳工返乡,泰国割胶工作受阻,一定程度限制了原料价格跌幅;2025年7月中国天然及合成橡胶进口量 63.4万吨,环比增5.84%,同比增 3.43%,累计进口维持增长,长期供应压力仍在。值得关注的是,西双版纳7月天然橡胶折干产量同比降9.31%,6-7 月产量连续小幅下降,反映国内产区供应端的阶段性收紧。需求端呈现分化,部分企业复工及提产带动提升,但仍有检修安排限制涨幅。

当前市场整体呈现预期主导的情绪博弈特征,部分品种虽受预期推动价格波动,但现实成交端仍显疲软。相较之下,天然橡胶供需格局呈现“强现实、弱预期”特征,其预期端表现虽不及其他品种激进,但结构性机会仍值得关注。从需求端看,明年或将迎来重卡轮胎替换周期,需求端存在明确的增量逻辑,这为远月合约提供了底层支撑。回到当前基本面,原料价格保持稳定,库存端延续去库态势,叠加短期主产区降雨对制胶活动的扰动,多重因素形成共振支撑。基于此,对于RU2601合约,8月若上述支撑持续,激进预期下有望站稳15000元/吨一线,并向前期高点16400元吨发起冲击。若后续有额外利好消息催化,弥补4月以来的超跌缺口亦存在可能性。整体而言,橡胶在现实端韧性与预期端潜力的双重作用下,远月合约的向上弹性值得重点跟踪。

策略:卖出RU2601看跌期权。

风险提示:宏观情绪变化

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61