美元在全球贸易不确定性中保持稳定:特朗普关税政策引发市场关注,亚洲货币或迎升值压力

导读目录

市场概况

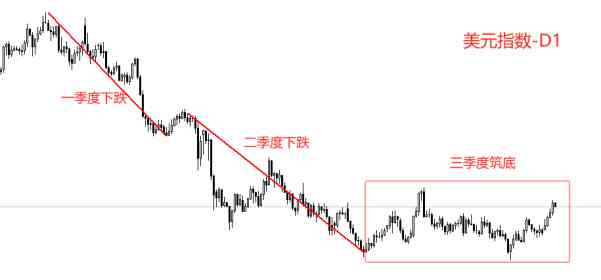

根据 www.TodayUSStock.com 报道,2025年7月7日,全球金融市场因美国“对等关税”谈判最后期限(7月9日)临近而保持高度警惕,美元在不确定性中交投稳定。特朗普通过TruthSocial平台宣布,“关税信函和/或协议”将从周一开始送达,引发市场对新一轮关税政策的广泛关注。Jefferies经济学家Mohit Kumar表示,若贸易谈判进展不顺,特朗普可能对部分国家加征额外关税。美元指数目前持平于97.22,此前上周触及三年低点96.377。市场预计,中期内美元可能兑亚洲货币和大宗商品货币走弱,但短期内保持韧性。

美元及相关市场表现

| 指标/事件 | 数据/日期 | 市场影响 |

|---|---|---|

| 美元指数 | 97.22(持平) | 上周触及三年低点96.377,短期稳定但中期承压 |

| 特朗普关税信函 | 2025年7月7日起 | 加剧市场不确定性,避险情绪推高美元需求 |

| 贸易谈判截止日期 | 2025年7月9日 | 可能引发美元波动,亚洲及大宗商品货币或升值 |

市场分析

美元短期稳定

美元指数在97.22附近持平,显示市场在关税谈判最后期限前保持谨慎。特朗普宣布从7月7日起发送“关税信函和/或协议”,这一表态暂时缓解了市场对立即加征高关税的担忧。避险情绪推动美元需求上升,尤其是兑欧元和英镑等主要货币。然而,美元指数上周触及三年低点96.377,反映出市场对美国经济前景和贸易政策的长期担忧。

贸易谈判的不确定性

Jefferies经济学家Mohit Kumar指出,若贸易谈判破裂,特朗普可能对部分国家加征25%至50%的关税。此前,中国、越南、英国和柬埔寨已达成协议,欧盟形成初步框架,但日本、加拿大等国家谈判进展缓慢。若高关税实施,全球供应链成本上升可能推高通胀,削弱美元购买力,进而导致美元兑亚洲货币(如人民币、日元)和大宗商品货币(如澳元、加元)走弱。

亚洲及大宗商品货币前景

亚洲货币和大宗商品货币可能因关税政策面临升值压力。中国和越南因达成协议可能缓解部分压力,但日本和韩国等出口导向型经济体可能因关税风险而承压。大宗商品货币则因全球需求波动和油价上涨预期而可能走强。近期澳元兑美元上涨0.4%,加元兑美元上涨0.3%,反映市场对大宗商品价格的乐观预期。

全球市场影响

关税不确定性对全球金融市场造成广泛影响。美股市场近期波动加剧,标普500指数在上周下跌2.1%后趋于平稳,投资者倾向于增持科技和医疗板块以规避风险。欧洲和亚洲股市同样承压,MSCI全球指数本周初下跌0.8%。市场正密切关注即将公布的美国6月非农就业数据和欧元区通胀数据,这些数据将为美联储和欧洲央行的货币政策提供线索,进而影响美元走势。

总结

美元在全球贸易不确定性中保持稳定,反映了市场对特朗普关税政策的谨慎预期。美元指数短期持平于97.22,但中期可能因高关税引发的通胀压力和全球供应链重构而走弱,尤其是兑亚洲货币和大宗商品货币。从逻辑上看,关税谈判的进展将直接影响美元的避险需求和市场风险偏好。独到的见解在于,美元的短期韧性可能掩盖了长期风险,若高关税引发全球通胀和经济放缓,美元可能面临更大下行压力。投资者应关注7月9日谈判结果以及美国非农就业数据,短期内可考虑增持大宗商品货币或防御性资产以对冲风险。未来一周,美元走势可能在政策动态和经济数据发布中出现剧烈波动,建议保持高度警惕。

投行与机构点评

特朗普的关税政策可能推高全球通胀,美元中期内可能兑亚洲货币走弱,投资者应关注大宗商品货币的升值机会。

美元短期内因避险需求保持稳定,但高关税若实施可能削弱其长期吸引力,建议增持科技股以规避风险。

全球贸易不确定性加剧,美元波动性可能上升,亚洲市场需警惕关税对出口经济的连锁反应。

来源:今日美股网

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)72.50

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61