从行为金融学 看快狗打车估值反转

最近数字经济行情异常火爆,通信、6G、ChatGPT等概念股纷纷大涨,估值一路创新高,相反,一些上市公司尽管发布了不错的年报,但是股价还是不受市场待见,比如药明生物2022年收入高增,但是股价还在回调。这就是行为金融学的短期动量效应,具有强者恒强,弱者恒弱的趋势。不过,这个动量效应是短期的,长期来看,强者会变弱,弱者会变强,就有了逆向投资的反转机会。对于业绩不错的公司,这个机会尤其值得关注。

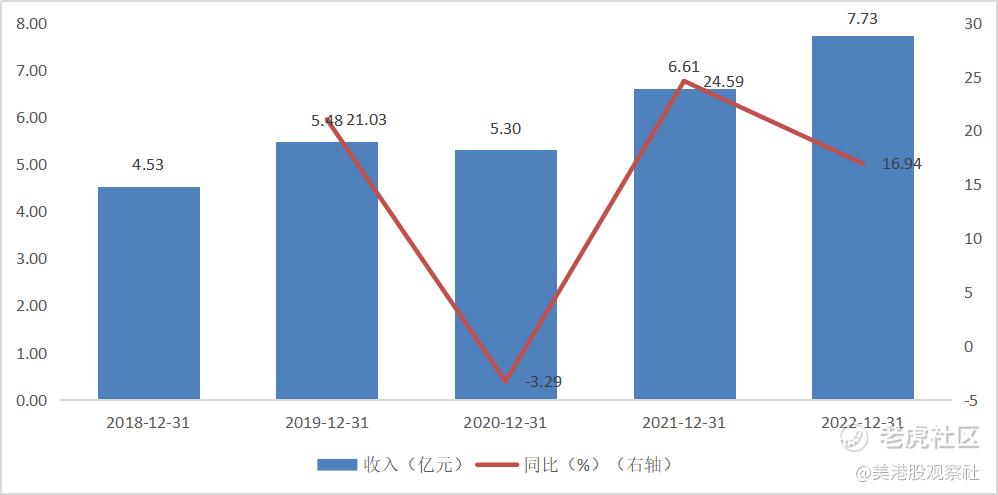

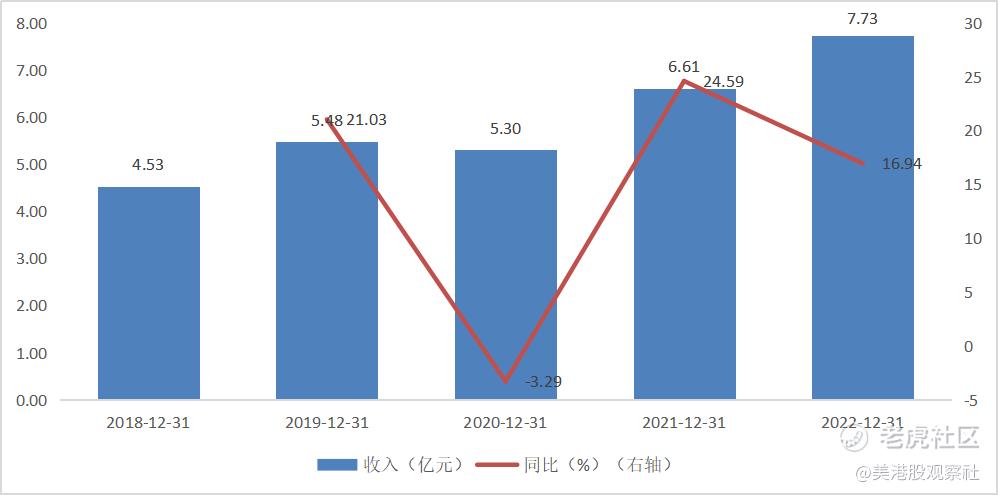

3月27日,亚洲领先的线上同城货运平台快狗打车发布了2022年年度财报,根据财报,快狗打车2022年实现收入7.7亿元,同比增长17.0%,实现毛利2.6亿元,同比增长8.2%,实现调整后净亏损2.3亿元,相比去年同期亏损的2.8亿元同比收窄17.5%。

经调亏损收窄,增值服务增长亮眼

根据财报,快狗打车的企业服务、增值服务以及香港及海外区域的收入增长较快。其中,企业服务包括计划服务和按需服务,以计划服务为主,2022年贡献了4.7亿元的收入,同比增长26.7%。增值服务则主要包括燃油卡服务、广告服务、车辆保养和维修服务及转介服务等,2022年新增了新能源车销售服务,带动增值服务同比大增90.1%。新能源车替换油车是大趋势,对传统货车存在大量的替换需求,预计将会给公司带来不小的增量。

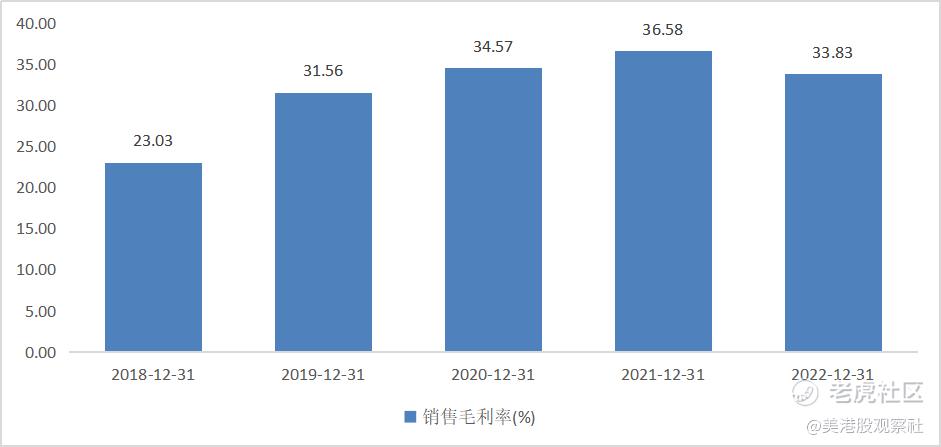

降本控费,推动调整后亏损收窄。在成本端,2022年毛利率为33.8%,长期以来,快狗打车保持了30%以上的毛利率,表明公司的成本控制能力非常优秀。在费用端,营销费用有所收窄,研发费用同比上涨107.9%,有助于维持强势竞争力。2022年,快狗打车的营销费用为3.2亿元,相比去年同期收窄13.1%。相比往年,补贴的支出有所收窄。

过去几年,销售及营销费用成为行业亏损常态化的关键因素,一直备受外界关注。快狗打车招股书显示,2018年作为品牌初建期,为扩大用户基础所需,销售及营销费用达5.24亿元。2019年至2020年后,通过成本控制,同时维持业务规模及用户基础的增长,销售及营销费用连续两年下调,2020年费用下调至1.95亿元。2021年,随着滴滴货运入局,行业再次进入“烧钱补贴”竞争周期,快狗打车也加大了销售及营销力度,其中用户补贴超1.67亿元,由此导致2021年销售及营销费用增加至3.35亿元。

2022年,竞争有所放缓,补贴有所收窄,快狗打车的营销费用为3.2亿元,相比去年同期收窄4.2%,其中平台服务用户奖励减少0.58亿元。如果不包括以股份为基础的费用,则调整后的营销费用为2.9亿元,同比大幅减少13.1%。研发费用方面,2022年研发费用为0.7亿元,同比上涨107.9%,有助于公司维持强势竞争力。一般及行政费用方面,公司2022年6月在港交所上市,产生了较大的费用,如果调整以股份为基础的费用和上市费用,公司一般及行政费用为1.8亿元,同比增长22.2%。

关于补贴方面,,随着互联网行业进入成熟期以及监管层对反垄断和数据安全的重视,互联网行业已经进入战略收缩阶段,线上同城物流平台减少补贴也是大势所趋。跟货拉拉等以抢单模式为首的公司相比,快狗打车采用派单模式,在派单中更注重精细化运营,提升服务质量,客户和司机的粘性更高,对补贴的依赖程度更低,有望在补贴减少的时候脱颖而出,抢占市场。

海外市场成正增长第二动力

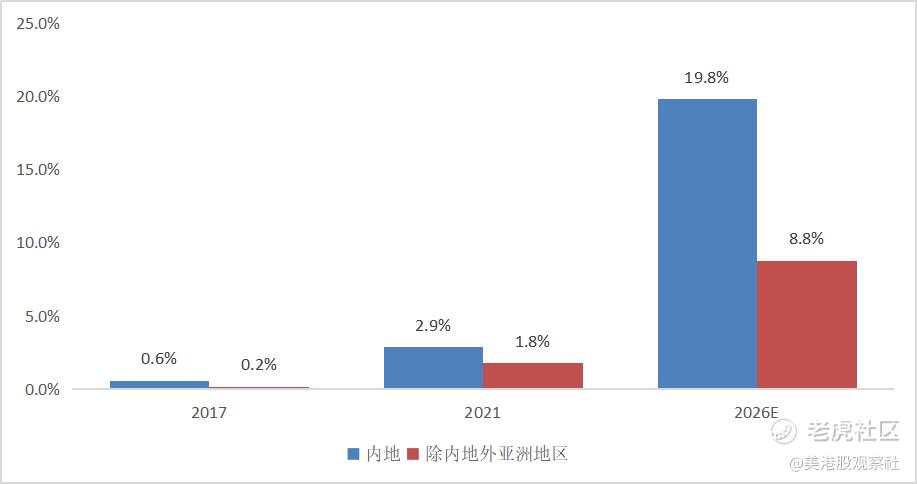

海外同城物流市场的线上渗透率较低,提升空间更大,正成为公司的第二增长动力。以亚洲市场为例,2021年不包括内地的亚洲同城物流市场规模达到2159亿美元,但是线上渗透率只有1.8%,比内地更低,线上化提升的空间也更大。

内地的参与者包括快狗打车、货拉拉等在亚洲市场也都有一席之地。在香港同城物流市场,按照2021年的交易额计算,快狗打车占据了50.9%的线上同城物流市场。快狗打车的海外业务已经覆盖了香港、新加坡、韩国、印度及越南。而根据2022年的财报,快狗打车的内地以外的收入达到4.3亿元,同比增长34.1%,贡献了55.0%的收入,已经成为了公司整体收入增长的第二增长动力。

在以计划用车为主的海外市场,快狗打车通过领先的同城物流解决方案,为香港邮政局、宜家家居等企业客户提供定制化服务以及完善的货运损失保护,服务客户范围覆盖电商零售、商超连锁、生鲜果蔬等多个领域。截至2022年年底,快狗打车累计为超过4.99万家中小企业及大型企业提供服务,累计完成约190万次物流配送,交易总额约4.8亿元。

估值低估,有望迎来困境反转

自2022年6月24日在港交所上市以来,快狗打车的股价经历了一波大熊市。一方面,快狗打车上市时间正处于全球熊市。美联储因为本土高通胀问题开启了快节奏的加息,美元回流美国,引发全球市场回调。香港作为资金流动的自由港湾也受到了很大的影响,恒生指数自高点下跌了50%多。大盘熊市给快狗打车的股价带来了很大的压力。另一方面,熊市背景下,投资者风险偏好降低,对负面消息更加敏感,而快狗打车上市后又恰好遇到一些负面消息,导致公司股价下跌幅度更大。2022年半年报,快狗打车亏损有所扩大,大股东解禁后有所减持,此外,因为市值不符合港股通标准,公司还退出了港股通。在这些负面因素下,快狗打车的股价进入下降趋势。

那么,在看似一蹶不振的股价面前,我们是否可以看到投资机会呢?

按照古斯塔夫·勒庞的《乌合之众》的理论,投资者也是乌合之众,投资者的情绪对市场、股价的影响不容忽视。通过对投资者心理的研究,现代金融已经发展出了一门行为金融学的理论。根据行为金融学,公司估值和股价往往会受到投资者的非理性行为影响。在下跌场景中,投资者往往会被恐惧笼罩而抛售股票,导致股价越来越低,公司的估值往往会被打到一个很低的位置。等到市场恐惧情绪缓解,公司估值往往会开始反转,而随着股价上涨,市场情绪进一步好转,公司估值也会进一步提升。根据这种变化,投资中形成了“逆向投资”策略,也就是预测到未来市场情绪的好转,提前在恐惧中买入。

快狗打车符合逆向投资的标准吗?

首先,恐惧情绪已经演绎到极致。港股大盘已经开启反转。根据美联储第九次加息的表述,今年内还会再加息一次,明年将开启降息。市场对加息的恐惧已经到顶部,等到降息逐步落地,市场情绪将会快速好转。对快狗打车本身来说,关于业绩、解禁等利空消息已经落地,公司股票的成交量也在不断收缩,对下跌的恐惧情绪不断释放。根据此次年报,公司调整后净亏损收窄,降本控费效果显著,有望带动市场情绪好转。从2023年的预期上看,今年国内经济快速复苏,同城货运需求爆发,公司业绩也将会大幅改善,这将带动市场情绪的好转。

而在估值端,快狗打车的估值也已经被打到了较低位置,公司PB仅0.84倍,已经跌破1倍市净率。跟物流行业同类型公司相比,公司估值也是偏低,满帮集团、京东物流等估值都在1倍以上,而全球物流龙头罗宾逊全球物流的PB更是高达8.30倍。所以,公司的估值已经处于非常低估的位置。

所以,无论从情绪面还是估值面来看,快狗打车都非常符合逆向投资的标准。目前,快狗打车股价已经开始筑底,成交量不断萎缩,进一步下跌的概率和幅度非常有限。而随着大盘情绪好转,快狗打车股价上涨的弹性更大,风险收益比也会更高。投资者可以保持关注。

$快狗打车(02246)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61