ESG之“E”维度分析 ——2021年银行业上市公司

前言 践行ESG理念是推动企业可持续发展的重要方法。ESG包含企业发展所需关注的外部因素,对增强企业核心竞争力有重要意义。同时,ESG也符合国家战略发展规划,国家相继出台相关政策推动ESG建设、ESG投资、ESG评价的发展,促使工商公司、金融机构、专业评价机构将ESG理念融入企业发展战略中,共同为促进中国可持续发展,实现经济高质量发展尽一份力。

E(环境)介绍

为应对极端气候对全球的影响,实现世界可持续发展的目标,2016年11月4日,世界各国签署《巴黎协定》,把“将全球平均气温较前工业化时期上升幅度控制在2摄氏度以内,并努力将温度上升幅度限制在1.5摄氏度以内”作为目标。中国也在2020年提出中国将力争在2030年前实现碳达峰,2060年前实现碳中和。为了实现双碳目标,推动ESG建设,中国相继出台多项政策旨在推动企业将ESG理念融入到生产经营活动中,促进企业可持续发展。

2020年,银保监会发布《关于推动银行业和保险业高质量发展的指导意见》,意见指出“银行业金融机构要建立健全环境与社会风险管理体系,将环境、社会、治理要求纳入授信全流程,强化环境、社会、治理信息披露和与利益相关者的交流互动”。通过近几年的实践,中国银行机构的E(环境)取得怎样的成效?还存在哪些需要改进的地方呢?这是大家关注的问题。

接下来,联洲信评(UCCR)ESG专项小组将对披露ESG报告的上市银行的E绩效进行分析,了解银行在推动环境治理方面的绩效。

E(环境)绩效分析

(UCCR)ESG专项小组通过对银行官网及巨潮资讯网披露的ESG相关报告的情况进行统计,截至2022年5月31日 ,银行业主动披露2021年度ESG相关报告的A+H股上市公司有62家,(UCCR)ESG专项小组以此为样本,结合联洲信评ESG评级模型及标准,对银行业上市公司的E(环境)绩效进行综合分析。

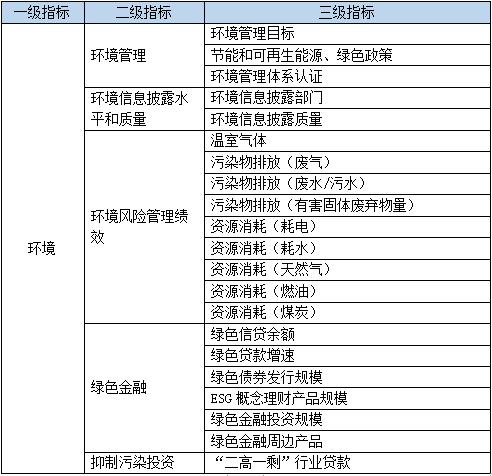

表1:联洲信评E评级体系

环境管理目标

银行机构在推动ESG的建设中,通过设立环境管理目标,强化环境保护管理,推动自身绿色发展。同时,利用行业特殊性,引导更多企业进行绿色转型,促进全社会的绿色可持续发展。银行机构在经营过程中践行绿色发展理念,制定清晰的环境管理目标,表明银行机构为推动ESG建设迈出了重要的一步,银行机构在追求利润的同时也追求可持续发展。

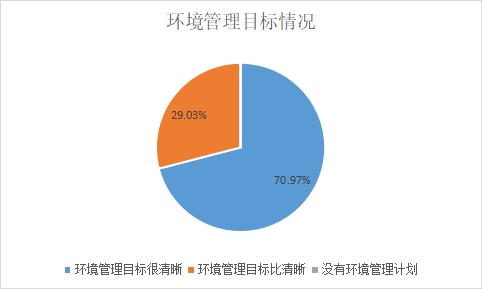

通过分析62家披露了2021年度ESG相关报告的上市银行,100%的公司都建立了环境管理目标,其中70.97%的公司的环境管理目标很清晰,建立了短期、中期、长期环境管理目标,并贯彻到公司生产经营的各个环节;29.03%的公司的环境管理目标较清晰,但还有待完善及细化。整体上,上市银行对于E(环境)建设都比较重视,都建立了明确的环境管理目标。

图1:设立环境管理目标情况

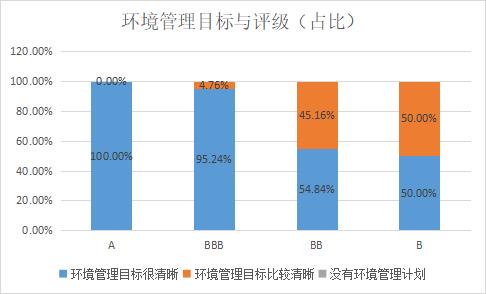

图2:环境管理目标与评级情况

通过图2分析可以看出,环境管理目标的清晰度与银行的ESG评级结果呈正比。ESG评级结果为A等级的上市银行中,100%银行的环境管理目标都很清晰;BBB等级的上市银行中,有95.24%的银行的环境管理目标很清晰,仅有4.76%的银行的环境管理目标比较清晰;而BB等级的上市银行中,有54.84%银行的环境管理目标很清晰,有45.16%的银行的环境管理目标比较清晰;B等级的上市银行中,有一半银行的环境管理目标很清晰,一半的银行的环境管理目标比较清晰。

节能和可再生能源、绿色政策

银行机构重视ESG建设,不仅是大势所趋,也是国家政策的要求。银行机构在践行ESG理念的过程中,通过制定节能减排、可再生资源回收利用、绿色环境保护等制度来规范银行在经营中坚持走可持续发展之路,将对环境的负面影响降到最低。

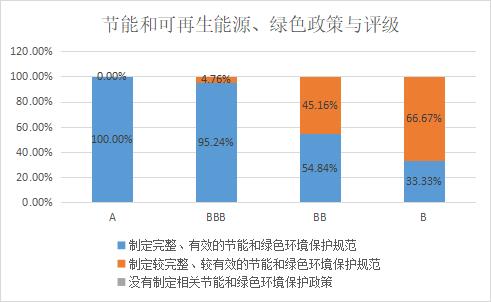

通过分析62家披露了2021年度ESG相关报告的上市银行,100%的银行都制定了节能和可再生能源、绿色环境保护规范,其中69.35%的银行制定了相关规范,内容完整、有效,能有效推动公司ESG建设;30.65%的银行建立了相关规范,但还需要进一步完善。整体上,上市银行都制定了相关的节能减排政策,在银行内部积极推动可持续发展。

通过进一步分析也发现,评级高的银行都制定相关节能和可再生能源、绿色环境保护规范,且内容完整、有效。而评级较低的银行仅有部分制定了内容完善且有效的相关节能和可再生能源、绿色环境保护规范。通过图3可以看出,ESG评级结果为A的银行中,100%的银行都制定了完整、有效的节能和绿色环境保护规范;而评级结果为BB和B的银行中,仅有54.84%和33.33%的银行制定了完整、有效的节能和绿色环境保护规范。

图3:节能和可再生能源、绿色政策与评级情况

环境管理体系认证

ISO 14001是由国际标准化组织发布的环境管理体系认证。ISO 14001环境管理体系认证,是指依据ISO 14001标准由第三方认证机构实施的合格评定活动。通过认证后可证明该主体在环境管理方面达到了国际水平,能够确保银行在经营活动中产生的各类污染物控制达到相关要求。而通过分析62家披露了2021年度ESG相关报告的上市银行的情况,通过了ISO 14001认证的银行占比为1.61%,大部分的银行没有通过ISO 14001国际认证。这其中的可能的原因有两个方面,第一,我们评级的数据主要来源于银行公开的相关数据,大部分银行没有将相关环境认证信息披露出来;第二,基于银行业的行业特性,银行业更关心银行的内部风险监控,没有强制要求银行获得国际环境认证。

环境信息披露质量

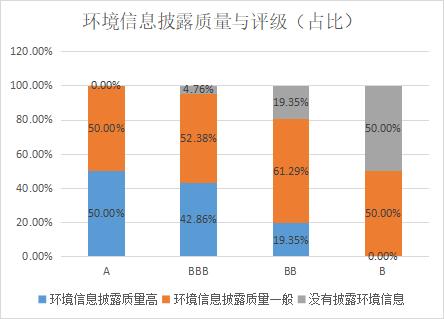

对于环境信息披露,目前监管机构没有发布统一、详细、可参考的信息披露标准,所以企业环境信息披露工作质量缺乏规范化,存在良莠不齐的现象。

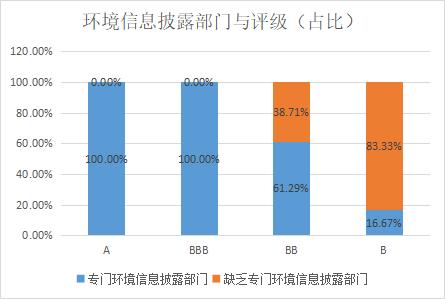

62家披露了2021年度ESG相关报告的上市银行中,专门设立了环境信息披露情况部门的银行占比为72.58%;在环境信息披露方面,环境信息披露完整,质量水平高的占比为27.42%;环境信息披露不完整,质量水平一般为56.45%,占大部分;没有披露环境信息占比为16.13%。从结果分析,银行对于环境信息披露的意识已经形成了,但还缺乏统一的披露标准,大部分银行披露的内容不够完整和规范,未来需要不断提高环境信息披露的质量,做到公开透明、统一规范。

图4:环境信息披露部门与评级情况

图5:环境信息披露质量与评级情况

通过进一步分析,由图4和图5可以看出环境信息披露质量与银行的ESG评级结果呈正比。ESG评级结果为A的银行中,100%都设置了专门的环境信息披露部门,而评级结果为B的银行仅有16.67%设置了专门的环境信息披露部门。评级结果为A的银行有50%的环境信息披露质量高,而评级结果为B的银行中有0%的银行环境信息披露质量高,50%的银行环境信息披露质量一般。

环境风险管理情况

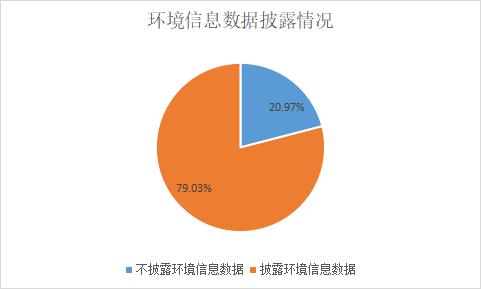

环境信息披露是检测“双碳”目标的重要手段,在“双碳”背景下,银行环境信息披露的重要意义日益突出。环境信息包含温室气体排放信息、污染物排放信息、资源消耗信息等。但是目前还没有相关规定严格要求上市银行披露气候信息,也没有统一的披露标准和规范,这在一定程度上也阻碍了环境信息披露工作的进程。

通过对62家主动披露2021年度ESG相关报告的上市银行的情况进行分析发现,主动披露环境信息相关数据的银行有49家,占比为79.03%,但大部分的信息披露不齐全;有20.97%的银行未披露环境信息的相关数据。这说明在银行业,大部分银行已经意识到环境信息相关数据披露的重要性,但目前还没有形成统一的披露规范和标准,这在一定程度上阻碍了环境信息披露的规范性、完整性、透明性。未来相关部门需要制定信息披露的标准和规范,银行业需要加大对ESG的实践力度,实现量化环境信息的披露。

图6:环境信息数据披露情况

绿色金融情况

绿色金融是银行机构引导企业绿色发展的有效手段。银行通过绿色信贷、绿色债券、ESG概念理财产品等金融工具引导市场将资源投入绿色低碳企业中,倒逼高耗能、高污染企业进行绿色转型,促进全社会经济绿色高质量发展。

对于绿色金融,我们重点关注银行的绿色贷款余额、绿色贷款增速、绿色债券发行规模、绿色债券承销规模、ESG概念理财产品规模、绿色金融投资规模、绿色金融周边产品等方面。

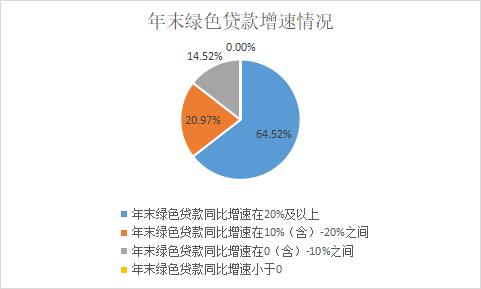

在绿色贷款方面,通过对62家主动披露2021年度ESG相关报告的上市银行的情况进行分析发现,上市银行的绿色贷款余额在1000亿及以上的银行占比为16.13%,100亿到1000亿间的银行占比为38.67%,超过半数的银行的绿色贷款余额小于100亿元,其中国有银行及大型银行绿色贷款规模较大,城农商行的绿色贷款规模较小。但在绿色贷款增速上,大部分银行的增速较快,绿色贷款余额同比增速在20%以上的银行占比有64.52%,增速在10%(含)-20%的银行占比为20.97%,超过85%的银行的绿色贷款余额同比增速在10%以上,说明大部分银行对绿色发展越来越重视,对绿色金融贷款的发放金额逐年增加,通过绿色金融带动企业绿色发展。

图7:年末绿色贷款增速情况

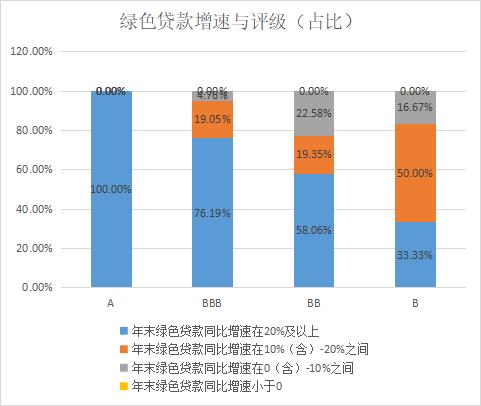

图8:年末绿色贷款增速与评级情况

如图8,通过进一步分析得出,绿色贷款增速与银行ESG评级成正比,ESG评级等级越高,绿色贷款增速的表现越好。评级结果为A的银行中,100%的绿色贷款增速在20%以上,评级为BBB的银行有76.19%的绿色贷款增速在20%以上,评级为BB的银行有58.06%的绿色贷款增速在20%以上,而评级结果为B的银行中仅有33.33%的银行的绿色贷款增速在20%以上。

在绿色债券、ESG概念理财产品规模、绿色金融投资规模方面,因为披露标准不统一,大部分银行没有披露相关数据。从披露的数据看,大部分银行发行的绿色金融相关产品金额不是特别高,但做了“首单”的尝试,新产品、新业态不断涌现,绿色金融体系往多元化趋势发展。

抑制污染投资

为加快构建绿色金融市场,中国人民银行等七部委出台《关于构建绿色金融体系的指导意见》,提出发展绿色金融要以市场化为导向,动员和激励更多社会资本投入到绿色产业,更有效地抑制污染性投资,通过市场化的方式解决环境的外部性和公共产品的提供问题。可见,抑制污染性投资是银行引导社会资本向绿色产业投资的有效方法,也是推动绿色环境建设的有效途径。

62家披露了2021年度ESG相关报告的上市银行中,74.19%的银行都限制“二高一剩”行业贷款,从实际行动上推动ESG的建设。但也有25.81%的企业没有限制“二高一剩”行业贷款,这些银行主要是中小型银行。这表明在ESG建设中,大型银行能积极倡导国家的可持续发展理念,推动ESG的建设,而中小银行相关实践还有待改进,未来中小银行需要投入更大的财力物力到ESG的实践中。

总结

通过对62家披露了2021年度ESG相关报告的银行业的上市公司E(环境)绩效分析发现,在“双碳”目标及相关政策的引导下,上市银行在E(环境)的建设中走在其他行业的前列,绝大部分银行都建立了清晰的环境管理目标和完整、有效的节能和可再生能源、绿色环境保护规范,在组织结构上,成立绿色研究院、绿色金融事业部等,探索绿色金融产品和服务创新,推动银行绿色金融的发展,推动低碳转型。但城商行在绿色金融的发展还处于起步阶段,未来需要进一步加大绿色金融的投入,提高绿色金融产品的创新力,提高银行的E(环境)的整体水平。再者,因为全国还没有形成统一的ESG信息披露规范,上市银行的环境信息披露水平参齐不齐,环境信息披露不够完善、不够规范,未来在信息披露方面,银行需要进一步提高环境信息披露水平,提高信息透明度,进而提高上市银行整体ESG表现。

申明:以上分析以上市银行披露的2021年度ESG相关报告和2021年度银行年报等公开信息为数据来源,评级信息存在不充分等局限性。联洲信评不对评级报告所记载内容的真实性、完整性、及时性作任何保证,评级结果不作为任何投资决策依据,仅作为基本参考。

撰稿人:联洲信评(UCCR)ESG专项小组

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61