信达证券:给予中国人寿增持评级

信达证券股份有限公司王舫朝,张凯烽近期对中国人寿进行研究并发布了研究报告《NBV增长亮眼,负债端经营韧性凸显》,本报告对中国人寿给出增持评级,当前股价为29.55元。

中国人寿(601628) 事件:中国人寿公布2024年一季报,2024一季度公司实现营业收入1209.70亿元,同比+14.4%;实现归母净利润206.44亿元,同比-9.3%,加权平均净资产收益率4.31%,同比-1.70pct。 点评: 保费增长领先同业,营收实现稳健增长,受投资拖累净利润同比小幅承压。1Q24公司总保费收入同比+3.2%至3376.38亿元,在同期1Q23高基数基础上仍实现同比增长,一季度公司保费增速领先主要同业,我们认为体现了公司强大的业务基础和经营韧性。 负债端结构和质态改善,推动NBV亮眼表现。在预定利率下调、“报行合一”持续推进背景下,公司持续强化资产负债管理,优化产品结构,在保持规模仍能在高基数下持续稳健的同时,中长期期交业务快速发展,推动NBV同比高增。1Q24公司新单保费同比小幅下降4.4%至1124.44亿元,主要系公司主动压缩低价值趸交产品规模,同时十年期及以上首年期交保费同比+25.4%至251.91亿元,占比首年期交保费为33.67%,同比+5.57pct。依托中长期期交业务快速增长和降本增效带动下,一季度NBV同比高增26.3%,实现近年来最高增速。 渠道人力:规模保持企稳趋势,质态不断改善。截至1Q24公司个险销售人力为62.2万人,在队伍人力巩固的同时,队伍质态明显改善,个险绩优人数规模和占比均提升,月人均首年期交保费同比+17.7%,我们认为公司个险人力规模伴随经济复苏已逐步企稳,存量和新增人力均有望实现人均产能的持续提升并带动负债端销售结构的改善,中长期业务占比有望持续提升并带动NBV增长。 投资端:利率下行背景下,投资收益率继续承压,投资规模稳健增长。1Q24公司简单年化总投资收益率和简单年化净投资收益率分别为3.23%和2.82%,分别同比-0.98pct和-0.80pct,1Q24总投资收益和净投资收益分别同比+7.2%和-0.1pct,投资资产较年初+4.8%,受长端利率中枢持续下行和权益波动影响,净、总投资收益率仍处下行趋势,受益于投资规模稳健增长,净、总投资收益整体保持稳健。 盈利预测与投资评级:公司负债端已显现企稳态势,伴随宏观经济复苏,改革效果有望进一步显现。公司存量业务基础庞大,经营韧性较强,当前个险代理人队伍业务率先企稳,同时队伍转型下,专业化、职业化等能力持续提升,带动公司产品结构改善,NBVM有望持续提升。整体来看,公司始终坚持审慎经营,严格执行“报行合一”等新规落地,市场领先优势更加稳固,综合实力有望持续增强,短期内重点关注宏观政策“组合拳”逐步发力落地的背景下,投资端的长端利率及权益市场表现或有望迎来修复并带来对公司净、总投资收益的提振和估值弹性。我们预计公司2024-2026年EPS分别为0.96/1.15/1.29,维持“增持”评级。 风险因素:宏观经济持续下行;代理人队伍增员困难和产能下滑导致人员脱落;资本市场大幅波动;居民消费意愿持续下行。

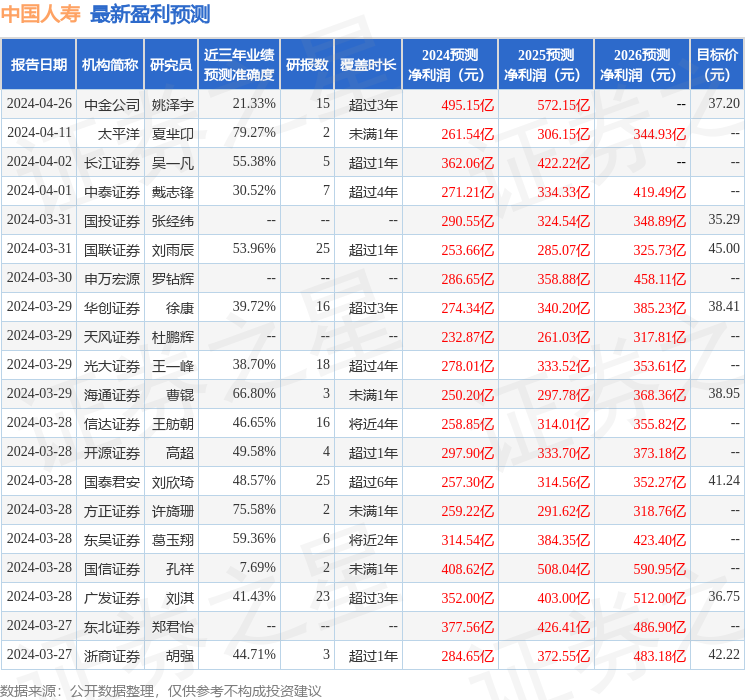

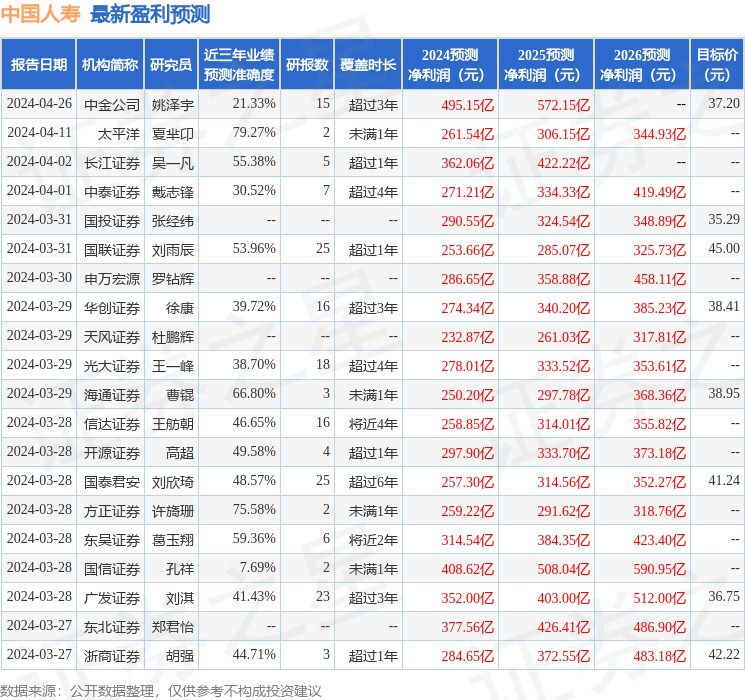

证券之星数据中心根据近三年发布的研报数据计算,太平洋夏芈卬研究员团队对该股研究较为深入,近三年预测准确度均值为79.27%,其预测2024年度归属净利润为盈利261.54亿,根据现价换算的预测PE为31.77。

最新盈利预测明细如下:

该股最近90天内共有25家机构给出评级,买入评级22家,增持评级3家;过去90天内机构目标均价为39.59。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61