高盛:投资者应该在这些地方寻找便宜货 标准普尔500现在太贵了

今年迄今为止,标准普尔500指数已经下跌了21%,但高盛的策略师认为,这个价格仍然过高。

以美国首席股票策略师David Kostin为首的高盛策略师在一份日期为10月14日的报告中写道,今年年初大盘指数的市盈率为21倍,是1980年以来的第91个百分点。虽然此后市盈率已降至15.8倍,但仍停留在第66百分位。

该策略师团队写道:“尽管衰退风险加剧,地缘政治局势紧张,宏观经济前景普遍不明朗,但收益收益率差距——股票风险溢价的常见指标——仍接近15年来的最低水平。与实际10年期国债收益率(3.994%)和投资级公司债券(标普500 SPX)相比,0.95%的指数估值高于1980年以来的第75个百分位数。”

不过,高盛的策略师仍认为美国股市有四个领域存在机会,投资者可以在这些领域逢低买进。

价值和短期股票

Kostin和他的团队说,与长期股票相比,长期股票对利率变化特别敏感,价值和短期股票看起来更有吸引力。他们写道:“如果利率保持在高位,我们预计长期股票将继续面临比短期股票更强的估值和业绩阻力。”

Kostin认为,估值和当前的宏观环境也倾向于青睐价值型股票而非成长型股票,因为标准普尔500指数中最贵和最便宜股票之间的估值差距仍"非常大"。

利润增长,股票

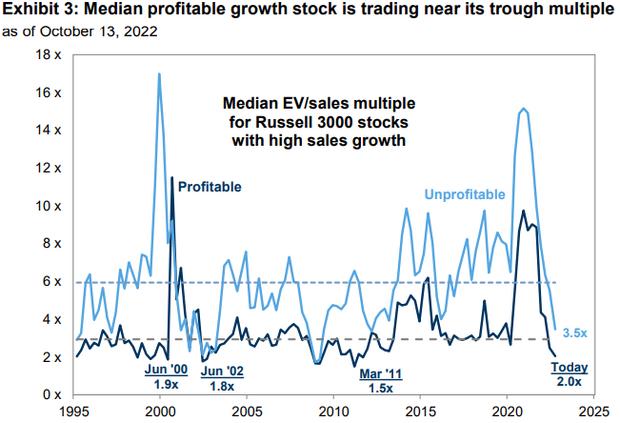

然而,大幅抛售为一些盈利的成长型股票创造了机会,这些股票目前的交易价格仅略高于过去30年低谷时期的EV/sales估值水平(见下图)。

高盛的策略师写道:“尽管利率上升和衰退风险在短期内对成长型股票构成不利影响,但一些成长型股票的低估值可能对投资视野足够长的选股者来说是一个机会。”

周期股

根据高盛的分析,即使在经济衰退的情况下,一些周期性行业的股票的估值也很低。

"如果衰退风险继续上升,获利预估继续下降,那么周期可能继续滞后,"策略师表示。“然而,周期股之间存在很大的估值差异。投资者对衰退的担忧拖累了某些周期性股票的市盈率,这意味着即使经济低迷的风险升高,风险的分配也变得有利。”

小型股

Kostin及其团队表示,小盘股的估值比大盘股更具吸引力。例如,据道琼斯市场数据,标普小型股600指数为0.82%,市盈率为10.8,为近30年来的最低水平。

然而,这一市盈率比主要指数低32%,反映出人们对小盘股盈利的担忧,“与新冠疫情前的盈利水平相比,小盘股的盈利水平非常高,在衰退中可能比大盘股面临更大的下行压力,”这些策略师写道。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61