关税窗口期重塑贸易链:这些股票迎来上涨催化

TradingKey - 在中美两国联合声明宣布将暂时下调彼此高企的关税,并将在未来90天内启动新一轮贸易谈判后,美股本周持续走强。市场情绪显著回暖,风险偏好重新抬头。

根据协议,美国将对部分中国商品的关税从原先的145%大幅下调至30%;作为回应,中国也将对美国商品的报复性关税由125%降至10%。该消息缓解了市场对于中美贸易冲突进一步升级为贸易战的担忧。

美国宏观研究机构William Blair的分析师Richard de Chazal于周一撰文指出,这项为期90天、延续至8月14日的临时关税缓解协议“释放了积极信号”。

Morgan Stanley中国区首席经济学家邢自强则认为,该90天窗口期很可能会促使贸易活动激增,因企业将加紧利用关税下调的时间差抢跑,这种“前置采购”情况类似年初阶段已出现的现象。他指出:“暂缓关税无疑为此前正趋向于双边贸易禁运的局势带来了实质性缓解。”

航运与物流:前期订单恢复,追赶性补货酝酿出现

来自全球物流平台Flexport的数据显示,截至4月底,中美贸易紧张局势已导致订单取消率高达50%。美国主要进口门户洛杉矶港报告称,截至4月29日的一周内(4月27日至5月3日),预计进口货量环比下滑30%,同比下降13%。该港口以处理来自亚洲、特别是中国的船运货物为主。

然而,随着关税调整逐步落地,航运需求正在快速反弹。Flexport创始人兼CEO Ryan在社交媒体上表示,自中美签署贸易协议第一天起,从中国出发至美国的海运订单量飙升了35%。他强调,压抑的订单需求正在释放,“大量积压订单即将涌现,运力即将售罄。”

全球航运巨头马士基首席执行官Vincent Clerc也在公司一季度财报电话会上指出,一旦“局势降级”,恐将引发“追赶性补货效应(catch-up effect)”,届时中国出口需求将显著反弹。

高盛分析师Sun亦预测,一波面向美国港口的进口潮即将启动。

低价值包裹税调整利好大型电商平台

在本轮关税调整中,美国也下调了中国出口至美的低价包裹关税,从此前极高的120%调整为54%。此举利好包括亚马逊(AMZN)和Meta Platforms(META)在内的电商生态参与者。

此前,特朗普政府于4月签署行政命令,自5月2日起暂停对来自中国内地及香港的小额包裹实行最低免税门槛,并规定对每个低值包裹征收多达120%的关税,显著提升成本负担。

这类措施对依赖中国产品直送的零售平台Temu和Shein影响尤为显著。两家公司利用直邮模式向美国消费者销售低价商品,该模式一度助其快速扩张市场。不过,Amazon近年来亦推出“Amazon Haul”等低价商品渠道,采用与Temu、Shein相似的供应链模式,新关税政策同样不可避免地提升其成本。

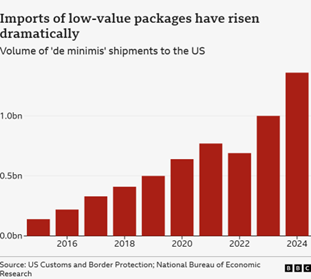

根据美国海关的数据显示,2023年通过类似方式入境的中国小包裹总量达到14亿件,远高于2013年的1.4亿件,增长迅猛。

此外,受政策影响,Temu和Shein已明显收缩其在美广告投放。Smarter Ecommerce电子商务市场洞察负责人Mike Ryan在LinkedIn发文称,Temu自4月9日起已经“完全关闭”美国Google Shopping广告位。Sensor Tower数据显示,截至4月13日的两周内,Temu在Facebook、Instagram和YouTube上的平均每日广告支出环比下降31%;同期Shein的广告投放也收缩了19%。

Meta首席财务官Susan Li在4月底的电话会议上证实这一趋势,称“来自亚洲跨境电商出口商在美国的广告支出出现回落”。社交媒体平台Pinterest(PINS)亦在近期的声明中提及类似情况。

Shein和Temu的广告投放可恢复至历史峰值的80%以上,但受市场惯性、用户习惯和竞争格局影响,难以完全回到2024年水平。

科技板块:供应链压力缓解,估值获提振

中美关税暂缓对于科技行业极具利好,尤其在于供应链风险暂时解除。苹果(AAPL)90%的iPhone仍在中国制造,中国也是其最重要的消费市场之一。苹果在财报中曾预测,持续性的关税可能导致本季度成本上升9亿美元。本轮政策调整为苹果争取了“喘息空间”,其股价本周以来明显反弹。

特斯拉(TSLA)同样受益。公司电池系统深度依赖中国供应商宁德时代、比亚迪等,并依靠上海超级工厂维持相对低廉的生产成本。在电动车市场掀起激烈价格战的背景下,公司几无涨价空间,若关税居高不下将直接冲击利润率。

据路透社报道,特斯拉计划自本月底起,从中国采购零部件并出口至美国,用于在美生产Cybercab与Semi重型卡车,意味着贸易局势缓和已对公司供应链策略形成正向推动。

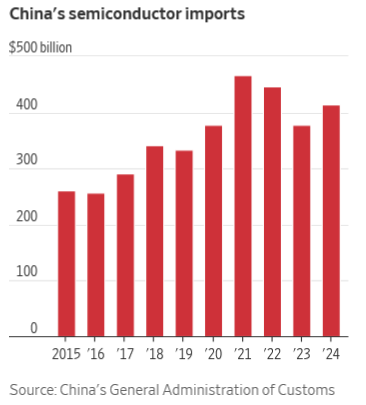

尽管英伟达(NVDA)的高端AI芯片——如H20系列——仍在出口禁令之列,但此次关税豁免涵盖消费电子、半导体设备等关键环节,大幅降低市场对全球科技链“断链”风险的担忧。

作为科技股代表,英伟达近期也宣布将GPU产品价格上调10–15%,以转嫁因产能迁移(如Blackwell架构芯片转向美国本土生产)及政策波动所承受的额外成本。

Wedbush Securities科技研究全球主管Daniel Ives在本周观点中指出:“在中美全面协议路径逐步清晰的背景下,市场和科技股在2025年重新创出历史高点的格局正在形成。未来几个月的贸易谈判进展或成为核心驱动。”

不过芯片出口限制仍是结构性隐忧。英伟达副总裁Ned Finkle直言,“新限制措施不会减少威胁,只会削弱美国科技领导力。”据统计,中国市场占英伟达总收入的20%–30%,对H20芯片等高端产品的禁售使其季度营收损失超过55亿美元。这一部分原本支撑其每年数十亿美元研发投入。

若技术出口持续受限,英伟达将难以维持先进算法架构(如Blackwell)、工艺制程(如3nm)等技术演进节奏。

值得注意的是,其它玩家正在加快替代进程。金融时报报道指出,中国科技企业正集中精力开发英伟达芯片替代品,尤其是以华为昇腾910B为代表的AI芯片已达到A100的80%性能,而成本更具优势。百度、阿里等科技集团正积极推进其适配进程,潜在形成国产化替代威胁。

航空领域:波音交付迎转折,或释放更广泛合作信号在中美达成新一轮临时关税下调协议后,波音公司迎来关键信号。据彭博援引知情人士消息,中国政府已允许境内航空公司恢复接收波音飞机。具体是否启用、何时启用等交付安排,由各航空公司根据商业判断自行协商。

此前,中国多家航司曾拒收波音737 Max系列机型,导致相关机组退回美国。根据Cirium数据,波音曾考虑将这些飞机转售至印度、马来西亚或中东市场,但现阶段恢复向中国客户交付已被提上日程。

中国市场对波音至关重要,2023年,中国占其全球交付量的五分之一。此次事态转变,不仅对航空制造产业具备战略意义,更象征着在两国分歧依然突出的大环境下,经贸合作仍留有余地。

未来若旅游签证政策进一步放宽,美国航空公司或将重新评估与中国航空公司之间的代码共享与航空联盟协作关系。

以下是值得关注的板块

航運與物流

FedEx(FDX):全球快遞與物流服務UPS(UPS):國際包裹與供應鏈服務

半導體

NVIDIA(NVDA):GPU與AI晶片開發商台積電(TSMC):晶圓代工龍頭

零售

Amazon(AMZN):綜合電商與雲端服務平台

汽車與零組件

Tesla(TSLA):電動車與自駕技術開發商

工業設備

Caterpillar(CAT):工程與礦業設備製造商Deere(DE):農業與建設機械製造商

消費電子

Apple(AAPL):手機與智慧裝置製造商

航空

Delta(DAL):美國大型航空公司

Boeing (BA): 飞机制造商

中概股

阿里巴巴(BABA):綜合電商與雲端運營商拼多多(PDD):社交電商與Temu平台運營商

廣告

Alphabet(GOOGL / GOOG):Google母公司,主營搜尋與YouTube廣告Meta(META):社交平台與數位廣告營運商

消費品

Nike(NKE):運動鞋與服飾品牌Lululemon(LULU):高端運動服飾品牌

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.91

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61