网易:防御变进击?别低估 “老树发新芽”!

$网易(NTES.US) 于北京时间 5 月 15 日港股盘后发布了 2025 年一季度财报,又是一次保守预期下的超预期。从腾讯 + 网易的一季度报显示出的共性,可以得到两条真理和教训:1)永远别低估长青游戏的价值。2)游戏的商业模式是真好,一旦跑出,就是极致的变现效率。

具体来看:

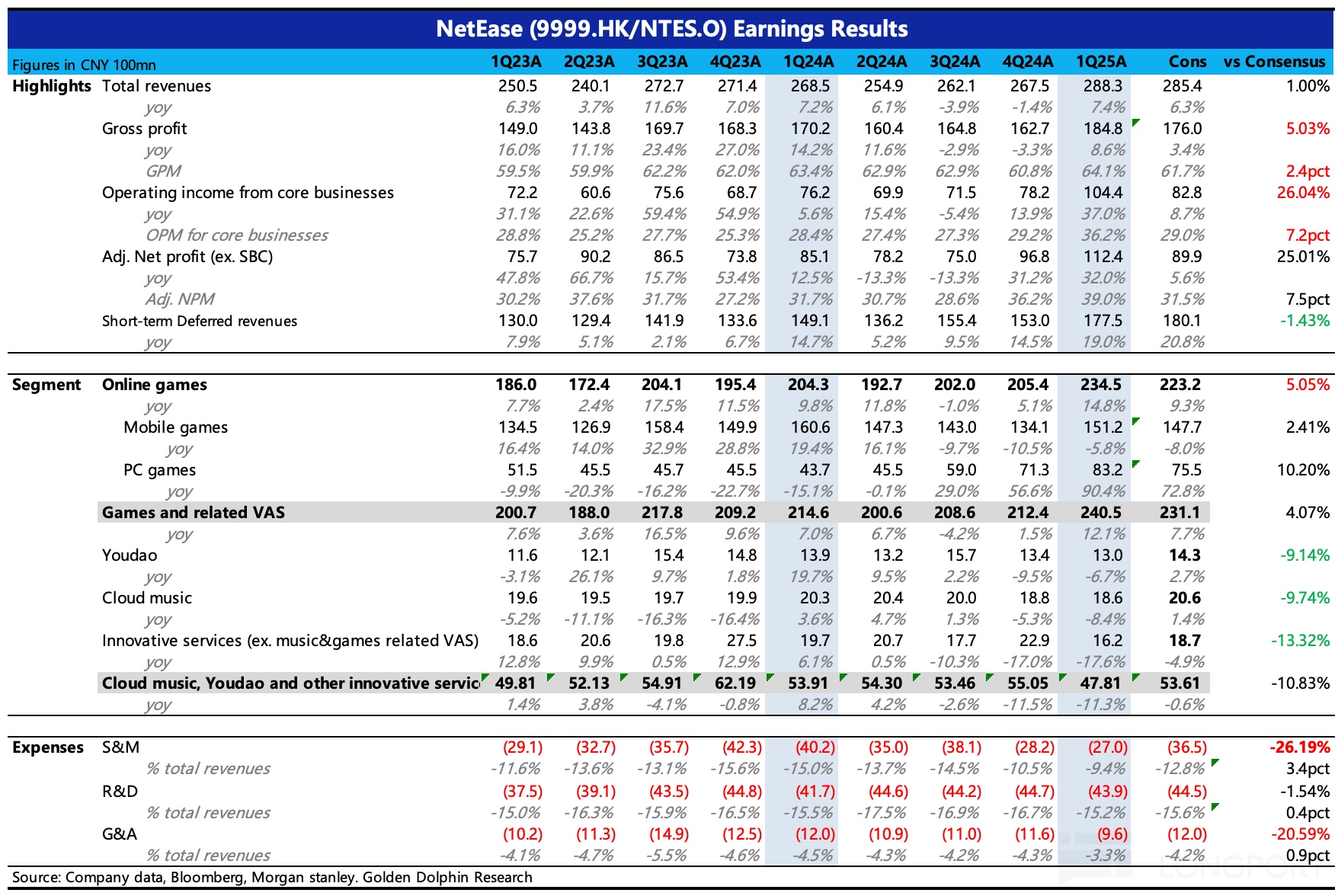

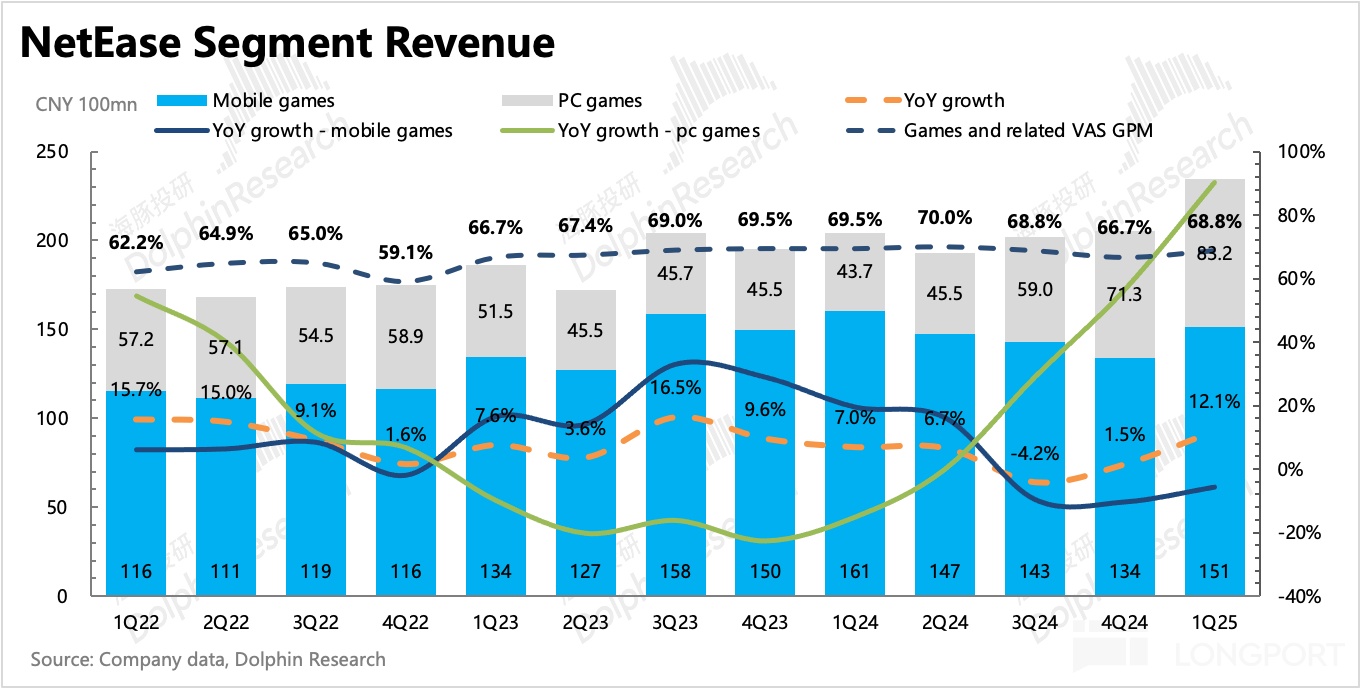

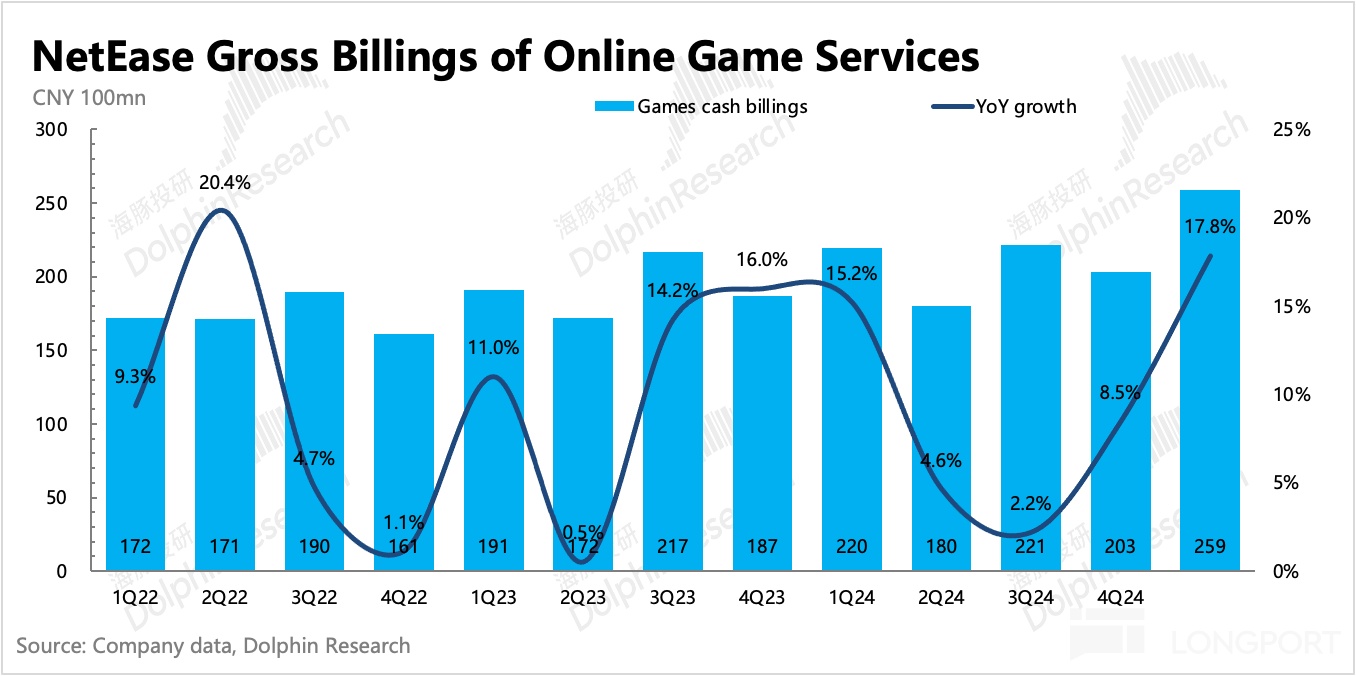

1)游戏超预期从何而来?:一季度游戏增长还是靠端游,包括暴雪的加成以及新游《燕云十六声》的增量。财报简报没有披露手游端游细分项的表现,但海豚君拆分估算,两个细项可能都比预期要高一些。

考虑到游戏毛利率环比提高而非受暴雪高分成而下降,因此造成预期差的来源,主要是自研端游以及手游。

其中,自研端游不用多说,最大功臣是《燕云》。自 12 月上线 36 天内,端游拿下超 4 亿流水。但海豚君预估手游一季度下滑 5-6%,低于市场预期的手游下滑 8%,但都呈现逐步修复的状态(Q4 同比下滑 11%)。

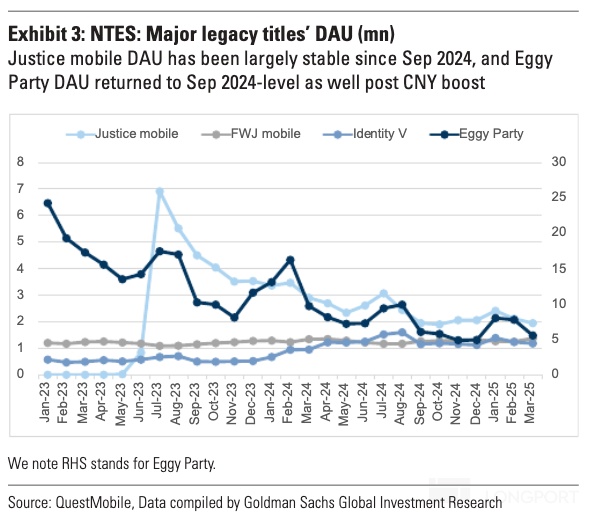

这其实值得深究,毕竟一季度手游只有《燕云》这个新游,并且蛋仔、逆水寒还是超高基数。从 Sensor Tower 的数据来看,去年的当红炸子鸡《逆水寒》、《蛋仔》都是同比大幅度下滑。那么增量从何而来?

海豚君认为,除了《燕云》手游有预期差意外(一季度流水达到了 15 亿,这应该对冲《蛋仔》和《逆水寒》的大部分降幅),造成与第三方平台流水监测数据矛盾,手游上更多的增长秘密可能来源于老游戏:

一方面财报提及了《第五人格》亮眼表现,这是通过一款内容玩法更新而流水增长的长青游戏。

另一方面,实际表现与第三方平台流水监测的矛盾,可能来源于 Sensor Tower 无法监测的部分——引导到官网充值的流水。而这部分充值行为,据管理层所说,主要集中在长青游戏上。因此,我们合理猜测,增量预期差正是藏在这里。

这个迹象其实和腾讯很像,两大巨头在开年都出现了长青游戏 “老树发新芽” 的情况。海豚君认为,这可能是行业整体性买量意愿不高的情况下,老游戏靠着品牌效应的先天优势,内容更新(缝合更多玩法)后,更易召回用户并刺激消费。

2)全年预期能否就此积极起来?:并不能。海豚君认为,尽管有老游戏焕新生的潜在逻辑,但也并不能说网易今年就能够预期一个类似产品周期大年的表现。毕竟,今年手游端 pipeline 的平淡是硬伤,储备游戏虽然也有个四五款,但均没有确定档期,可以关注下 520 游戏发布大会有没有更新。

但从押宝角度,下一个潜在爆款还是要等到今年底或明年初的开放世界游戏《无限大》,以及至少明年才能说的动森 like 版模拟游戏《奇旅》。

不过,向上不能积极,向下也无需过分悲观了。连续三个季度 beat 市场保守预期(往往是基于 Sensor Tower 的数据预测),至少需要纠偏一下市场的预测方式以及对网易周期底部的抗压能力预期。

3)经营杠杆再释放,内部整改见效了?:尽管收入前景可能还不能完全明朗,但经营杠杆的释放,对今年的利润增长又多了一份保证。

一季度经营费用非常低,尤其是销售推广费用,同比减少了 33%,降了近 15 亿。就算没有蛋仔的疯狂买量,也不至于下降到近 4 年的最低水平,何况 Q1 还应该有为《燕云十六声》、《界外狂潮》以及《七日世界》等新游戏做日常宣发的支出。只能说,去年下半年内部反腐出效果了。

除此之外,结合腾讯的情况,一个现象是,两大游戏巨头的推广费用都出现了非常大的收缩,但收入却并未受影响。海豚君认为,可能两方面原因:(1)长青游戏重视度提升,不断被 “翻新” 挖掘价值,但长青游戏自带品牌效应,往往并不需要太多的外部推广。(2)推广模式的变化,由简单粗暴的直接买量,变更为与游戏博主合作的内容营销方式(短视频、直播),带来更高的转化率,这一点网易去年就已经提及(“创新性营销工具和方法带来营销效率提升”)。

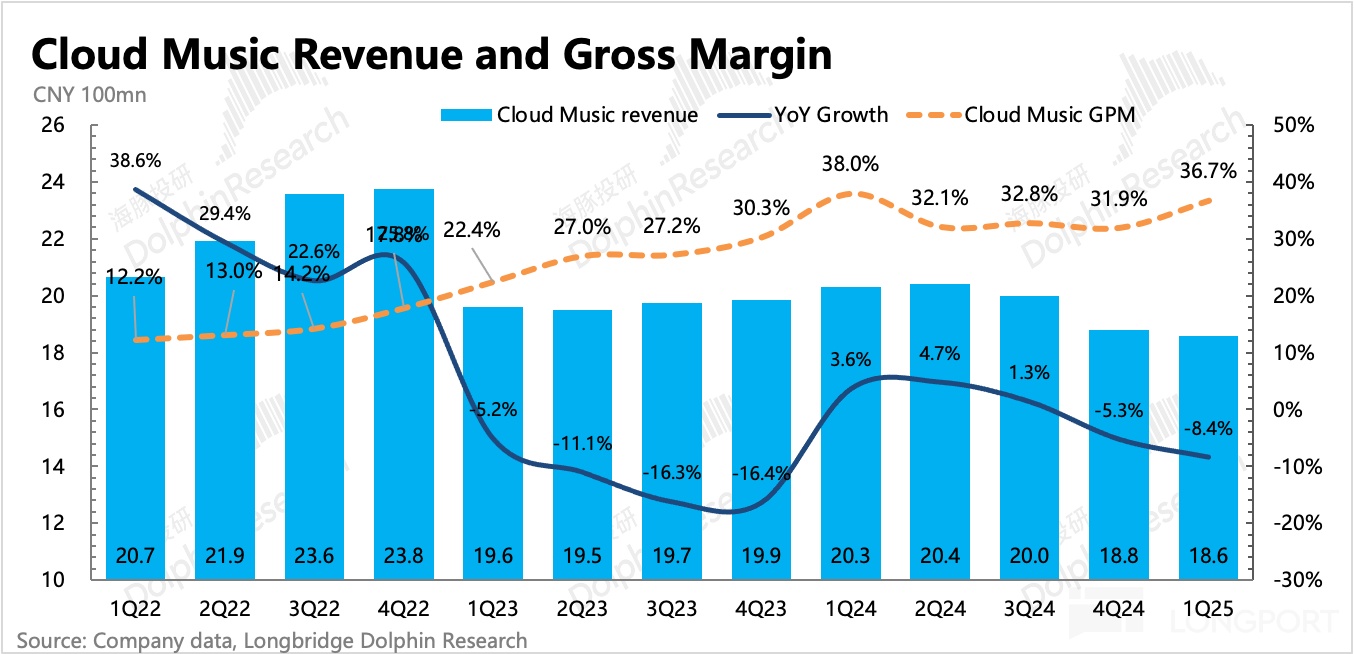

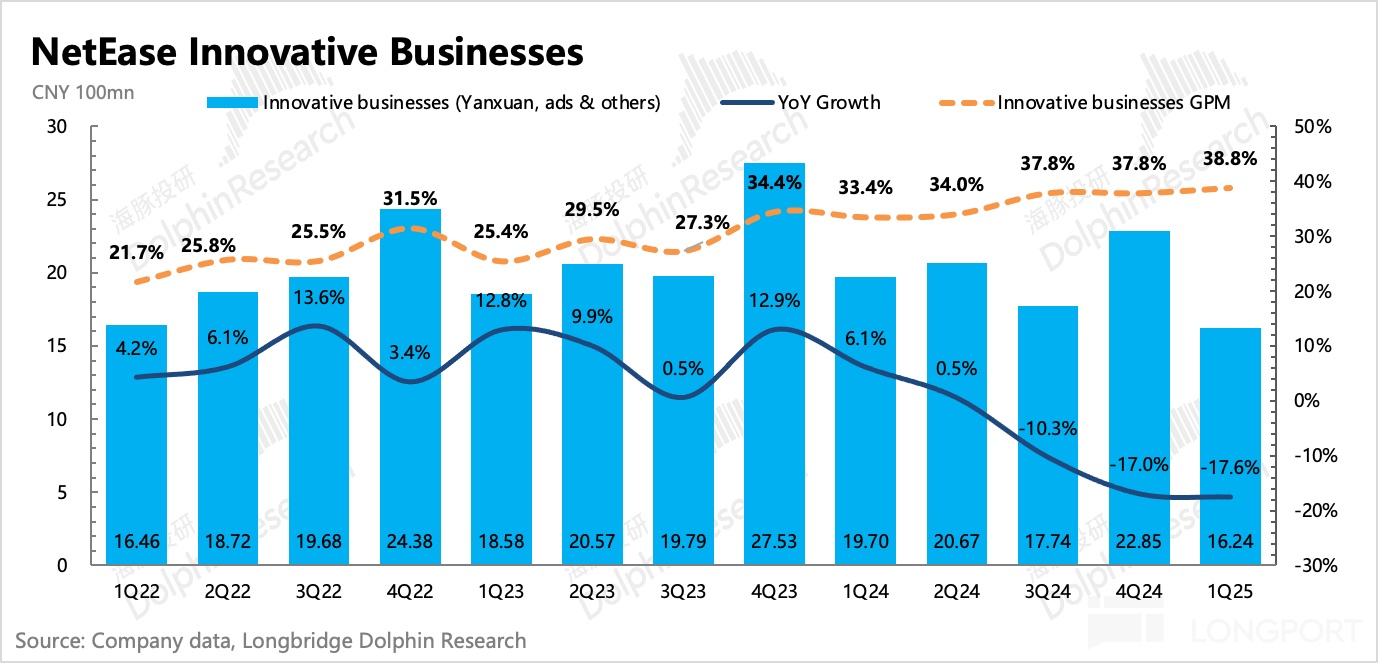

4)子业务承压,专注自负盈亏:子业务不是我们分析的重点,因此笼统的说一说。有道、云音乐以及严选等其他创新业务,收入增长继续承压。

不过毛利率没有顺势恶化,云音乐毛利率继续回到 36%。这些业务的特征普遍是:业务规模小,增长有压力,在集团层面的战略下收缩业务线,专注减亏或盈利,总体上给网易带不了太多的估值故事线。

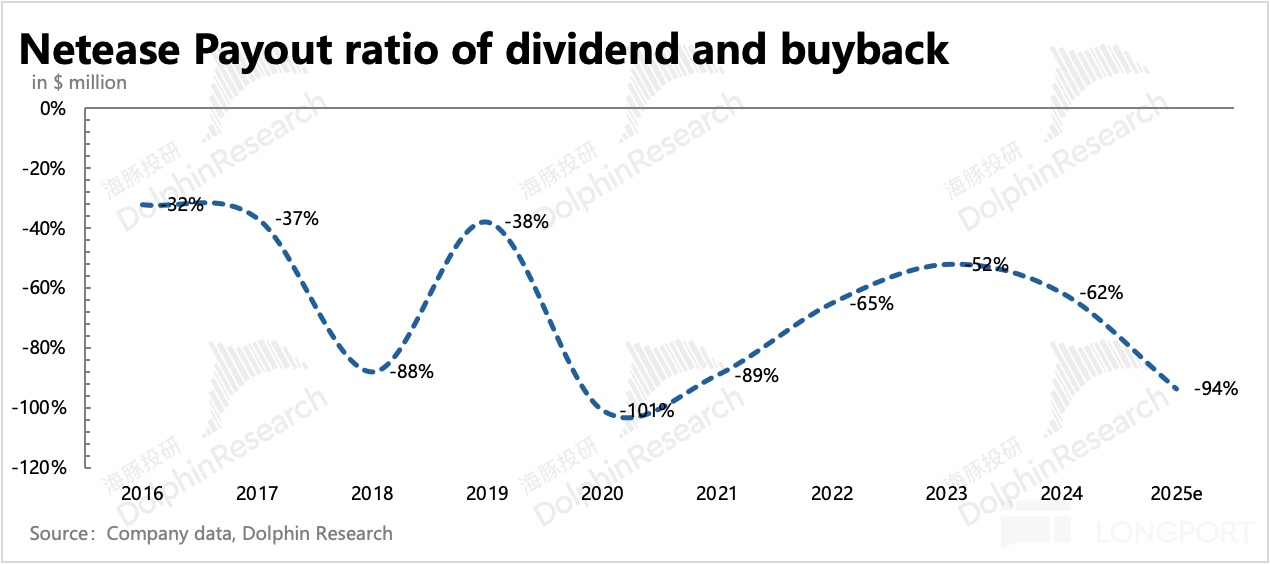

5)股东回报做防御性托底:在低估值下,这一笔平时看着不咋地但当下收益率还可以的股东回报,能够作为网易在业绩承压时的估值支撑。况且网易这个造币机,正常情况下,账上累积的现金只会越来越多。在估值承压的时候,可以随时拿出来做危机回购。

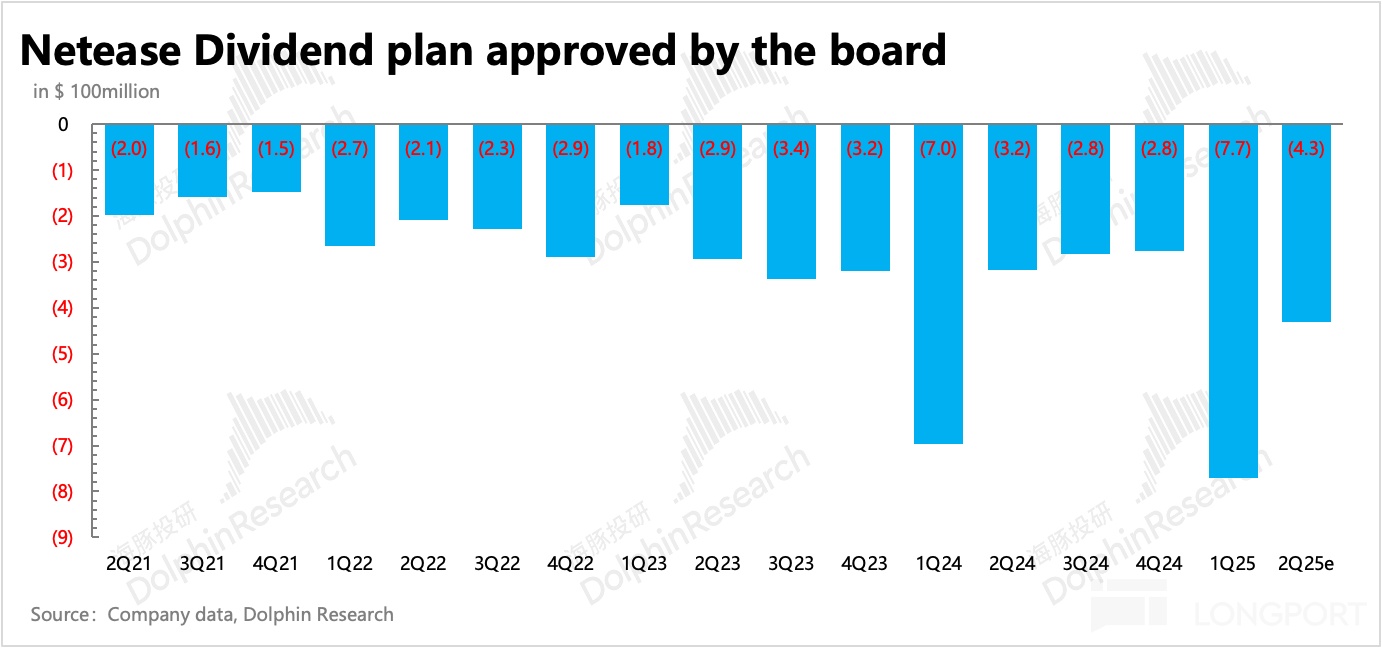

一季度网易经营活动净现金流入 121 亿元,同比增加 26%,主要来源于经营费用大幅收缩。计划派息约 31 亿元,分红率达 28%。但一季度没怎么回购,只回购了 40 万股,预计花费不足 0.5 亿美金。

如果按照这一轮三年 50 亿的回购计划,那么预示着后面不到一年的时间,要回购 31 亿美元,假设能够按期实施,加上预计今年计划派息 115 亿(全年 30% 分红率),那么隐含综合回报率接近 7%,其实是一个相对较高的收益了,能够在业绩承压拖累股价时,起到防御性托底的效果。

海豚君观点

一季度进一步说明,当下市场可能稍微低估了网易作为老牌游戏厂商在周期底部的抗压实力。今年以来由于缺少 AI 催化 + 产品周期巅峰已过,网易在业务上的进击性不强,靠着低估值下还不错的股东回报,被市场更多的视为防御标的。

与之而来的,就是市场对其业绩期望一直不高。尽管暴雪 +《燕云十六声》,使得 PC 游戏上增量不少,但出于对移动游戏 pipeline 相对平淡的考虑,已经连续三个季度,市场预期都比较保守。这里的预期差之大,可能也和长青游戏超三分之一流水是第三方平台无法跟踪的官网渠道导致。

展望来看,上季度海豚君就已经说过,网易的最差时期已经过去。但从 pipeline 来说,下一个产品爆发周期可能还是需要等到年底或明年初的《无限大》来带动。

不过在此之前的短期小催化,则可以看看《永劫无间》的周年庆、《燕云十六声》的海外发布,以及一些长青游戏的 “翻新”(这一招至少在腾讯、网易上似乎屡试不爽),这里可以关注一下电话会以及即将到来的 520 游戏发布会。

因此,无论后续业绩怎样预期,先拉平当下对老游戏以及经营杠杆的预期差,就可以稍微抬一抬估值,比如从当下的 13x P/E(收入暂不做调整,但考虑到费用端的杠杆效应,海豚君将 25 年利润增速从 5% 提高至 13%),拉高到历史中枢的 15x P/E,对应 790 亿估值。但后续的空间则还是要看新产品周期,年底之前若有《无限大》的新进展,短期情绪也可助力上攻到 18x 的乐观估值上。而反之,就算环境突变、行业恶化,向下也有 7% 股东回报托底估值。

以下是详细分析

1. 游戏:再超预期,市场误判了什么?

一季度游戏收入 288.3 亿,同比增长 7.4%,主要靠收入占比 1/3 的端游拉动。本季度财报没有披露手游、端游的戏份情况。海豚君自己估算(仅供参考,电话会若披露后续再修正),手游下滑 5.8%,端游增长 90%,都超出预期。

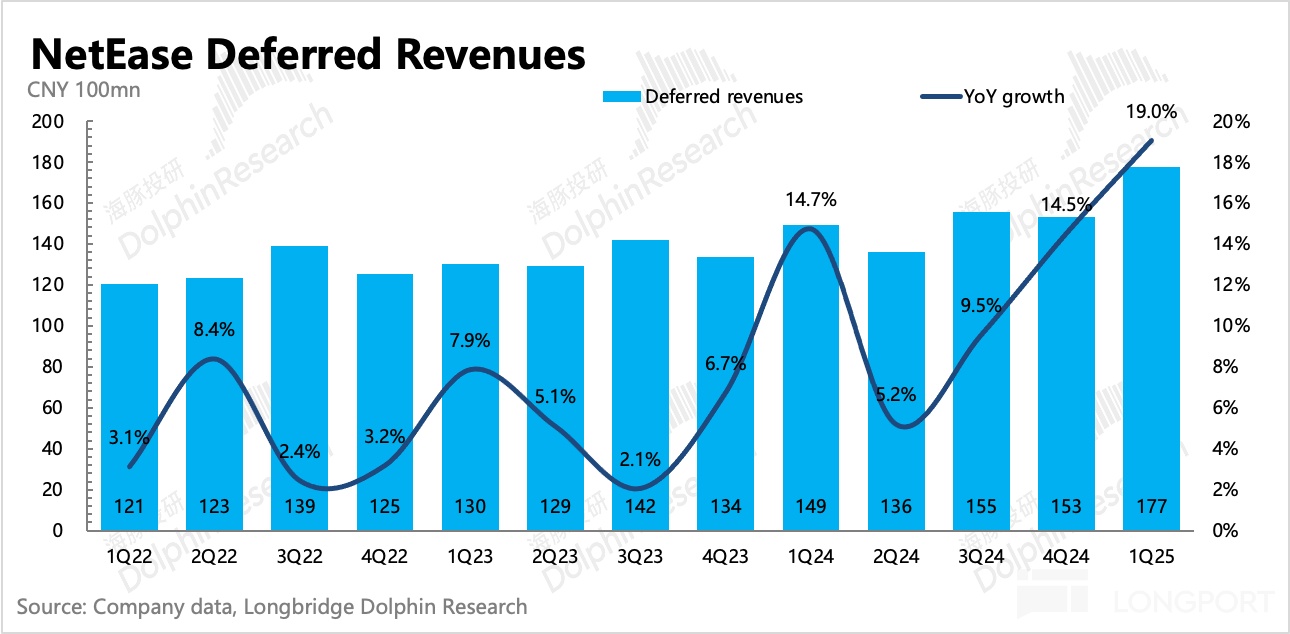

递延收入来看,同比增长 19 亿,从自身趋势上来看是不错的。但略低于市场预期,如果硬要说预期差背后的含义,则可能隐含手游表现超预期。因为递延周期上,手游一般短于端游。

因此这可能也侧面印证,预期差的主要来源,不仅仅在于端游(毛利率未环比下降,说明主要是自研端游表现超预期),还在于手游上。

值得讨论的点就在手游。海豚君预估手游一季度下滑 5-6%,虽然低于市场预期的手游下滑 8%,但都呈现逐步修复的状态(Q4 同比下滑 11%)。

而实际情况是,一季度手游只有《燕云》这个新游,并且蛋仔、逆水寒还是超高基数。从 Sensor Tower 的数据来看,去年的当红炸子鸡《逆水寒》、《蛋仔》都是同比大幅度下滑。那么《燕云》手游的增量真能完全覆盖老游戏的下滑?

估计有点难。按照游戏社区 NGA 内部人发帖,《燕云》手游 Q1 流水预计有 15 亿,假设确认 2/3,也就是贡献 10 亿收入增量,那么也无法抵抗《蛋仔》、《逆水寒》在 Sensor Tower 上惊悚的 50% 下滑(预计这里面有超 20 亿的缺口)。

我们认为,造成与第三方平台流水监测数据矛盾,手游端更多的增长秘密可能来源于,不能完全追踪的老游戏表现。两个佐证:

1)一方面财报明确提及了《第五人格》亮眼表现,这是通过一款内容玩法更新而流水增长的长青游戏。

2)另一方面,Sensor Tower 无法监测的部分——公司一贯擅长通过社群运营,引导核心用户到官网充值流水。而这部分充值行为,据管理层所说,主要集中在长青游戏上。再加上网易的游戏大多为聚焦重度玩家的高 ARPU 值游戏,因此维护核心大 R 玩家的工作是网易游戏运营的重要工作之一。

因此,我们合理猜测,增量预期差正是藏在老游戏上,甚至《蛋仔派对》、《逆水寒》这两款游戏,也可能因为官网渠道分流的原因,导致 Sensor Tower 的数据跟踪不再准确(即实际并未下降这么多)。

不过,长青游戏 “老树开新芽” 的迹象,其实和腾讯很像。海豚君认为,这可能体现了一种当下的行业变化趋势。在整体性买量意愿不高的情况下,老游戏靠着品牌效应的先天优势,内容更新(缝合更多玩法)后,更易召回用户并刺激消费。

但全年预期能否就此积极起来?

也不能轻率。海豚君认为,尽管有老游戏焕新生的潜在逻辑,但也并不能说网易今年就能够预期一个类似产品周期大年的表现。

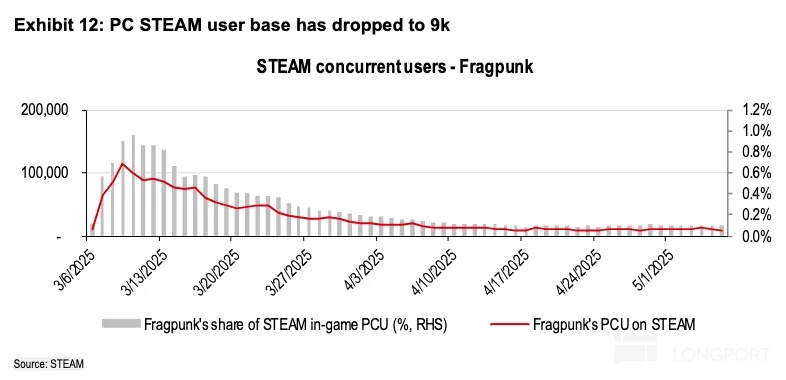

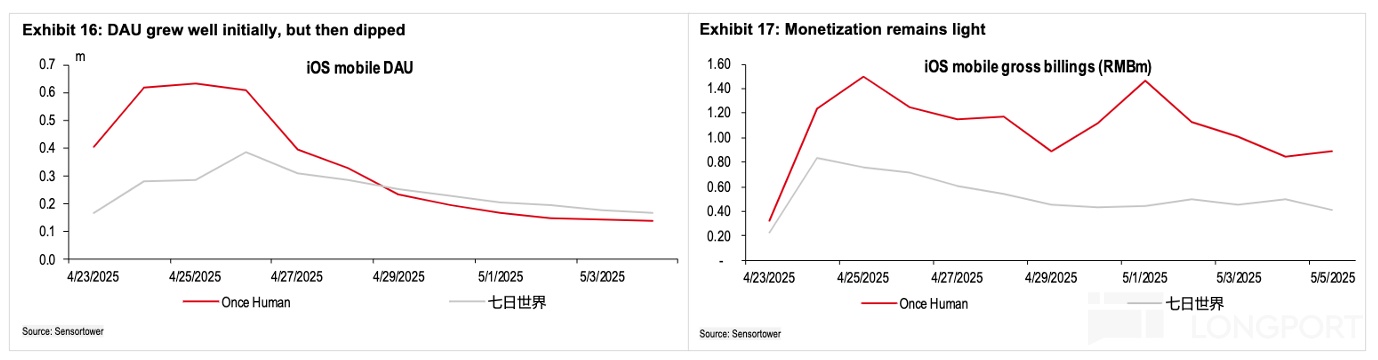

Q1 发的几款 PC 新游,比如预期颇高的《界外狂潮》,人气消散的速度意外较快。4 月底刚上线的《七日世界》也需要再观察一下玩家稳定性。

除此之外,毕竟今年手游端 pipeline 的平淡是硬伤,储备游戏虽然也有个四五款,但均没有确定档期,可以关注下 520 游戏发布大会有没有更新。

但从押宝角度,下一个潜在爆款还是要等到今年底或明年初的开放世界游戏《无限大》,以及至少明年才能说的动森 like 版模拟游戏《奇旅》。

不过,向上不能积极,向下也无需过分悲观了。连续三个季度 beat 市场保守预期(往往是基于 Sensor Tower 的数据预测),至少需要纠偏一下市场的预测方式以及对网易周期底部的抗压能力预期。

2. 子业务专注自负盈亏

一季度云音乐、有道以及严选等其他创新收入,均处于同比下滑,但毛利率持续改善,说明集团对这些业务的当下战略是,做利润先于扩张。

虽然单个业务的投资回报率提高了,但从集团角度来说,这种战略下,游戏主业之外的业务给网易很难带来多少估值故事线。

子业务并非海豚君紧密跟踪的标的,因此这里不做展开。

3.经营杠杆释放利润空间

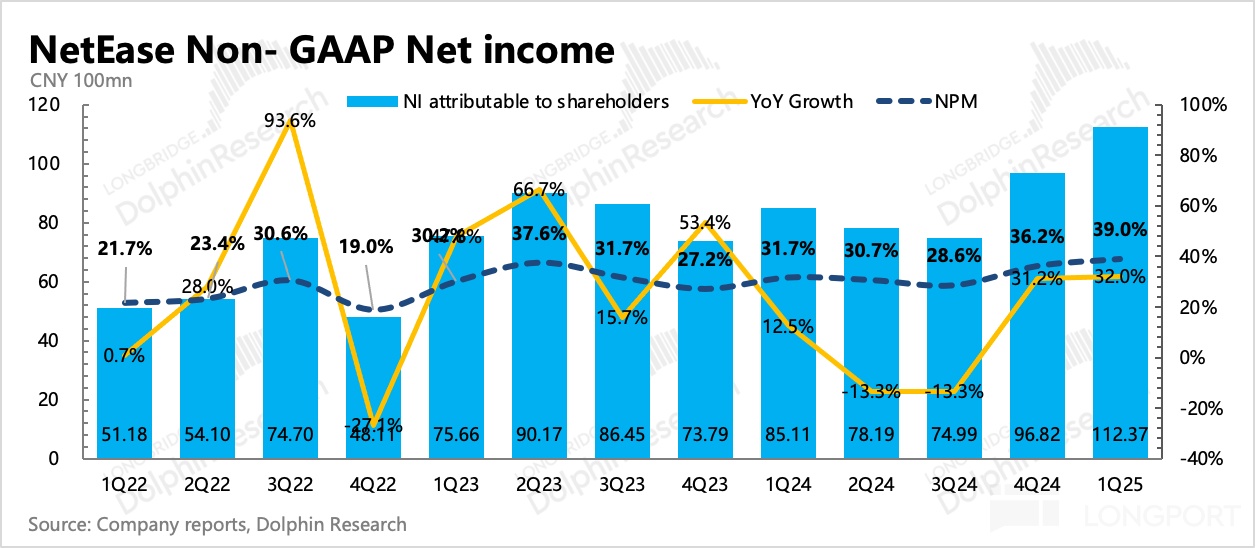

和上季度一样,一季度 Non-GAAP 净利润的超预期主要来自于销售费用大幅下降,其次就是各项业务的毛利率均有所提升。

一季度销售费用再次比市场预期低了 10 多亿,同比去年少了 15 亿,似乎主要少的就是去年初《蛋仔》与《元星》的 10 亿 “商战” 投入。

但就算没有蛋仔的疯狂买量,也不至于下降到近 4 年的最低水平,何况 Q1 还应该有为《燕云十六声》、《界外狂潮》以及《七日世界》等新游戏做日常宣发的支出。只能说,去年下半年内部反腐出效果了。

除此之外,结合腾讯的情况,一个现象是,两大游戏巨头的推广费用都出现了非常大的收缩,但收入却并未受影响。

海豚君认为,可能两方面原因:(1)长青游戏重视度提升,不断被 “翻新” 挖掘价值,但长青游戏自带品牌效应,往往并不需要太多的外部推广。(2)推广模式的变化,由简单粗暴的直接买量,变更为与游戏博主合作的内容营销方式(短视频、直播),带来更高的转化率,这一点网易去年就已经提及(“创新性营销工具和方法带来营销效率提升”)。

其他费用上,除了研发还保持低速扩张外,管理费用也是同比 20% 的下滑,其中股权激励下滑了 10%,因此压缩的应该是运营支持部门的团队人员,以及差旅等辅助办公费用等。

上季度原本还以为费用是一次性的短期优化,但本季度表明,这个经营杠杆的释放还会持续,那么至少今年都将是一个红利期。

最终核心主业的经营利润(无汇兑损益影响),利润率上环比提升至 36%。Non-GAAP 净利润 112 亿,利润率达到 39%。这里面有投资收益、利息收入、汇兑收益的季度波动影响,如果剔除非主业收益的影响,实际 Non-GAAP 净利润同比增速则接近 35% 了。

4. 今年股东回报如何?

一季度末,网易账上净现金 189 亿美金,相比去年底又增加了 9 亿美金,还是妥妥的现金牛生意。一季度怎么回购,尽管关税宣布那一周,网易股价也跌了 10%。但如果按照这一轮三年 50 亿的回购计划,那么预示着后面不到一年的时间,要回购 31 亿美元。

另外,一季度网易支付了上季度分红 + 年末特殊分红一共 56 亿元,同时按一季度业绩,计划派息约 31 亿元,分红率约 28%。

如果上述回购假设能够按期实施,加上预计今年计划派息 133 亿(按 2024 全年 35% 分红率计算,合 18.5 亿美元),那么一共近 49 亿美元的股东收益,相当于将利润的 90% 都拿出来回馈了股东,隐含综合回报率超 7%,是一个相对较高的收益了,完全能够在业绩承压拖累股价时,起到防御性托底的效果。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)72.50

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61