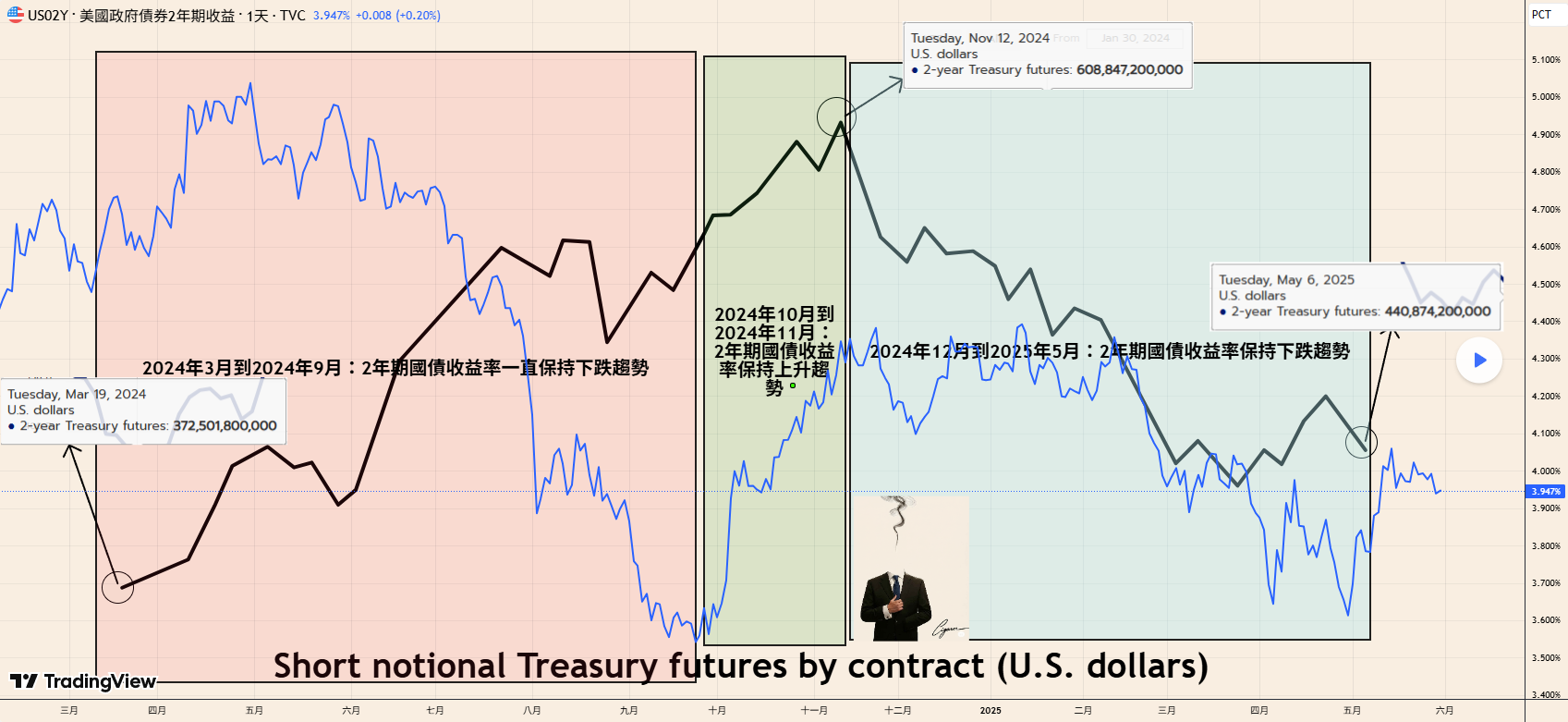

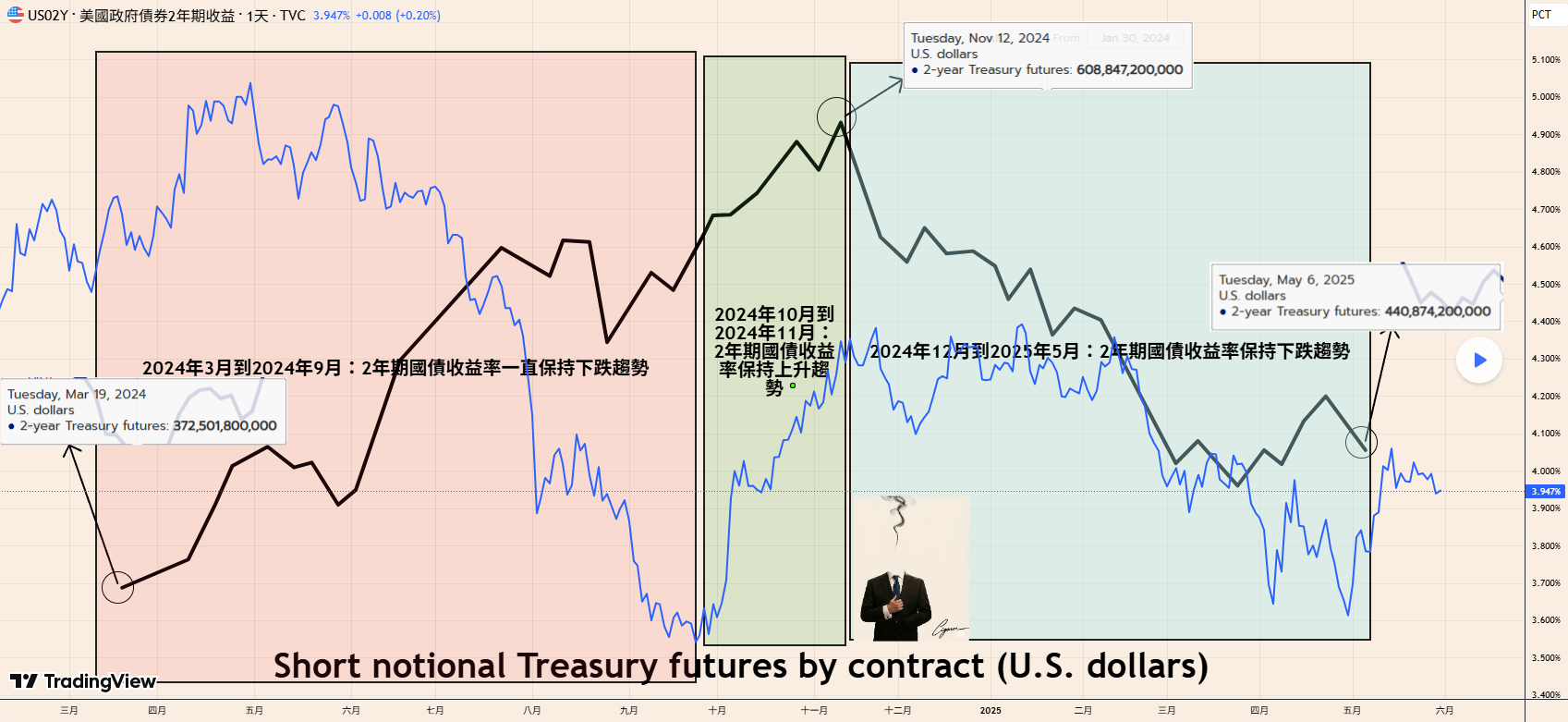

美國2年期國債收益率與期貨空頭合約名義金額在三個不同階段的關係

請注意,圖中黑線所顯示的數據是「槓桿基金」在美國國債期貨市場中持有的空頭頭寸的名義總價值。這些槓桿基金主要包括對沖基金、商品交易顧問和商品集合操作員等,它們利用期貨合約來放大其對未來國債價格下跌(即收益率上升)的押注或對沖其現有債券頭寸的風險。

1. 2024年3月到2024年9月:2年期國債收益率一直保持下跌趨勢

收益率走勢: 根據圖表,從2024年3月開始,藍線(2年期國債收益率)確實呈現明顯的下跌趨勢,直到約2024年9月觸及低點。這通常表示市場預期聯邦儲備局將會降息,或經濟增長放緩,促使投資者轉向避險資產,推高債券價格,從而壓低收益率。

期貨空頭合約名義金額走勢: 在這個階段,黑線(期貨空頭合約名義金額)在收益率下跌的同時,整體呈現上升趨勢,尤其是在2024年5月左右,有一次顯著的上升,並持續到9月後仍在高位震盪。

關係解釋: 這種情況下,收益率下跌而期貨空頭名義金額上升,可能反映了:

對沖活動增加: 儘管收益率下跌,但市場可能存在對未來走勢的不確定性或波動性的擔憂。部分投資者可能持有現有的債券多頭頭寸,為了對沖未來收益率可能反彈(即債券價格下跌)的風險,他們會建立更多的期貨空頭頭寸。這是一種防禦性策略,即使短期內收益率下跌,他們也為潛在的逆轉做準備。

對短期反彈的投機: 雖然大趨勢是下跌,但投機者可能預期在下跌過程中會出現短期反彈,因此建立空頭頭寸以從這些小幅反彈中獲利。

分歧或多空博弈: 收益率下跌表明市場主要看多債券價格,但空頭名義金額的增加則說明市場中仍有相當一部分力量在押注收益率不會持續下跌,甚至可能反彈,或者是在為未來的加息預期做準備,導致多空雙方都在積極建立頭寸。

2. 2024年10月到2024年11月:TVC-US02Y保持上升趨勢

收益率走勢: 進入2024年10月後,藍線(2年期國債收益率)從之前低點開始反彈,呈現明顯的上升趨勢,並在2024年11月12日左右達到一個階段性高點。這通常表示市場對經濟前景的看法轉向樂觀,通脹壓力可能有所回升,或者聯準會釋放了更鷹派的信號,導致市場預期利率將維持高位或甚至再次上調。

期貨空頭合約名義金額走勢: 在這個收益率上升的階段,黑線(期貨空頭合約名義金額)也同步呈現上升趨勢,並在2024年11月12日達到圖示中的最高點。

關係解釋: 收益率和期貨空頭名義金額同步上升,這是一個更「典型」的關係,反映了:

投機活動: 投機者預期收益率將會上升(債券價格下跌),因此積極建立空頭頭寸,以從未來債券價格的下跌中獲利。

對沖現有債券頭寸的損失: 許多投資者可能持有債券,當收益率上升時,這些債券的價值會下降。為了對沖這種潛在的損失,投資者會建立更多的期貨空頭合約。

市場對貨幣政策預期的調整: 如果此時聯準會的言論或數據表明其將維持緊縮政策更長時間,或甚至暗示進一步加息的可能性,市場會迅速調整預期,導致大量空頭頭寸的建立。

3. 2024年12月到2025年5月:2年期國債收益率保持下跌趨勢

收益率走勢: 從2024年12月開始,藍線(2年期國債收益率)再次轉為下跌趨勢,並持續到2025年5月6日左右。這與我們前面討論的2024年3月至9月的趨勢相似,表明市場對經濟增長放緩或聯準會降息的預期再次強化。

期貨空頭合約名義金額走勢: 在這個階段,黑線(期貨空頭合約名義金額)也呈現明顯的下跌趨勢。這與2年期國債收益率的下跌趨勢同步。

關係解釋: 收益率和期貨空頭名義金額同步下跌,這通常意味著:

空頭回補: 隨著收益率持續下跌,此前建立的空頭頭寸面臨損失。為了止損或獲利了結(如果他們在收益率高點建立空頭),投資者會大量回補空頭頭寸,導致未平倉的空頭合約數量下降。

新的空頭建立減少: 由於市場普遍預期收益率將繼續下跌,新的空頭頭寸的建立將會減少,因為這與市場趨勢相悖,風險較高。

市場共識強化: 這種同步下跌表明市場對聯準會將會降息的預期已經形成了較強的共識。當市場普遍看多債券(即預期收益率下跌)時,做空利率的動機自然會減弱。

原創作者:Cigarer

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61