银行+小微盘创新高,全年主线已经明朗

都说鱼和熊掌不可兼得,但最近可作哑铃策略两头配置的银行股、小微盘成长却齐头并进,共创新的高度——全市场唯一一只覆盖A+H股银行股的$银行ETF优选(SH517900)$连续五个交易日刷新历史新高。小微盘方面,$中证2000增强ETF(SZ159552)$昨日也创下上市新高。

我构建的“银行+小盘”策略:40%的银行ETF优选(517900)+30%的1000ETF增强(159680)+30%的中证2000增强ETF(159552),昨天也创出新高!

其实出现这种行情其实并不让人意外。

因为今年货币政策持续保持宽松,财政政策也较为积极,市场正处于类似于牛市上半场的金融再通胀阶段。在这一阶段,剩余流动性较为宽松,这为小盘成长股的弹性释放提供了条件。

但同时通胀尚未完全回归,红利资产凭借其稳定的自由现金流创造能力和分红能力,在市场中持续占据优势。所以采用红利底仓+小微盘成长的哑铃型配置思路或许才是当前布局的正解。

毕竟目前市场震荡但又不缺结构性反弹行情,单纯选取进攻端或者防守端都不能更好把握市场行情。小微盘更易展现出更高的弹性,红利资产的防御属性最为突出,作哑铃型配置是最佳思路。

首先说下红利方面,作为今年高股息类资产中表现最佳的方向,银行无疑是红利底仓的优质选择。而且以保险资金为代表的中长期资金持续流入银行板块、以及低利率环境下银行的高股息优势,也或将为银行股的上涨提供持续的支撑。

作为全市场唯一跨AH的银行类ETF,银行ETF优选(517900)采用月度动态调仓策略,自动选择A股或H股中估值更低的标的。这种机制能充分利用A股和H股之间的估值差,捕捉更多的超额收益。

数据显示,今年以来,银行AH指数涨幅达到17.69%,相对中证银行指数超额近7%。

小微盘方面,目前市场最具代表的就是中证1000和中证2000了。而1000ETF增强(159680)和中证2000增强ETF(159552)这样的指增产品,不仅能紧跟指数基础反弹带来的收益,而且还能收获“增强”带来的超额收益。

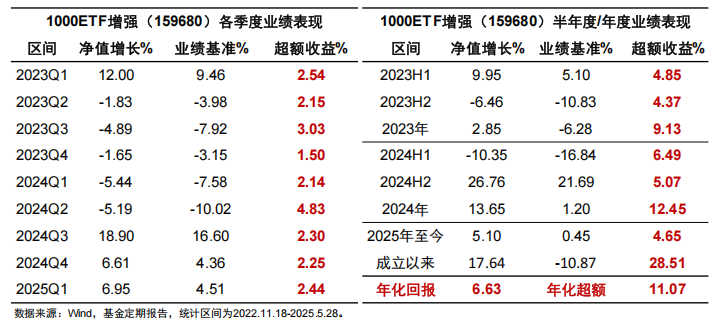

比如1000ETF增强(159680),数据显示,该ETF每个季度均有超额表现,而且在各种市场风格下,均能捕获超额收益,对各类市场适应能力很强。近三年相对中证1000超额高达30%。

中证2000增强ETF(159552)同样表现出色,年初以来涨幅超过25%,弹性远超沪深300指数,并且相对中证2000指数的超额回报接近13%。

总体来看,在当前牛市上半场的金融再通胀阶段,红利底仓+小微盘成长的哑铃型配置既是对当前市场的回应,也是对未来市场的布局,主打一个在“保值增值”,中进取超额,堪称完美。

作者:ETF红旗手

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61