既想乘风破浪 又要稳健前行 你的投资如何攻守兼备?

近期,权益市场的浪潮随着产业趋势的向上再次袭来,作为投资者,既想逐浪而行,享受在股市冲浪的快感,又担心风浪太大被暗流卷入深渊;另一方面,债券市场开启震荡行情,投资者对于债券投资的预期也随之调整。

那么,如何在低利率环境与市场波动的双重挑战中,找到风险与收益的平衡点?

有一类攻守兼备的产品,或许很适合你——二级债基。

攻守有道 稳中有进

二级债基,通过债券等固定收益类资产的投资力争平稳收益,并适度参与股票等权益类资产的投资增强回报,力争实现基金资产的持续稳定增值。

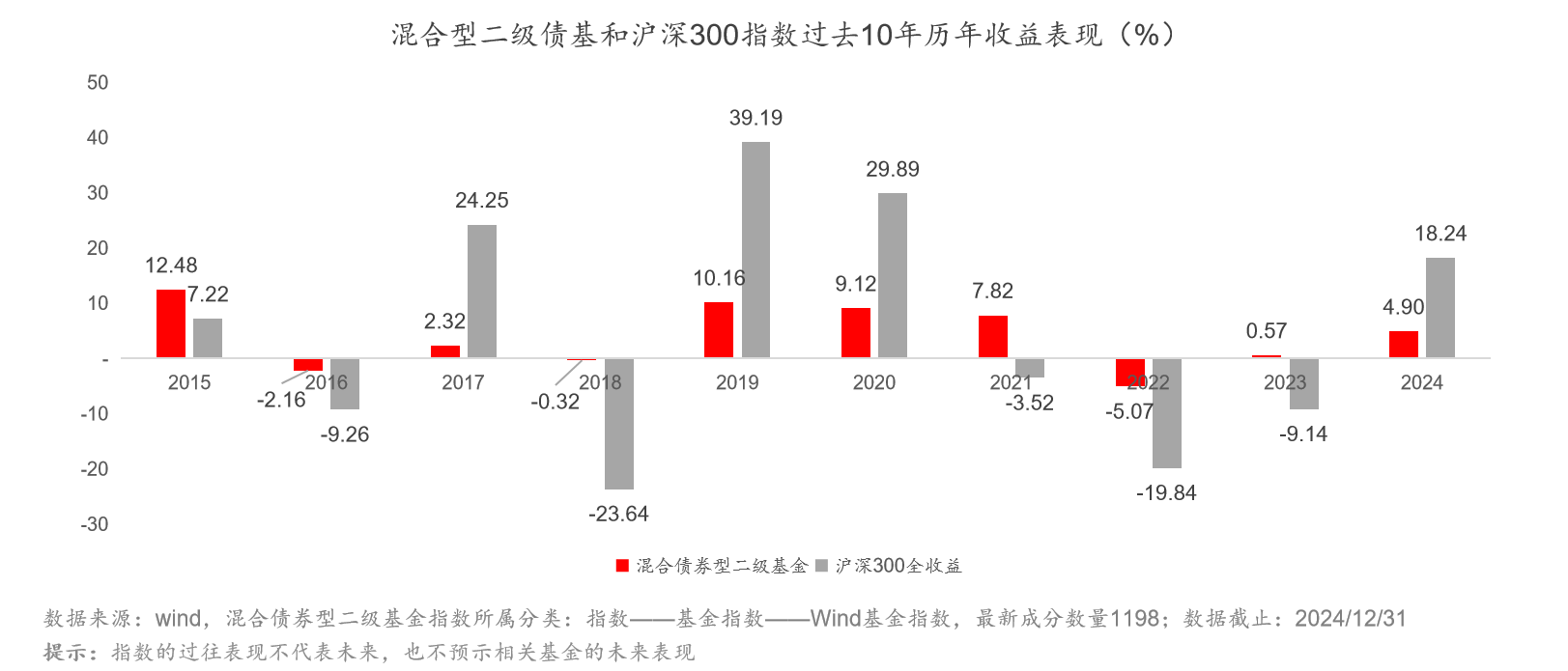

相对于权益产品,二级债基总体波动较小。从过去10年中每个自然年度区间来看,混合债券型二级基金指数相对沪深300的收益波动更小,在2016、2018、2021、2022及2023沪深300指数为负收益的年份中,混合债券型二级基金指数表现相对亮眼。

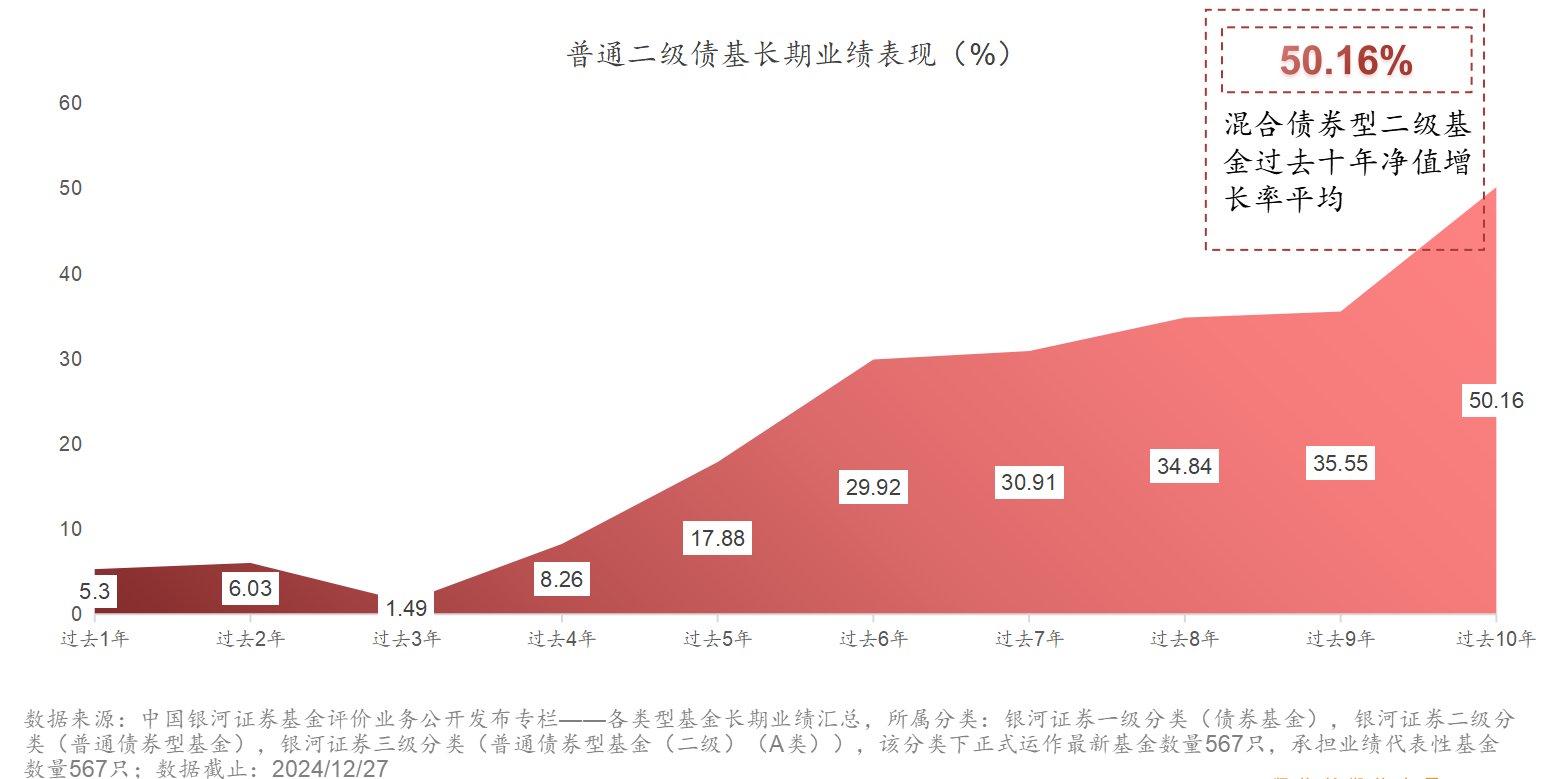

长期来看,二级债基也更具备稳健增值的特性。根据银河证券基金评价中心数据显示,混合债券型二级基金过去十年净值增长率平均为50.16%。

扬帆起航 稳健前行

关注二级债基,有一只新发产品不容错过——汇添富增强回报债券型证券投资基金(A:023455;C:023456,下称汇添富增强回报)。

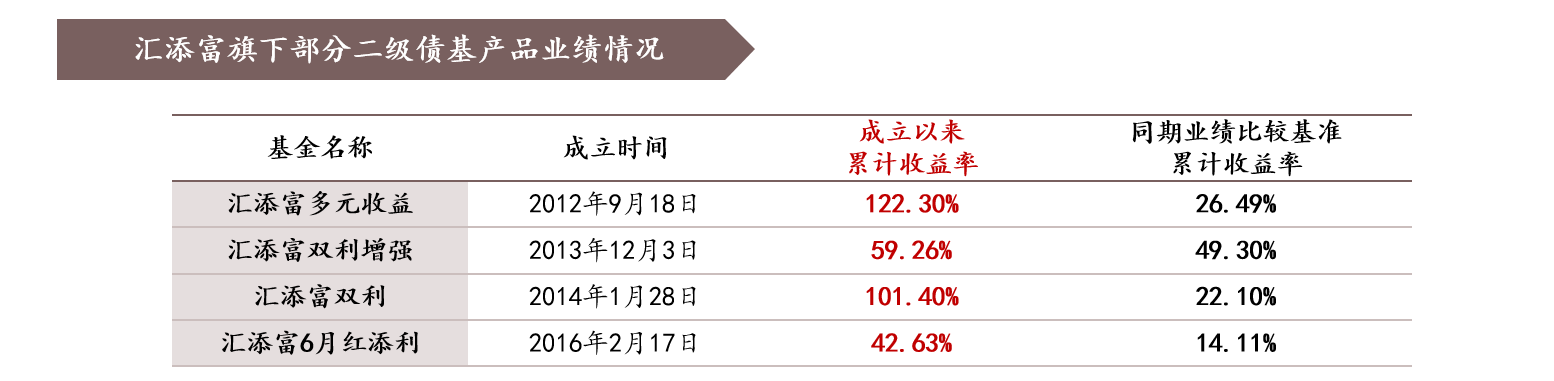

汇添富在二级债基产品上有着成功的实战经验,目前旗下二级债基产品布局包括汇添富多元收益、汇添富双利增强、汇添富双享回报、汇添富添添乐双赢等,产品业绩亮眼:

资料来源:以上数据来源于基金2024年四季度报告,数据截止2024/12/31。汇添富多元收益债券A自2012-09-18成立以来各年业绩和基准分别为(%):3.3/1.27、0.7/-4.14、28.99/11.05、14.19/4.33、1.46/-2.59、4.29/-0.87、0.49/1.78、11.2/4.79、13.67/2.62、5.36/1.5、-3.52/-1.78、-0.89/0.71、7.15/6.13;汇添富双利增强债券A自2013-12-03成立以来各年业绩和基准分别为(%):9.25/5.72、14.12/4.87、1.92/4.26、4.74/4.25、1.79/4.25、9.98/4.25、9.3/4.25、-3.03/4.25、-1.37/4.25、-2.23/4.25、4.03/4.25,汇添富双利债券A自2014-01-28成立以来各年业绩和基准分别为(%):21.75/5.71、14.31/4.19、-0.88/-1.63、4.91/-3.38、-2.15/4.79、16.76/1.31、13.21/-0.06、4.68/2.1、-4.89/0.51、0.26/2.06、7.36/4.98,汇添富6月红定期开放债券A自2016-02-17成立以来各年业绩和基准分别为(%):3.07/-0.62、5.39/-0.87、1.31/1.78、7.58/4.79、12.17/2.62、5/1.5、-4.79/-1.78、0.66/0.71、6.74/6.13。

此次新发行的汇添富增强回报,延续汇添富在二级债基上的成功经验,通过精选高性价比的信用债为基本配置,为组合打下坚实底仓,同时以利率、转债、权益作为进攻性品种(权益资产比重不超过20%),力争实现组合收益增厚。

值得注意的是,与普通的二级债基不同,汇添富增强回报将公募基金纳入投资范围,其市值不超过基金资产净值的10%,主要投资于汇添富旗下的权益型基金(境内股票型ETF除外),充分利用汇添富权益优势,力争优选汇添富品质好基。

以弹性资产为帆,以稳健资产为锚,汇添富增强回报根据不同资产类别有清晰的策略区分:

债券资产部分,采取稳健策略,力争为组合建立坚实的底仓:

久期适度积极,通过研判经济周期所属位置和货币政策走向,灵活调整组合久期和杠杆水平;

配置结构优化,研判市场结构与微观行为,从收益率曲线定价的角度判断市场空间,在空间不足的市场时期,积极提高组合资产的流动性与灵活度;

严控信用风险,各类资产评级分布处于与产品风险偏好相匹配的合意水平,行业充分分散,控制单一发行人和单券的集中度;

股债协同视角,红利价值类资产为主的组合,与权益资产同向操作。

弹性资产方面,出于稳健收益为目标的考量,重点考量 “安全性” 和 “高胜率”:

其中,股票资产优选商业模式稳定、ROE较好的红利价值股和格局稳定、变化慢的行业中的龙头成长股;

可转债方面,自上而下,若转债整体性价比优于股票,则提高转债仓位;优选周期底部的低价龙头转债,通过正股上涨获得个券的α回报。

稳健收益团队实力护航

汇添富增强回报拟任基金经理胡奕,具有十年固定收益投研经验,四年证券投资基金投资经验,拥有上海交通大学金融学硕士学位,自2014年加入汇添富,2014年至2019年从事信用债、可转债研究,2020年起担任多只股债混合产品的基金经理。

胡奕性格偏谨慎稳健,对权益和债券资产均有深厚的积累,善于发掘底层资产的个券及结构性投资机会,较为熟悉、擅长目标稳健型的偏债混合产品的投资管理工作。

选择二级债基,不仅是选择一个产品,更是选择其背后的平台与团队实力。

胡奕所在的稳健收益团队,以稳健收益为投资目标,通过积极主动管理,自下而上配置高胜率资产,辅助自上而下风险控制,追求相对稳定回报。

团队各位成员在负责人吴江宏的领导下,在各司其职的基础上实现强强联合。稳健收益部在股票、转债、信用债、利率债各类资产上均有专人负责,相互支持,力争在各自的领域挑选到最适配组合的资产。

而汇添富一体化的固收投研平台,也为旗下产品保驾护航。经过多年耕耘,汇添富固收业务形成了明确清晰的组织架构,包含养老金投资部、现金管理部、纯债投资部、稳健收益部、多元资产部等投资团队。

不仅如此,汇添富固收还设立独立的信用研究团队,强化以信用风险防范为本的理念,信评与策略团队分开,专注信用实质性风险评估,信评团队超20人,按照产业链分组,强调对上下游相关产业的关联性研究,分工清晰,梯队鲜明。

风险提示:

基金有风险,投资需谨慎。本资料仅为宣传材料,不作为任何法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩不预示未来表现,基金管理人的其他基金业绩和其投资人员取得的过往业绩并不预示其未来表现。投资人应当仔细阅读《基金合同》、《招募说明书》及《产品资料概要》等法律文件以详细了解产品信息。本基金可投资港股通标的,其中投资于港股通标的股票的比例不超过股票资产的50%。本基金投资范围包括港股,会面临因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。本基金属于较低风险等级(R2)产品,适合经客户风险承受等级测评后结果为稳健型(C2)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。本产品由汇添富基金管理股份有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。“固收即固定收益类基金”,是指投资于存款、债券等债权类资产的比例不低于80%的基金,但收益的实现有不确定性,产品不保本。固定收益类产品主要面临政策风险、信用风险、利率风险、流动性风险和其他风险,一般而言,其长期平均风险和预期的收益率低于股票型基金,高于货币市场基金。具体发行时间以公告为准。本宣传材料所涉任何证券研究报告或评论意见在未经发布机构事前书面许可前提下,不得以任何形式转发。所涉相关研究报告观点或意见仅供参考,不构成任何投资建议或咨询,或任何明示、暗示的保证、承诺,阅读者应自行审慎阅读或参考相关观点意见。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61