天弘基金陈瑶:银行为何连创新高,后市展望如何?

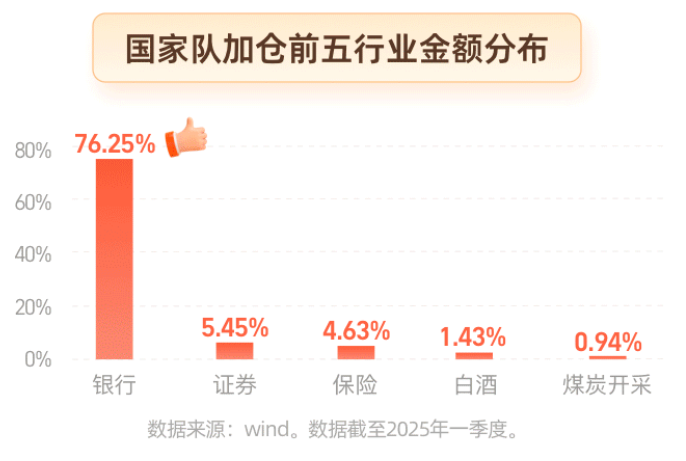

沪指连创年内新高,市场成交量也明显活跃起来。截至6月27日10:20,沪指再度冲高,接近3460点,创业板指则涨超1%。大金融板块在这轮上涨行情中功不可没。据统计,2024年以来国家队资金大幅流入A股,其中绝大部分流入银行板块,金额高达2.84万亿。

近期银行板块上涨逻辑如何解读?

关于近期银行板块持续上涨的逻辑,天弘基金经理陈瑶认为,主要源自以下几点:

1、作为万业之母的银行业绩稳健,板块ROE在中信一级行业排序靠前,目前PB估值0.7倍,低估值的代表;城投和地产风险已在逐步化解中,资产质量稳定。

2、随着利率下行,银行净息差有压力,但压力最大的时刻已经过去。一方面看到监管对银行净息差的呵护态度,如5月存款挂牌利率下调幅度明显超过LPR利率等;另一方面随着前期存款高峰的到期重定价,负债端的压力缓解。

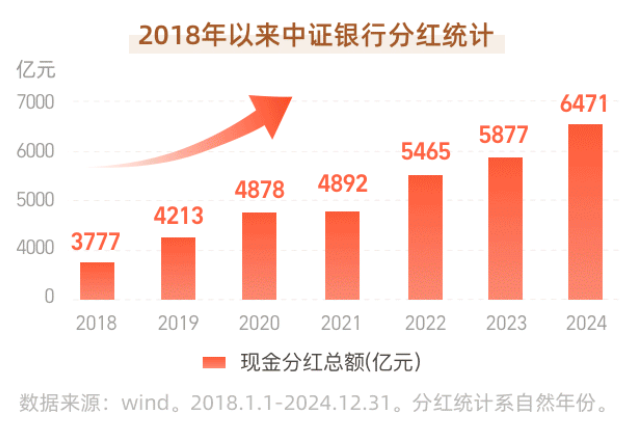

3、低利率环境下,银行板块目前的动态股息率为4%左右,作为高股息的代表,是红利指数的主要成份板块,红利逻辑受到认可的同时,银行也获得来自于红利逻辑的新增资金和市场关注。

4、在经济增长有压力的阶段,博弈稳增长政策以及经济未来的修复,银行与经济的强相关性,带来其在防御阶段进可攻(博弈经济修复)退可守(高股息和经营稳健的防御)的特点。6月24日,央行、金监总局、证监会等6部门对外发布《关于金融支持提振和扩大消费的指导意见》,推出19条举措,聚焦消费重点领域和环节,强化商品消费和服务消费金融供给,更好满足消费领域金融服务需求。受政策面影响,整个A股市场近期表现较为强劲,银行继续上涨。

5、资金面对银行的支持非常明显:险资频频举牌;国家队资金对银行的参与(包括直接买银行和间接救市宽基买银行);在最新一期成分股调整中,银行在沪深300中的权重增加。

值得一提的是,在公募主动基金基准化趋势下,对银行板块的欠配资金的补配置,也为银行带来了增量的配置资金。

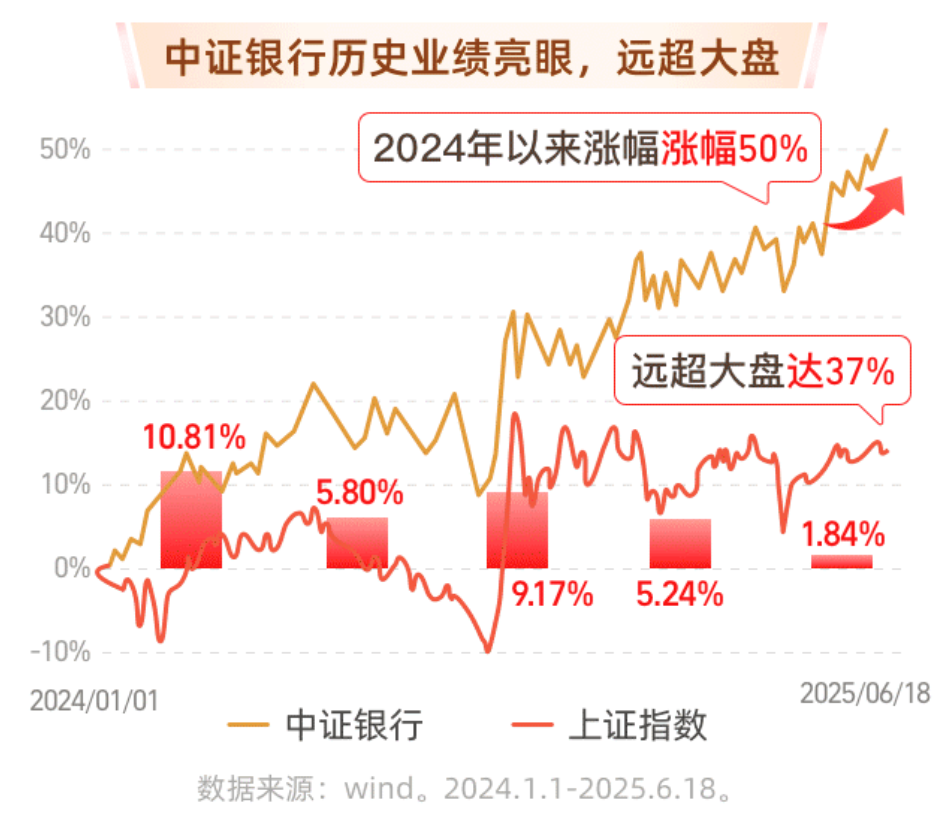

2024年以来涨幅50%,银行后市如何看?

实际上,得益于高股息吸引力、利率下行背景下的配置价值提升、长期资金持续流入以及政策利好预期等多重因素驱动,银行近一年半始终是A股表现非常亮眼的板块,相对大盘跑出了明显超额。

展望后市,对A股,陈瑶依然维持对股票市场的中长期行情看好的积极观点。“当前股票性价比仍然处于较好位置,股债性价比指标采用十年期国债收益率/沪深300股息率”。

具体到银行板块,陈瑶认为,中长期来看,在当前低利率环境下,红利投资逻辑仍将支撑银行板块表现,该板块分红也持续增加,配置价值可能会长期突出。

不过她也指出,短期来看,转债转股(南银、杭银)的抛压风险有所缓解,但6月底半年报前由于银行浮盈较好,可能有险资处于报表需求需要兑现浮盈的可能。同时已经连续上涨已经积累了一定涨幅,加上关税扰动反复,市场震荡,可能短期有一定波动。但由于红利逻辑的股息率的支撑逻辑,回调幅度也不会太大,而若有回调,反而是较好的参与时机。建议投资者保持一定耐性,同时控制好仓位和节奏。

对银行板块感兴趣的投资者可以关注天弘中证银行(A:001594;C:001595),上支付宝、天天基金、京东金融搜索“天弘银行”即可。

天弘基金从2015年开始布局指数基金业务,近年来发展迅速。截至2024年12月31日,天弘权益类指数基金产品合计78只,总规模达到1104亿元,服务用户数超千万,个人投资者占比超99%。天弘指数基金相关产品已覆盖宽基、主题行业、策略、概念等各个方向,致力于满足投资者的多元需求。截至2024年6月30日,天弘权益指数基金累计持有人数超3100万。

风险提示:观点仅供参考,不构成投资建议,市场有风险,投资需谨慎。基金过往业绩不代表未来表现,基金管理人及基金经理管理的其他基金的业绩并不构成对本基金业绩表现的保证。投资者在购买基金前应仔细阅读基金招募说明书与基金合同,请根据自身投资目的、投资期限、投资经验等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。指数基金存在跟踪误差,指数业绩表现不代表具体产品业绩表现。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)72.50

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61