营收增速放缓,主力产品滞增,燕之屋砸下6.7亿销售费用为何换不来增长?

证券之星吴凡

国内燕窝行业龙头燕之屋(1497.HK)披露的2024年年报显示,公司营收达20.5亿元创近年新高,但4.37%的增速较上年同期明显放缓。与此同时,销售及经销开支(下称“销售费用”)同比激增19.08%至6.7亿元,增速显著高于营收增幅,凸显出企业投入产出效率的结构性失衡。

销售费用率上升也直接侵蚀燕之屋的盈利空间。2024年,燕之屋的毛利较上年微增1.79%,

净利润却遭遇“断崖式”下跌,同比大幅下滑24.18%至1.6亿元,自2021年以来首次呈现“增收降利”的局面。据证券之星观察,作为公司核心业务的纯燕窝产品系列,在报告期内释放出增长乏力信号;虽然新推出的燕窝粥产品带来了一定业绩增量,但由于尚未形成规模效应,对整体营收的提振作用较为有限。

营收告别双位数增长

对于净利润的下跌,燕之屋此前在业绩预告中提到三点原因,其一是为深化品牌高端化战略布局,对于品牌战略的前置性投入;其二是新工厂的建设导致生产成本的上升;其三是受宏观消费环境结构性调整影响,线下客户消费趋于保守导致线下渠道收入下滑。

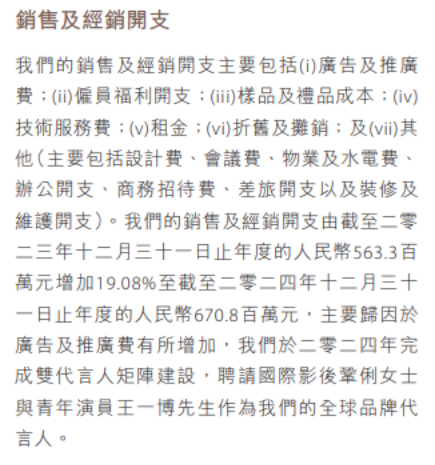

事实上,燕之屋过往业绩的快速增长,在品牌策略层面依赖“高举高打”的营销路径,而邀请明星代言则是其提升品牌影响力最为直接的手段。据证券之星不完全统计,公司曾先后邀请刘嘉玲、濮存昕、林志玲、赵丽颖、金晨等艺人加持品牌形象,2024年更将王一博与巩俐纳入代言矩阵,持续通过明星效应强化市场曝光度。

但不菲的代言费叠加多渠道的营销活动,也持续推高燕之屋的销售费用率。2020年至2023年,公司销售费用率分别为:24.42%、26.47%、29.13%和28.68%,2024年销售费用更以6.71亿元创历史新高,对应销售费用率飙升至32.72%。

值得关注的是,由于公司销售费用增速显著高于研发投入增幅,这种“重营销、轻研发”的运营模式多次引发市场关于其可持续发展能力的质疑。不过证券之星统计显示,销售费用率高企本就是燕之屋的经营常态:2021-2023年,公司销售费用分别以25.47%、26.32%和11.8%的速度增长,而同期营收均保持双位数增幅。在营收高增长的背景下,销售费用率的攀升并未显得突兀。

然而2024年,燕之屋依靠的“以营销换增长”模式遭遇了成效失灵:尽管销售费用仍保持19.08%的高增速扩张,但整体营收增速却大幅滑落至4.37%。翻开公司财报,燕之屋核心品类纯燕窝产品的增长乏力是业绩失速的主因之一。

当前,燕之屋已形成了纯燕窝的四大产品系列以及燕窝+及+燕窝的产品矩阵,其中纯燕窝产品是公司主力产品,2023年至2024年的营收占比分别为91.3%和87.6%,但该板块2024年收入规模仅同比微增0.06%至17.95亿元,主业增长近乎停滞的态势显著承压。

经销商门店增长降速

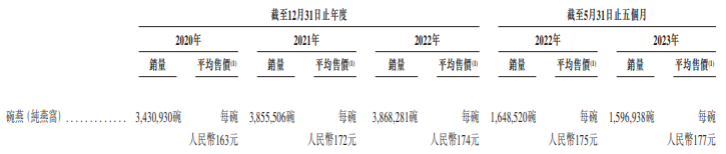

纯燕窝收入放缓的信号并非无迹可寻。证券之星在公司此前披露的招股书中发现,其纯燕窝产品结构中,营收贡献约在四成左右的核心单品“碗燕”,在2020-2023年前五个月期间销量曾出现显著波动。

2021-2023年前五个月,公司碗燕产品销量增速分别为12.4%、0.3%和-3.1%,其中2023年前五个月碗燕销量出现负增长,致使同期碗燕收入同比下降1.6%。其原因主要系,一方面公司于2022年开始专注线下的碗燕销售,导致线上收入减少;另一方面,线下经销商针对于2023年1月的春节在2022年底提前囤货造成季节性波动。

事实上,传统线下渠道仍是燕窝产品的主要销售渠道。而燕之屋2024年线下渠道收入同比下滑6.1%至8.08亿元,主因在于线下客户消费倾向趋于保守。经销商门店扩张步伐显著放缓,是拖累线下渠道收入的重要因素之一。

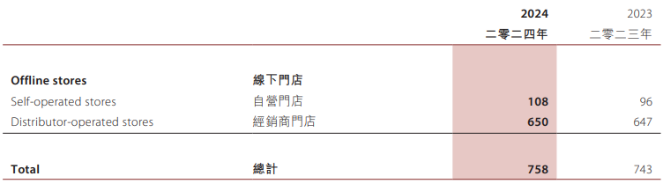

燕之屋线下渠道由自营门店与经销商门店组成。2024年数据显示,公司自营门店净增12家达108家,经销商门店仅净增3家至650家。对比2021-2023年扩张节奏,经销商门店此前三年净增数量分别为61家、71家和32家,2024年扩张幅度较前期显著收窄。

相比之下,燕之屋来自电商渠道贡献的收入达到12.4亿元,同比增长12.5%,营收占比也上升至60.6%。也需要看到,当前线上销售渠道已成为燕窝行业品牌竞争的核心战场,随着小仙炖、许广和等竞品持续加码电商布局,行业竞争态势显著加剧。

线上销售同时也放大了质量问题的传播效应。证券之星在黑猫投诉平台发现,消费者投诉的“燕之屋”产品多为从线上渠道进行购买,部分投诉内容质疑公司产品存在质量问题。尽管燕之屋通过智能工厂和溯源系统提升品控,但大规模线上销售仍对供应链管理提出挑战。

此外,除传统渠道外,燕之屋在报告期内还在探索盒马精品超市、山姆会员店以及Ole等新兴渠道,然而渠道多元化仍无法掩盖公司对单一品类的深度依赖。尽管2024年发力“+燕窝”产品,其中燕窝粥收入达9070万元成为新增长点,但该品类规模尚小,短期内难以扛起业绩支撑大旗。

公司在年报中提出,将加速推进从单一品类向复合滋养解决方案的战略升级,力争实现“五年营收翻一番”的目标,着力打造集团第二增长曲线。但这一转型面临产品矩阵尚未成熟、线下渠道扩展降速等现实挑战,能否突破单一品类依赖仍需市场验证。(本文首发证券之星,作者|吴凡)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61