刚刚,创新高!超12万人爆仓

比特币价格首次突破12万美元/枚,再次刷新历史最高纪录。

在加密货币剧烈波动的背景下,爆仓人数直线上升。

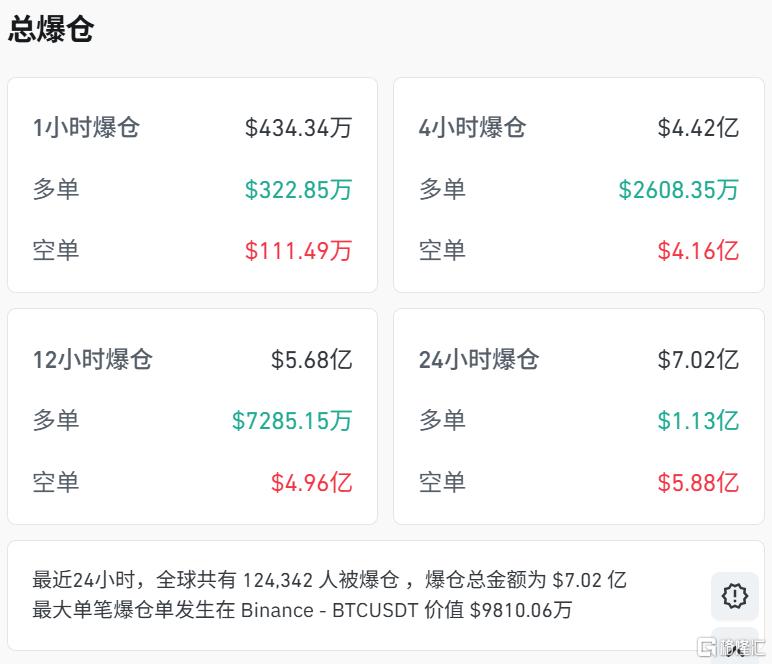

CoinGlass最新数据显示,最近24小时,全球共有12.43万人爆仓,爆仓总金额达7.02亿美元。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

1

机构持续加仓,散户几乎没有参与

本轮比特币上涨,机构持续加仓是关键动力。ARK Invest数据显示,长期持币者占比已升至74%,创15年新高。

特朗普家族企业也在加大下注比特币。7月8日,特朗普媒体科技集团(DJT)又向美国证券交易委员会提交申请,计划推出第三只交易所交易基金,用于投资比特币、以太币等加密货币。

上市公司也在增持。Bitwise发布的《2025年Q2企业比特币采纳报告》显示,截至6月30日,全球共有125家上市公司持有84.7万枚比特币,占比特币总供应量的4.03%,环比增长60.93%;其中,本季度新增购买量15.9万枚,创下历年最高纪录,新增46家持币公司。

比特币现货ETF连续两日吸金超10亿美元,创新纪录。根据Farside数据,截至周五收盘,11档在美上市的比特币ETF合计录得约10.3亿美元净流入。

这是继周四创下11.7亿美元之后,实现首次连续两日净流入超过10亿美元的纪录,也是自2024年1月美国监管机构批准首批比特币现货ETF以来,首度出现连续两天单日净流入超过10亿美元。

Bitwise研究主管André Dragosch上周五发布贴文称:比特币创下历史新高,但散户几乎没有参与;数据显示,从6月29日至7月12日,全球搜索量仅增加约8%,反映散户对此波涨势态度冷淡;然而,这段期间比特币价格从111970美元突破至118780美元。

Bitwise首席投资长Matt Hougan近日也表示,比特币的持续上涨不仅是短期现象,而是市场结构性变化的结果,背后是机构资金流入和供应紧缩的双重推动。

2

超八成私募赚钱,百亿私募大幅加仓!

私募上半年业绩出炉,超八成私募赚钱,股票策略业绩一马当。

私募排排网最新统计数据显示,截至6月30日,今年以来私募证券投资基金平均收益超8%,正收益占比超八成。其中,股票策略私募业绩领先,平均收益达10%。

亮眼业绩之下,私募迎来分红潮。排排网数据显示,有业绩显示的4166只私募产品中,2025上半年私募分红产品有558只,分红占比为14.09%,上半年合计分红金额高达56.55亿元。

从管理人旗下产品分红金额来看,上半年私募管理人旗下产品分红金额位居前三的分别是:日斗投资、衍复投资、宽德投资。

业内人士认为,伴随私募业绩快速修复,增量资金有望加速借基入市,在优质资产稀缺的背景下,机构资金正进行重新配置,权益资产将迎源源不断的资金活水。

近期私募机构做多情绪升温。

私募排排网数据显示,截至7月4日,股票私募仓位指数为77.36%,相比前一周大涨2.07%。

其中,高仓位比例高达60.66%,中等仓位的比例为21.73%,低仓位/空仓比例仅为17.62%。

从整体私募仓位看,目前超八成的股票私募处于中高仓位状态,市场做多情绪持续升温。

百亿级别私募加仓幅度更大,创下近93周以来的新高。截至7月4日,百亿私募仓位指数大幅飙升至83.26%,高于整体股票私募仓位77.36%的平均水平。

百亿私募的高仓位比例高达72.41%,中等仓位私募比例为20.37%,低仓位/空仓比例仅为7.22%。

以上数据,意味着目前超九成的百亿私募处于中高仓位状态。

3

事关A股,34.98万亿险资市场大变化!

市场再迎利好。

近日,财政部印发《关于引导保险资金长期稳健投资进一步加强国有商业保险公司长周期考核的通知》,将净资产收益率指标由“三年周期指标+当年度指标”调整为“当年度指标+三年周期指标+五年周期指标”,权重分别为30%、50%、20%;将资本保值增值率指标由“当年度指标”调整为“当年度指标+三年周期指标+五年周期指标”,权重分别为30%、50%、20%。

从保险行业构成来看,主要保费来自人身险,而人身险行业负债久期约12-13年,资产久期6-7年。在此背景下,险资天然具备“长钱”属性。

但实务操作中,长钱配置行为受制于资产波动、偿付能力等方面影响,难以贯彻落实行为“长期化”。

监管持续督促考核周期长期化,由当年延展至三年再延展至五年期。此次制度的改变,对A股影响深远。

从大类资产配置情况来看,截至2025年一季度险资资金运用余额34.93万亿,其中配置股票2.8万亿,占比8.4%,基金占比4.9%。

长周期考核下,权益资产长期投资收益水平更具吸引力,险资或有动力增配。据市场测算,基于当前节点简单估算,若增配1%股票,将对应约3500亿元增量资金。

今年以来,政策加大力度支持保险资金入市。上调部分保险公司权益类资产投资比例上限,最高可达50%;此外,先后批复长期股票投资试点1720亿元,并提出下一步计划将保险资金股票投资的风险因子调降10%。

险资正持续加大权益市场配置力度。近年来,险资举牌上市公司次数显著增加。

截至7月11日,年内险资对上市公司的举牌次数已达20次,超去年全年水平。此轮举牌涉及10家保险机构和16家上市公司。

险资举牌上市公司次数激增的现象反映了当前市场环境下保险资金配置策略的积极变化,同时也透露出金融市场的深层动向。在债券收益率持续下行、非标资产供给收缩的背景下,权益类资产成为险资获取超额收益的重要选择。

中欧基金认为,保险资金偿付周期长,新政实施后有望提高保险公司对于资产短期波动的容忍度,促进险资加大A股配置力度,并通过长期持有平滑市场波动。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61