9月降息保卫战!美联储内部共识破裂,鹰派鲍威尔给降息预期泼冷水

TradingKey - 美联储7月货币政策会议如市场预期按兵不动,但却成为美联储内部官员意见分歧加剧的新高潮,打破三十多年来的常规共识。会议声明提到的经济增长放缓暗示鸽派,而美联储主席鲍威尔却透露鹰派的担忧。

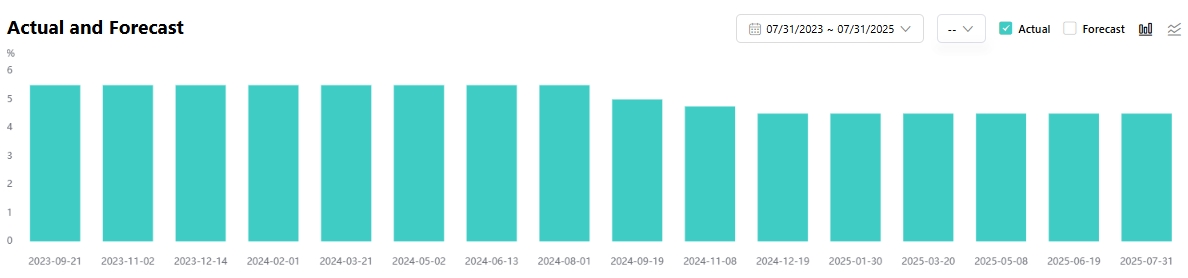

当地时间7月30日,美联储决定将联邦基金利率维持在4.25%至4.50%的区间,自2024年累计降息100基点后,现已连续五次会议维持利率不变。

【美联储利率决定,来源:TradingKey】

考虑到近期的经济数据,这场FOMC会议透露的信息极为复杂。与前一次会议相比,7月美联储会议声明主要产生两处变动:

- 剔除“经济前景有关的不确定性有所减弱”的说法,继续强调不确定性“偏高”

- 重申净出口波动已影响数据,但这些指标透露的经济信号的表述从“经济活动继续稳健扩张”改为“上半年经济增长温和”。

彭博经济学家表示,声明中的后一项调整比他们预计的更为鸽派。虽然大多数FOMC决策者要等到今年年底才会对通胀朝着正确方向发展拥有足够信心,但这次鸽派声明预示着,9月降息的可能性正在增加。

但是,鲍威尔在会议后的发布会的说法却描绘了另一番经济景象,这使得交易员削减9月降息押注,下一次会议降息25个基点的概率从会议前的63%下降至43%。

限制性政策并未过度打击经济

尽管市场早已定价9月大概率降息,但鲍威尔没有就此提供明确的指引,称现在判断9月下调利率还为时过早。

他表示,他并不会直接引用6月的经济预测摘要(SEP)来说明决策者目前的看法——当时预测年内降息2次,他们仍在持续分析所有数据已思考利率是否处于正确的位置。

至于经济增长放缓的表述,鲍威尔解释称,这主要反映了消费者支出的放缓,但从辞职率、职位空缺数量和失业率等指标看,并未看到劳动力市场出现明显疲软。

他表示,几乎全体委员会成员认为,目前的经济表现并不意味着货币政策限制过头,适度限制的政策仍然是合适的。

鲍威尔提到,消费者支出放缓可能真的发生了,但整体来看,消费者状况不错,这周收到的GDP数据也显示了同样的趋势。

30日公布的数据显示,美国二季度GDP增速从一季度的-0.5%升至3%,超过市场预期。但同时,衡量私营企业和消费者需求的指标继续回落至1.2%,Q1和去年Q4分别为1.9%和2.9%。

关税传导效应还在路上

物价压力方面,鲍威尔认为,现在核心通胀还有三到四个基点的涨幅源于关税,关税带来的影响无法被单独剥离出来。

他指出,关税对商品通胀的影响才刚刚开始显现,其实际影响可能大家估计的要多、或更少,但不会是零。决策者的任务是确保它不会演变成持久性通胀。

美联储共识破裂

在这次会议上,两名美联储理事沃勒(Christopher Waller)和鲍曼(Michelle Bowman)不出所料地投了反对票。

华尔街日报记者Nick Timiraos指出,这是2020年以来首次有超过1名美联储官员反对主席鲍威尔的会议,也是1993年以来首次有超过1名董事会理事持不同意见。这种异议凸显了他们在关税方面共识破裂的问题。

长期以来主张紧缩政策的鲍曼这次的态度意味着一个显著的转变,而沃勒呼吁降息的立场可能与其有意争夺下一任美联储主席席位有关。

鲍威尔曾经的二把手Richard Clarida表示,鲍威尔现在正在处理很多事情,但他所说的一件事既真实、又被其批评者低估了,那便是关税正在价格指数上得以体现。

在美联储内部分歧加剧之际,各大机构开始动摇9月降息信心。Allspring Global Investment预计特朗普减税法案将能为美国经济增长贡献最多一个百分点,美联储将继续维持观望立场,年内可能降息一次。

Facet首席投资官Tom Graff称,美联储现在处于一个棘手的位置,预计年内降息1到两次。毕马威首席经济学家Diane Swonk表示,美联储不会在年底前降息。

中金公司预计,未来几个月的通胀效应将进一步显现,美联储9月或难以降息,若特朗普关税加码,降息时点可能还会延后。至于特朗普施压要求降息,该机构提到,市场可能低估了美联储维护独立性的决心。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61