收益率超90%!ETF“跑赢”明星基金经理,投资者该如何选择?

不知道各位投资者平时喜欢买ETF还是主动基金呢?可能有人喜欢ETF的稳健,也有人喜欢主动基金的灵活,总之是环肥燕瘦各取所需。但我们如果从年初至今的业绩因素考虑的话,似乎ETF要更胜一筹。

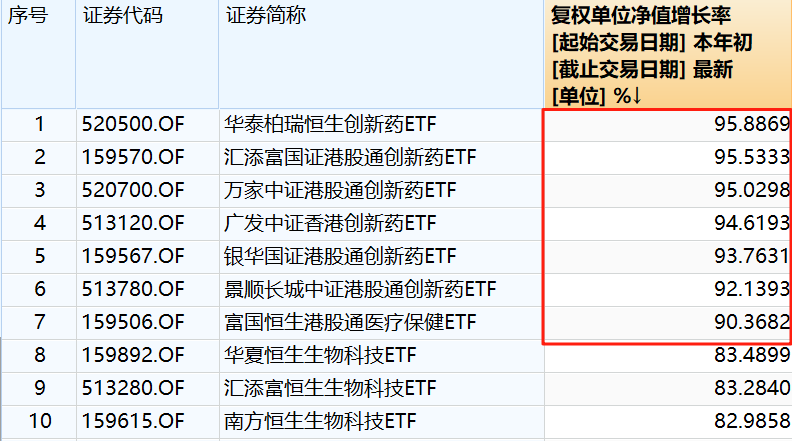

今年以来,多只指数基金年内收益率超90%,甚至逼近100%,碾压全市场九成的主动权益类产品。Wind数据显示,有包括华泰柏瑞恒生创新药ETF(520500)、万家中证港股通创新药ETF(520700)在内的7支基金,年初至今取得超90%的收益率,而主动管理型基金超过这一收益率的寥寥无几。

年初至今有7支ETF产品收益率超90%

数据来源:Wind 截至2025.08.01

一直以来主动管理型基金以“灵活”著称,但在行情的高度极致化、赛道细分化的背景下,主动权益基金经理在选股上展现的个人“灵活性”,反而在强制约定内容的指数产品面前或许成为一种劣势。

行业极致轮动下被动投资优势明显

俗话说“智者千虑必有一失”,再睿智的基金经理也总有失误的时候。而在目前行业极致轮动的当下,这一特点或在慢慢显现。

以同一家基金公司的同类产品为例:

广发香港创新药ETF今年以来的收益率近95%,而同期主动权益类产品广发沪港深医药基金的收益率为79%,广发医药创新基金年内收益率则为76%、广发创新医疗基金同期为70%。

汇添富国证创新药ETF今年以来的收益率也达到95%,但主动权益类的汇添富医疗积极成长基金年内业绩为63%,汇添富医药保健基金同期收益约32%。

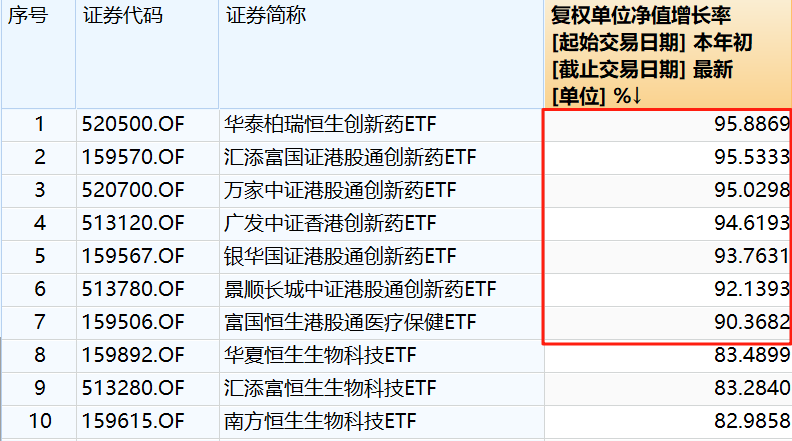

而对比目前市面上的明星产品,则ETF的优势更加明显。医药“一姐”葛兰的中欧医疗健康年初至今收益率为33.50%,赵蓓、万民远等医药基金明星经理的整体收益率也在25%-35%之间。

部分知名医药基金年初至今收益率

数据来源:Wind 截至2025.08.01

为何主动基金总是“慢半拍”?

当今年的创新药赛道表现出极端趋势行情后,ETF等指数基金产品在股票仓位上的极致性优势,可以淋漓尽致地发挥到业绩层面。因为无论行情如何变化,医药指数类ETF整体的布局策略是不会变的。

但许多主动权益类基金产品,即便在基金合同上是主动权益类医药基金,但其在股票仓位上也并非完全投入到医药赛道上,而非医药主题的主动权益类产品,则更难表现出对医药仓位的极端配置。

就比如这轮行情主角是“药”而非“医”,创新药的涨幅要远强于医疗器械、中药等赛道,这种细微的差别导致许多医药基金经理在上半年跑输。

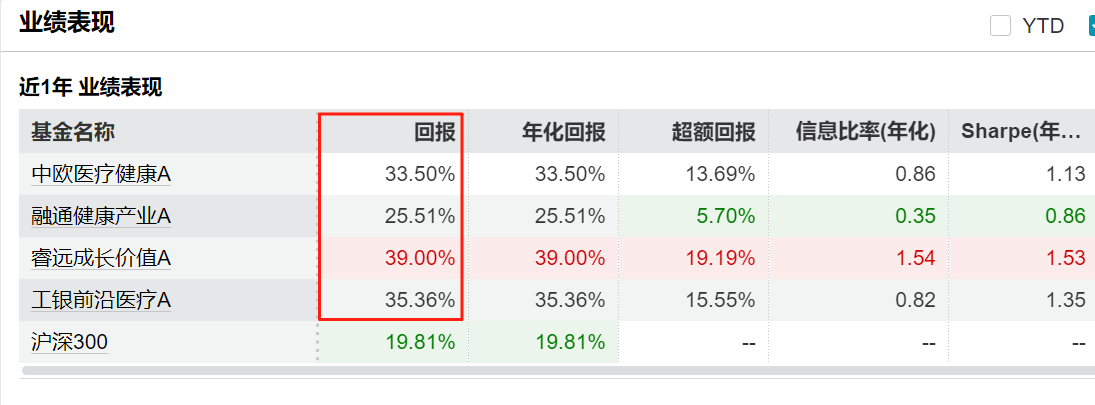

以永赢医药健康基金为例,截至3月末,该基金的前十大重仓股全部为AI医疗公司,包括美年健康、卫宁健康、华大基因、迪安诊断等,二季度期间,该只基金已对上述十大股票全部实施更换,创新药成为该基金十大重仓股的核心内容。

永赢医药健康基金的前十大重仓股变化

数据来源:Wind 截至2025.08.01

相对而言,若主动权益类产品重仓股AI医疗、互联网医疗软件等赛道,尽管也能为基金带来正收益,但与“创新药”的贡献相比则是差距甚大,也因此使得这些偏离到“医”上的基金经理,又在二季度重新回到“创新药”上,从而导致了“慢半拍”的存在。

ETF、主动基金并非单选题

尽管ETF相对主动权益基金具有多重优势,但是这不能否定主动权益基金存在的价值。ETF被动跟踪指数,其自动调仓机制可能强化助涨助跌,不过主动权益基金经理可通过提前布局低估个股平滑波动,在市场上具有价值发现功能。

若不愿花费过多时间研究基金经理,ETF 自然是简单高效的选择。尤其是在牛市初期,市场普涨,ETF 高仓位优势明显,若选对了赛道,ETF整体收益率要显著强于同类主动基金,这也符合上文中的部分观点。

但问题是投资者也并非每次都能踩对步伐,尤其是进入行情中后期,市场开始分化,不同行业、板块表现差异较大,部分具有成长潜力和投资价值的细分领域及优质个股脱颖而出。此时,主动管理基金的基金经理凭借专业研究和丰富经验,能够精选这些潜力个股进行配置,获取超额收益。

无论是被动跟踪还是主动出击,最终目标都是实现资产的保值增值。在融合趋势下,灵活运用两类工具,或许才是应对复杂市场的最优解。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61