二季报不及预期,AMD暴涨之路戛然而止,未来何去何从?

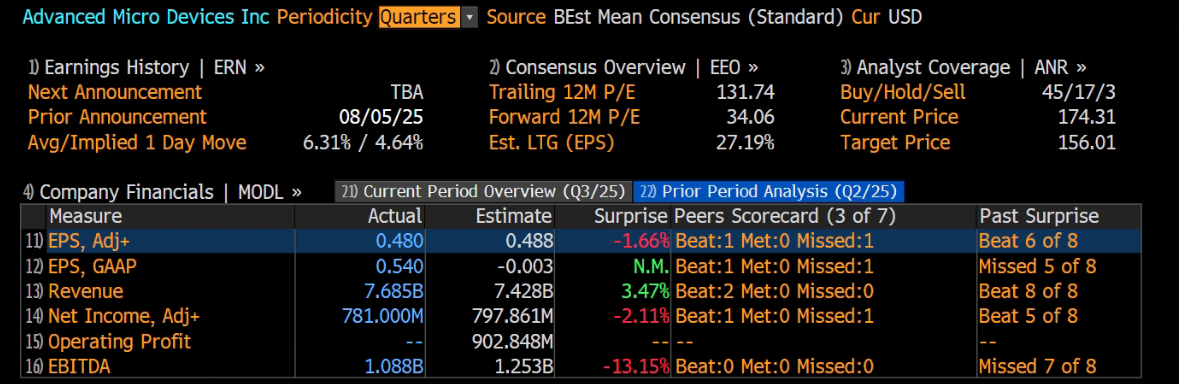

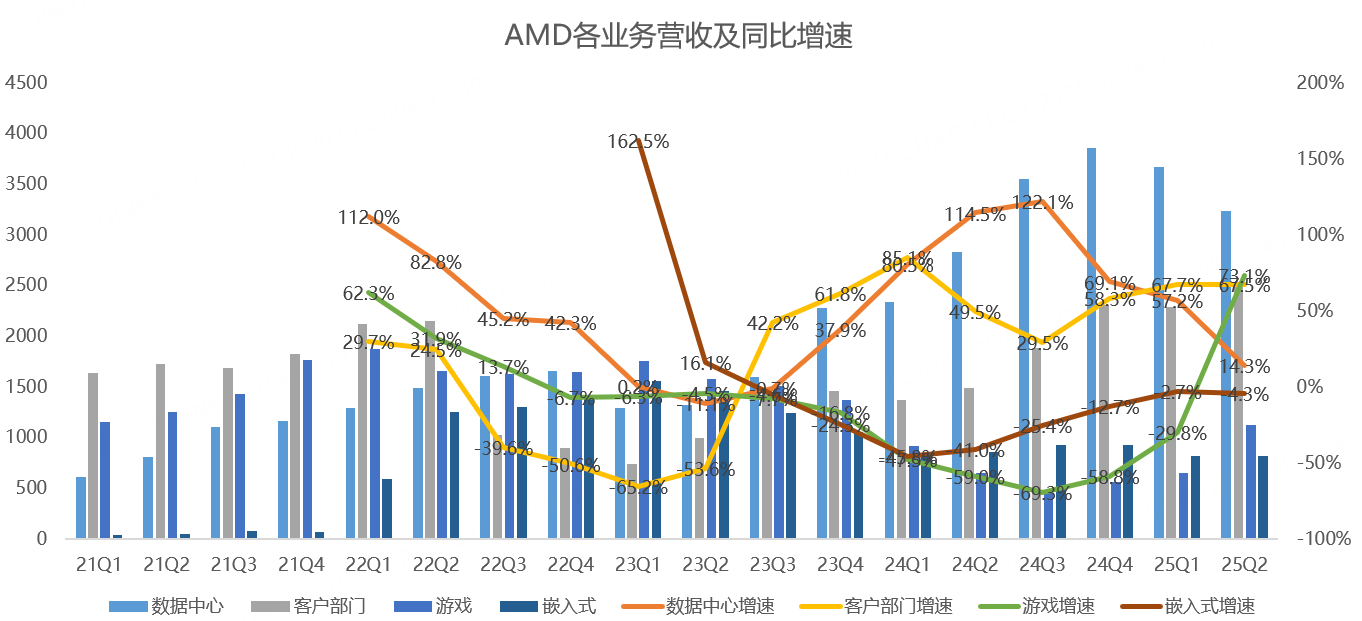

昨日,美股盘后,AMD公布了二季报,营收超预期:

但公司股价大跌6.3%,为此前强势行情画上句号: $美国超微公司(AMD)$

这样的表现并不令人意外,关键因素在于财报披露前,投资者情绪过于乐观,AMD从4月低点一口气涨了139%。

巨大涨幅下,财报稍有瑕疵就会引发大跌,这在ARM、安森美等半导体公司上展现的淋漓尽致。 $ARM Holdings(ARM)$ $安森美半导体(ON)$

其实,即使二季报大超预期的半导体巨头,财报后走势也不佳。比如台积电,二季报全面超预期,三季度指引也亮眼,但财报后走势并不好,仅仅短期冲高,很快就转跌,完全看不到新一轮行情即将展开的征兆。 $台积电(TSM)$

因此,AMD二季报后大跌6%,并不是二季报有什么问题,也不是AI GPU业务未来趋势恶化,纯粹就是资金获利了结。

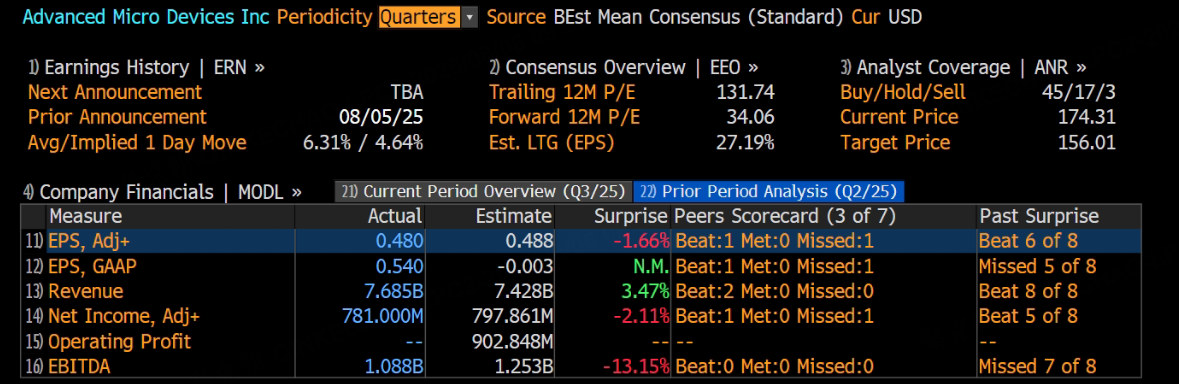

具体来看,AMD二季度营收76.85亿美元,同比增长31.7%,超过分析师预期的74.3亿:

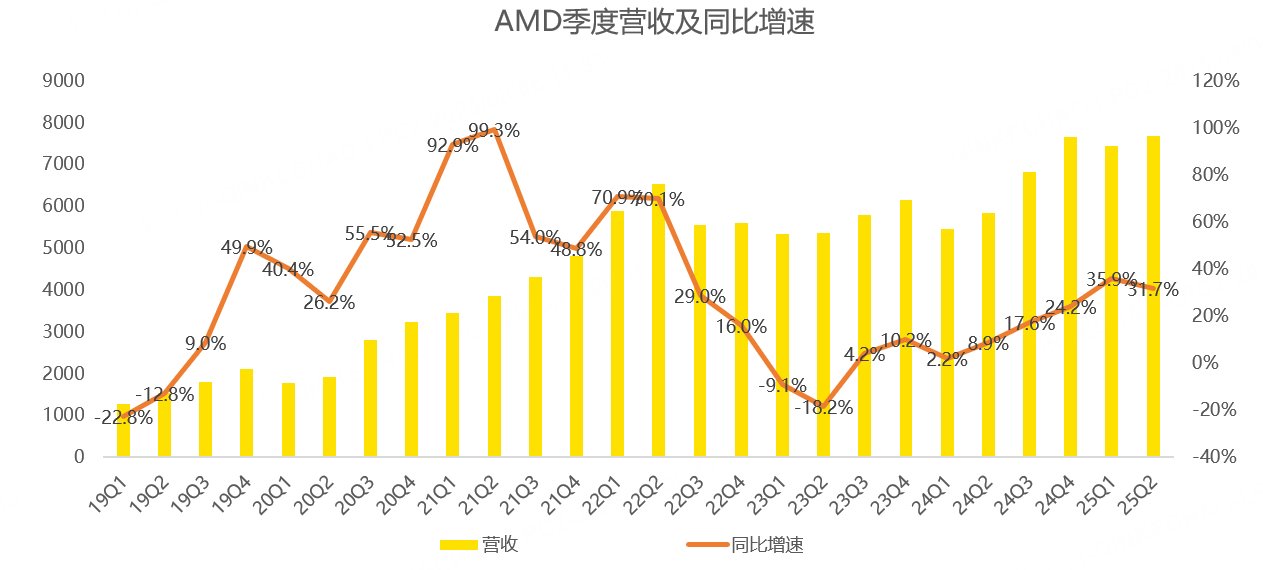

分业务看,AMD数据中心二季度营收32.4亿,同比增长14.3%,不及分析师预期的32.5亿,主要是美国政府出口管制禁令,导致MI308GPU无法卖到中国;客户端二季度营收25亿,同比增长68%,低于分析师预期的25.6亿;游戏业务二季度营收11.2亿,同比大增73%,大超分析师预期的7.5亿,主要是下游客户去库存结束,叠加新产品备货拉动;嵌入式业务营收8.2亿,同比下滑4.3%,略低于分析师预期的8.3亿,主要是下游市场复苏情况残次不齐,部分领域仍在去库存:

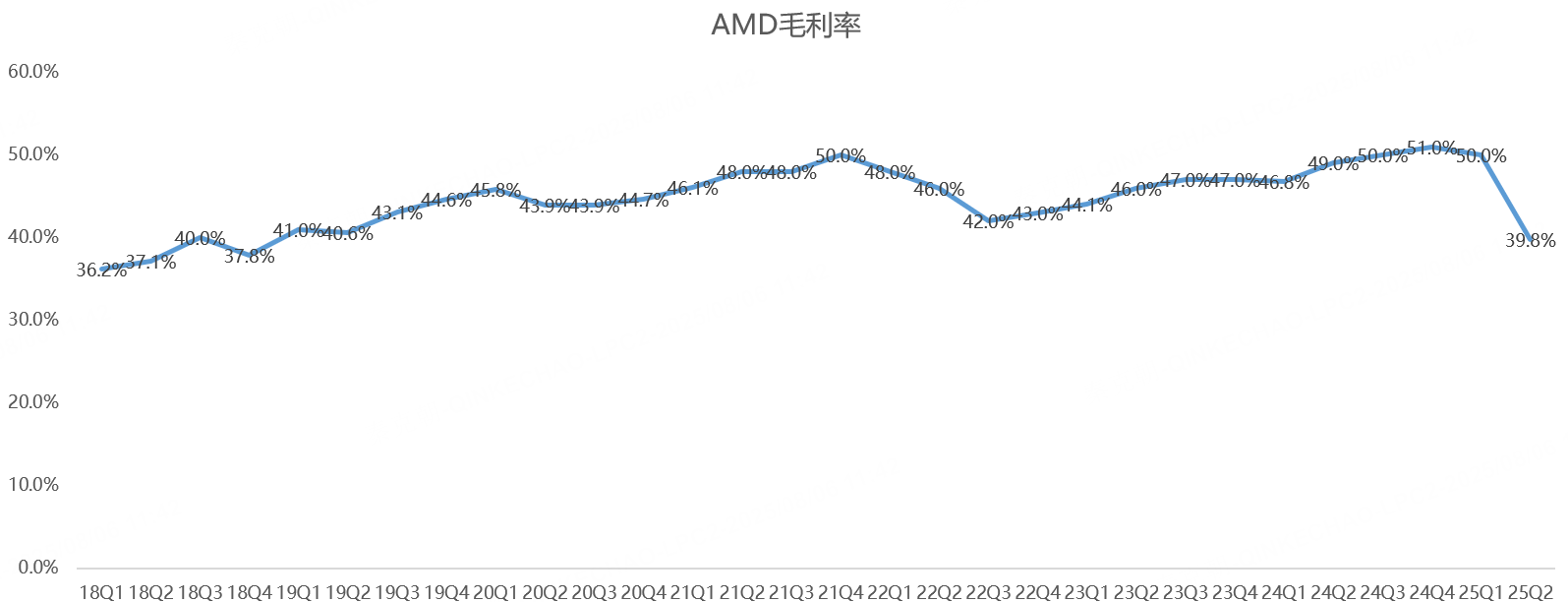

受GPU出口管制影响,AMD二季度计提了约8亿美元的库存及相关费用,导致二季度毛利率降至39.8%:

如果去除出口管制的影响,AMD调整后毛利率为54%,跟一季度一样。

展望三季度,AMD预计总收入在87亿美元左右,上下浮动3亿美元,中值同比增长27.6%,超过分析师预期的83.7亿;预计调整后毛利率为54%。

AMD三季度指引不包括MI308可能恢复出口中国的收入,因许可证仍在审批中,出货时间有不确定性。

如果把MI308潜在收入包含在内,AMD业绩指引是大超预期的。

由此来看,AMD二季报及指引并无问题,盘后跌幅不过是股价巨大涨幅下,投资者鸡蛋里挑骨头而已。

展望更长远的未来,AMD客户端业务持续蚕食英特尔市场份额,作为对比,AMD二季度客户端营收25亿,同比增长68%,英特尔二季度客户端营收78.7亿,同比下滑3.3%。

游戏业务方面,得益于半定制业务营收的增长以及AMD Radeon™ GPU的强劲需求,该项业务从二季度开始走出低谷,并恢复增长。

嵌入式业务收入规模较小,潜在增长空间有限,不是AMD的重点。

重中之重自然在于AI业务,二季度,因出口管制,AI GPU收入同比下降,但三季度将恢复增长。

今年6月,AMD提前量产MI350 系列,预计下半年产量将大幅提升。MI400系列的开发进展顺利,有望于2026年正式发布,并已获得多家知名客户的大规模部署兴趣。

目前,全行业还处于人工智能转型的早期阶段,这将推动市场对计算的需求大幅增长,使AMD在未来几年实现显著的收入和盈利增长。其中,管理层预计年度AI芯片的收入有望达到数百亿美元。

这个饼既大且无具体时间表,但在AI GPU领域,除了英伟达,就是AMD,其他竞争对手过于弱小。

因此,AI GPU市场几乎被两家公司瓜分,考虑到科技巨头不想完全依赖英伟达,以及AMD管理层的优秀之处,AMD从人工智能趋势中受益,板上钉钉。

从目前的产品规划来看,MI355在关键训练和推理工作负载方面达到或超过B200,并在关键工作负载方面提供与GB200 相当的性能,同时成本和复杂性显著降低。对于高端推理,MI355 的每美元代币成本 (Tokens)提升高达40%,提供领先的性能和明显的总体拥有成本(TCO) 优势。

未来,MI400系列拥有高达40 petaflops 的 FP4 AI 性能,以及比竞争对手高出50% 的内存、内存带宽和横向扩展吞吐量。加上Helios机架,最多可连接 72 个 GPU,有望从英伟达手中抢夺市场份额。

总而言之,AMD的未来依然诱人,财报后短期下跌并不影响长期乐观前景,稍作调整后,AMD或重新出发!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61