Vector 终于有起色,Unity 能上桌了吗?

大家好,我是海豚君!

美东时间 8 月 6 日美股盘后,游戏引擎龙头$Unity Software(U.US) 发布了 2025 年二季度业绩。且不说业绩如何,盘前波动又是一场预期与反预期的大戏。

整体看,业绩表现(重点是指引)基本符合卖方预期,但财报前大涨抢跑下,肯定不及有定价权的买方预期。好的是,经营拐点基本明确,向好趋势慢慢明显了:

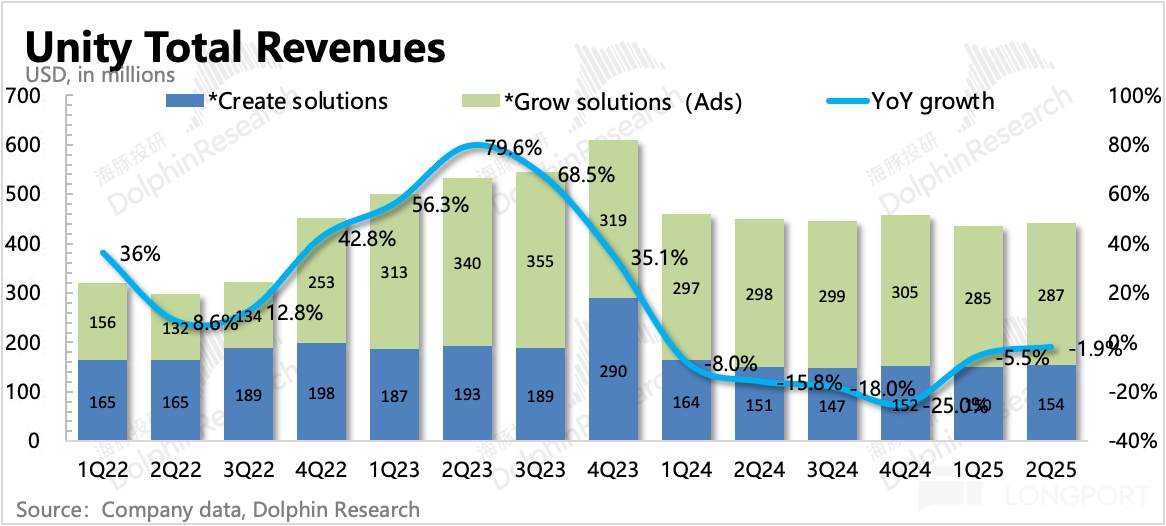

1. Vector 贡献看下季度:Grow 二季度收入下滑 3.8%,降速放缓,指引下季度中个位数的环比增长,隐含广告改善加速。二季度广告收入已经占据 Grow 的一半,当期表现强劲。

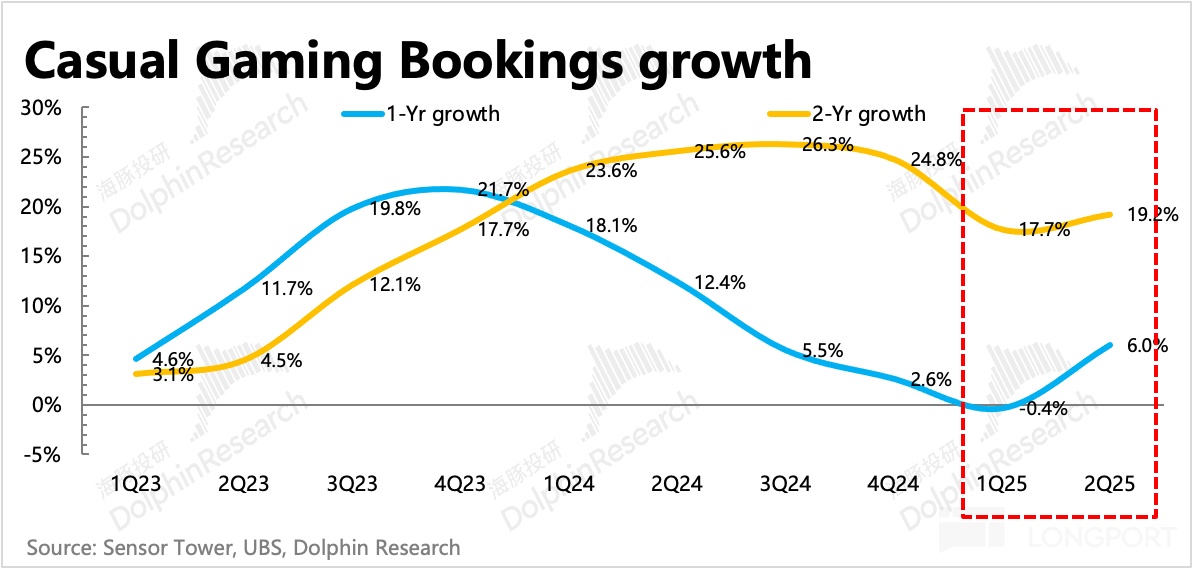

不过海豚君认为,Q2 表现应该主要是休闲游戏行业回暖下,内生增长带来。Vector 二季度才全面推出,季末客户才有明确的积极反馈,渠道反馈广告转化率环比有 10-20% 的提升。

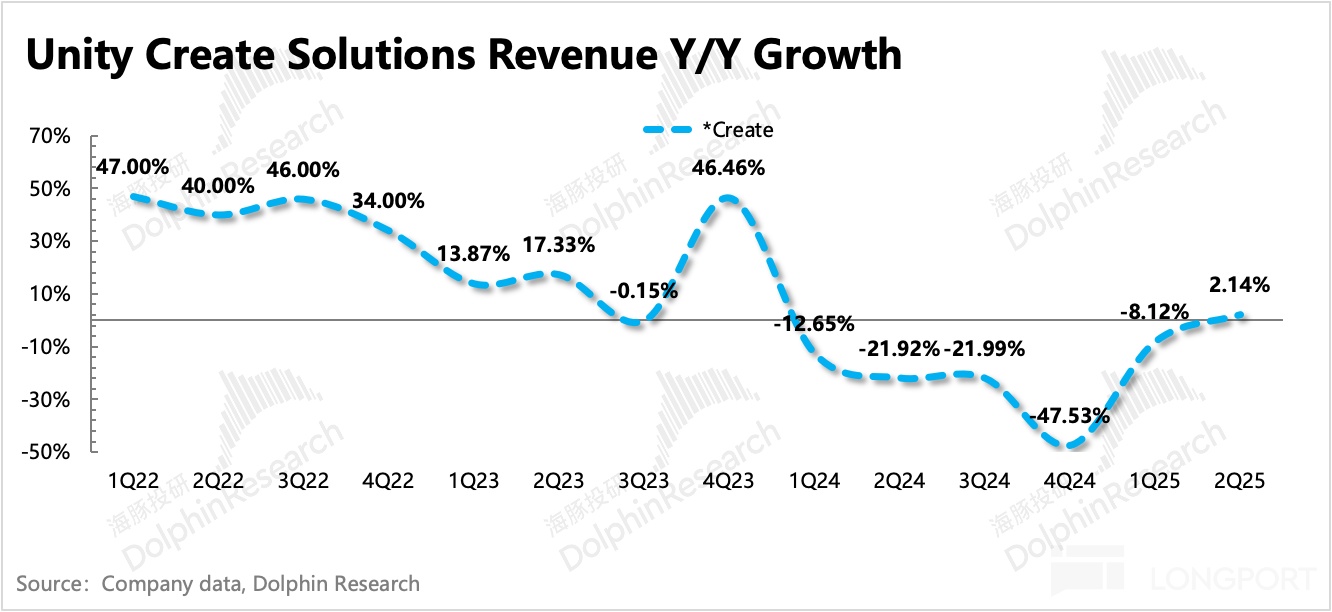

2. 引擎订阅稳定:Create 同比增长 2%,当期有一笔 1200 万美元的授权许可收入。目前引擎业务增长的主要驱动力就是 Unity 6 和涨价,上季度老客户中 43% 已经升级到 Unity 6.0,预计二季度已经超 50%,此前官方目标是 2025 年底达到 70%。关注电话会中相关进展的讨论。

三季度指引环比略微下降,隐含同比持平或微增,但可能买方预期更高。不过问题不大,自公司重组后,管理层在指引上往往留有余地,给足经营波动的空间。

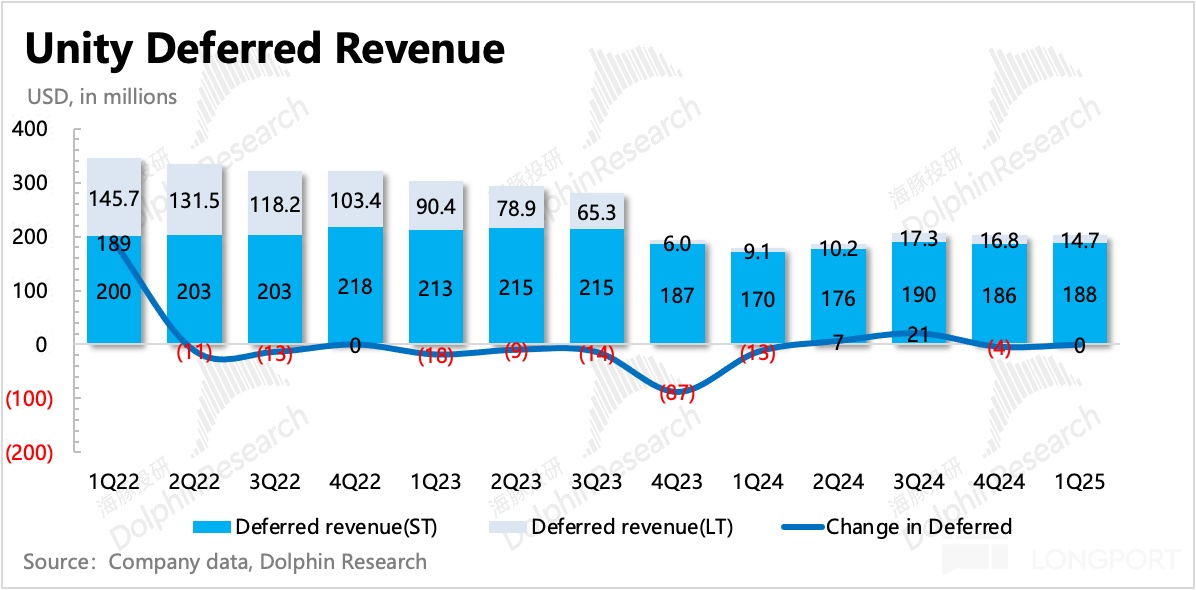

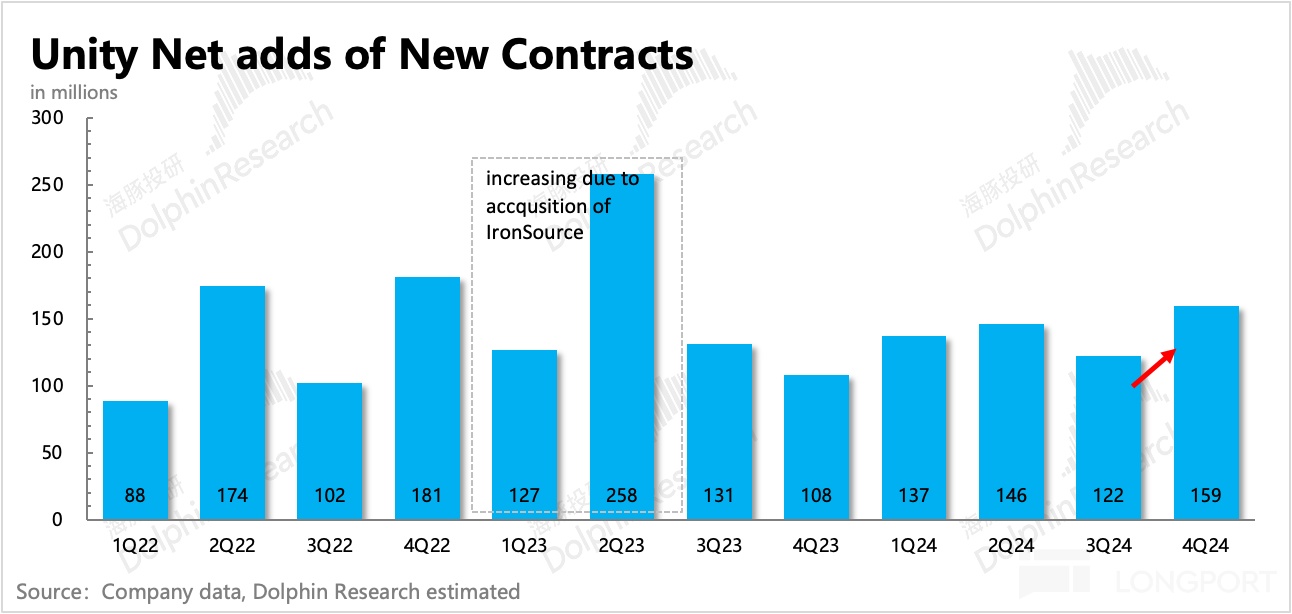

3. 运营指标或改善:(完整的运营指标待完整财报披露,海豚君再另作补充)这里只能先看一下递延收入情况。二季度递延收入环比增加 0.3 亿,当期新增几个中大型客户的多年合作订单,其中 SaaS 订阅是大头。

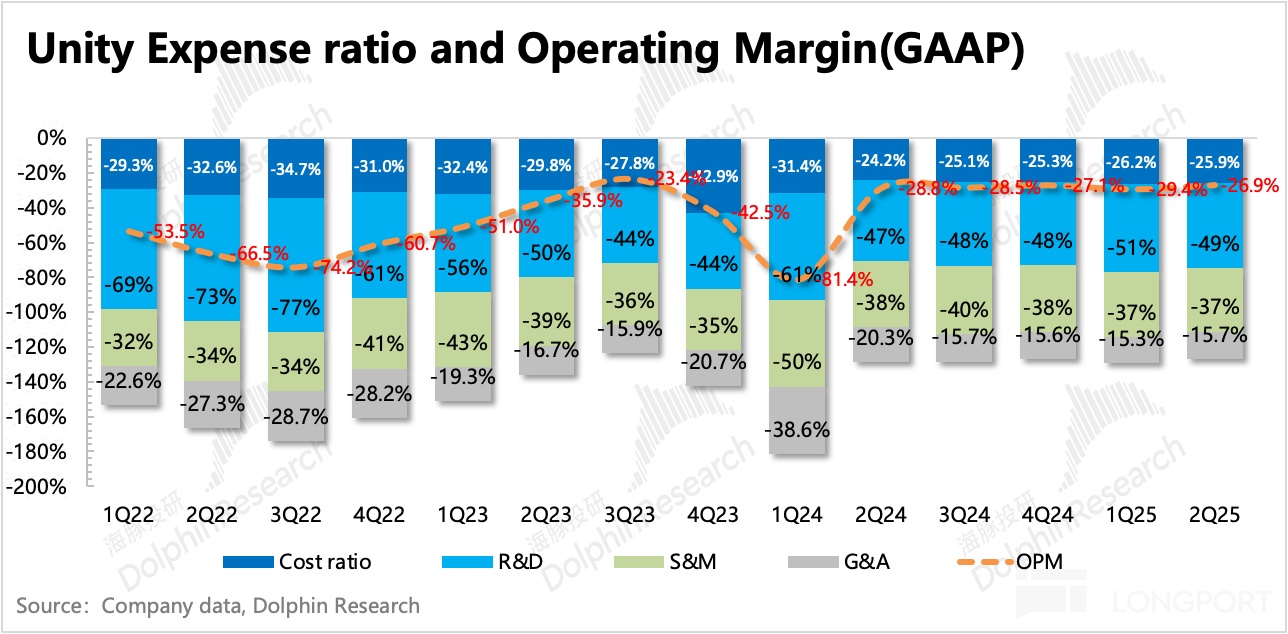

4. 短期费用优化趋缓:二季度 BITDA 利润率环比略微提高 1pct,达到 20.5%,对下季度指引隐含盈利水平继续缓慢提升。当下还处于 Vector 等产品刚上线的关键期,虽然二季度三费仍然在同比下滑,但预计费用中除了管理费用还有重组减员周期的红利外,其他短期优化空间不大了。后面拉利润率还是要靠广告变现的释放,来自然提高公司整体的盈利水平。

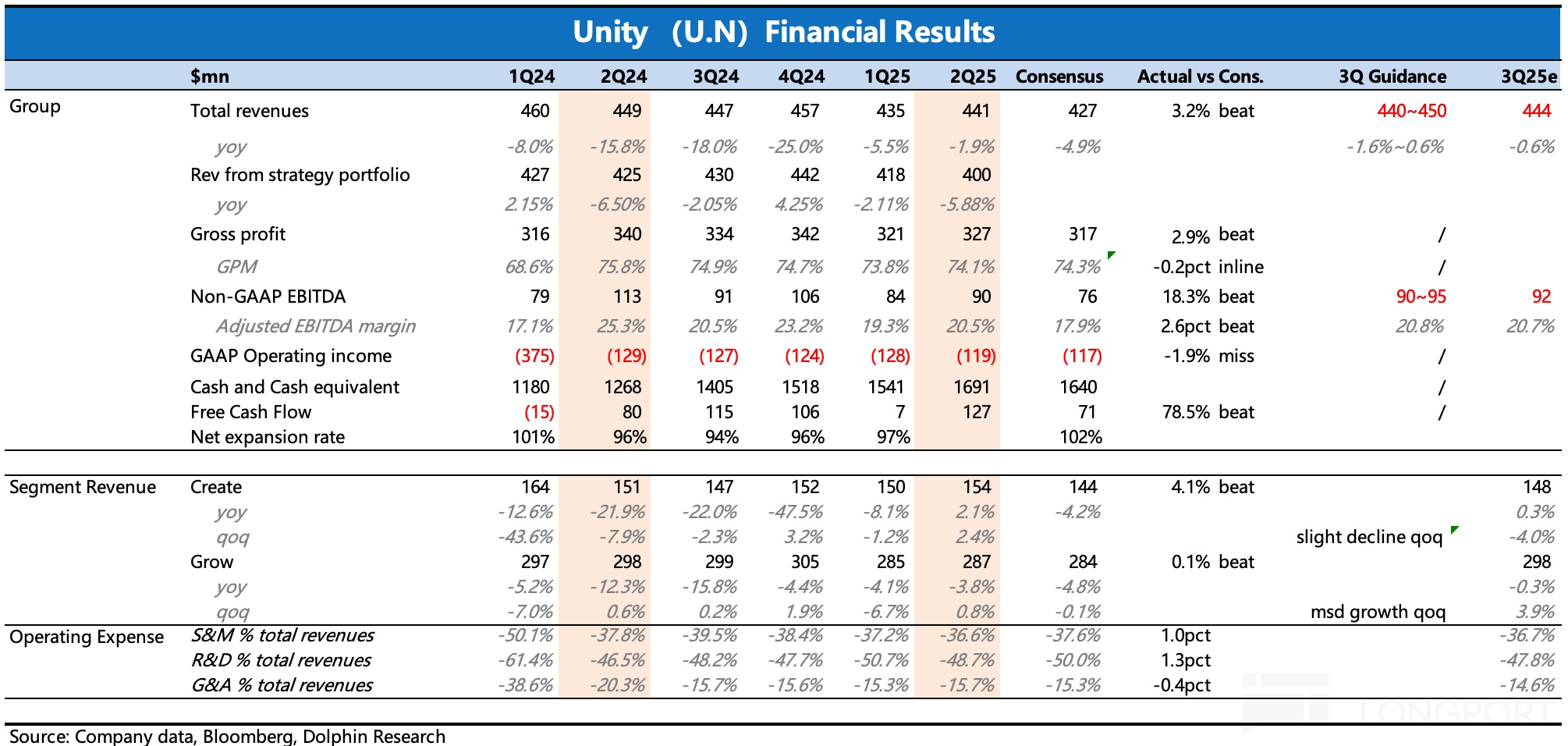

5. 业绩指标一览

海豚君观点

毫无疑问,Vector 进展是目前能够驱动 Unity 真正有力上涨的最大因素,其次则是 Unity 6 的采用率,其他信息只能造成一些阶段性的小波动。比如,6 月初关于苹果收购的小作文,急拉后很快就打回原形。

Unity 6 没太多争议,去年发布以来,存量客户迁移率逐季提高,包括其中的三款 AI 功能(Muse、Sentis、AI Navigation2.0)的采用率也在提升,带动引擎订阅收入持续保持双位数的增长。

Vector 则是重头戏。当 7 月机构的渠道调研密集出来之后,Unity 终于迎来了一定意义上的价值重估——据参与测试的客户反映,Vector 系统的广告转化率确实如管理层所说,有一定的提升。不过 ROAS 提升幅度不太一致,有说 10-20% 的提升,也有说只是 “轻微提升”。

当然,这如何量化到收入上还很难算,再加上原有的 IronSource 和 Levelplay 在其中还有 “拖累”,这两个产品在 Grow 中收入占比大约 20%。但 Unity 的经营拐点已经明确,据悉公司正在利用积累的引擎数据来优化 Vector 模型。

那么在拐点初期,业绩还无法兑现时,如何去判断 Unity 的价值?

海豚君认为,这里需要先弄清楚 Vector 的优化逻辑和改善细节。

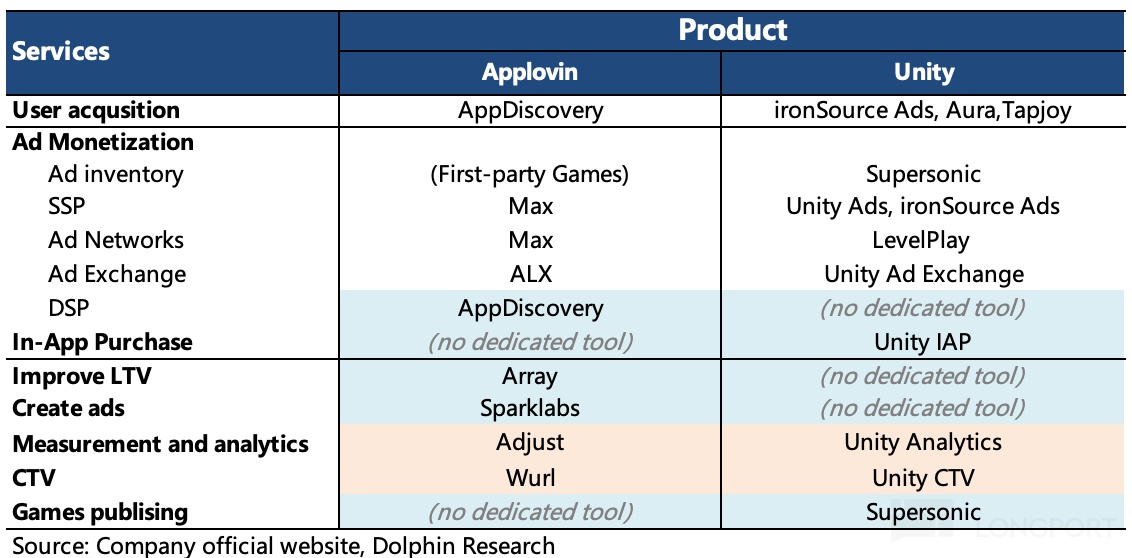

在此前《App vs U 的对比研究》中,海豚君提及,Applovin 的 Axon 模型先进的地方在于:1)数据优势;2)全栈广告技术(从 SSP 到 Exchange 撮合到 DSP,有利于打造封闭生态的高壁垒)。

与此对应,Unity 这两点刚好不足。

一方面,没有类似的 1P 游戏和 Adjust 来提供实时、详尽的广告转化效果数据。另一方面,缺少全渠道的 DSP 平台,意味着在产业链中,离实际付费方太远,也无法如 Applovin 一样,既当裁判员又当运动员,利用信息优势直接给出更有利的报价,也无法像 Applovin 一样打造闭环生态,攫取产业链中最核心的价值。

Vector 模型的打造,重点是解决第一个 “数据” 的问题,但和 Applovin 也有差异,有另辟蹊径的意思——Vector 的功效是,通过引擎获得的游戏内数据(玩家数据、场景数据、内容数据)来训练 AI 模型,从而获得更精准的出价和广告格式。

为了具化这个过程,海豚君举几个例子,比如在以下几个玩家注意力相对集中的场景下(意味着潜在的 ROAS),Vector 会自动提高广告位的竞价,改善广告位提供方的变现。反之在低流量场景下广告位,则降低竞价,为广告买方节约成本。

这种优化下,虽然 Unity 给出更精准的出价,理论上有利于买卖双方,但显然给卖方带来的效益提升更明显,这也是 Unity 因为缺少真正 DSP 所带来的结果。

也正因为如此,我们认为,尽管 Vector 会吸引一些广告主的预算(毕竟多渠道投放是开发商一贯做法),慢慢恢复一些市场份额。但要向 Applovin 这样飞速上规模,还是有难度。

同时鉴于 Unity 还有优势相对稳定的引擎业务,投资情绪也偏正面(有没有因为数据隐私问题被空头盯上,Roaring Kitty 优选),因此海豚君认为:

(1)在 Vector 改善效果体现到财报,需要真正审视检阅之前(我们认为市场会尤其重视 4Q25 财报,其中 2026 年指引是关键),未来 1-2 个季度,Unity 的估值仍然主要由情绪来主导(也就是干拔估值倍数,体现对 Unity Ads 改善持续性),市场情绪会受到管理层引导(业绩电话会)、渠道调研(尤其是广告主对 U 的预算分配份额变化)等因素影响而造成股价波动。

相较上季度给的 120 亿中性估值,我们预期短期 Grow 部分的估值区间可以上提,乐观情绪下:横向看齐还在高增长的 Applovin(目前对应 26 年 EV/EBITDA 22x,结合增速表现,估值可以给到 25x-30x)。

Unity Grow 的 EBITDA 利润率因为还有广告之外的服务,比如实时运营技术平台、云服务等(Q2 预计占了 50%),因此假设 Grow 的整体 EBITDA 利润率 40% 远低于 Applovin 的 70%(纯广告),同时因为前文阐述的问题,估值打个折扣给 20-25x。Create 则因为盈利水平较低,仍然延用 8x P/S 来算。

最后 Unity 估值=104~130 亿(Grow)+ 53 亿(Create),合计近 160~183 亿美金。在 Q4 需要对业绩进行检验兑现之前,可以保持适度积极,大家可自行评估风险收益比。

(2)逼近 Q4 财报期,若估值较高,则需要保持谨慎,以防止 2026 年指引并未体现估值所定价的强劲高增长趋势。

以下为详细分析

一、Unity 业务基本介绍

Unity 在 2023 年一季度并入了 IronSource 经营情况,并且对细分业务的划分范围也进行了调整。新的披露结构下,分部业务从原来的三个(Create、Operate、战略)浓缩成两个(Create、Grow)。

新的 Create 解决方案包含了原先 Create 下的产品(游戏主引擎)外,还加入了原先确认在 Operate 中的 UGS 收入(Unity Game Service:针对游戏公司的全链条解决方案,帮助解决游戏开发、发行、获客运营的一揽子方案)、原 Strategy 的收入,但 2023 年起逐步关闭 Profession service、Weta 等产品服务;

而 Grow 解决方案包含了原 Operate 中的广告业务,以及合并 IronSource 的营销(主要为 Aura,Luna 于 1Q24 关闭)和游戏发行服务(Supersonic)。收入贡献分布来源于游戏开发主引擎的席位订阅收入,和负责撮合竞价的广告平台收入、游戏发行收入等。

二、经营拐点确立

Unity 二季度实现总营收 4.4 亿美元,同比下滑 2%,超出公司指引和市场预期。

细分业务来看:

(1)Create 业务中核心的引擎订阅收入同比增长保持在两位数,和过去近一年每季度情况相比,增速稳定。当期有几个较大的合作伙伴新签署了合同,比如腾讯、Scopely。这些合同部分预先确认为收入,但绝大部分是基于 SaaS 的传统订阅收入,随时间过渡而确认。

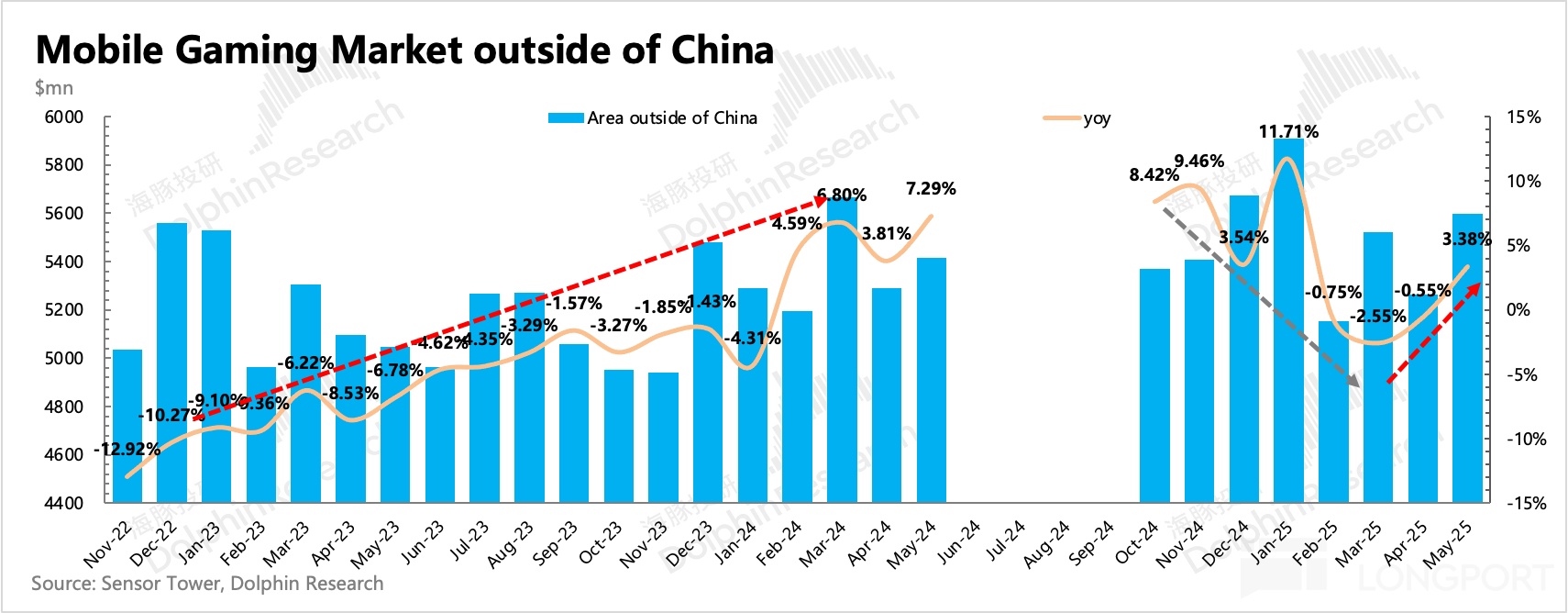

电话会中,公司尤其提及在中国地区的创收进展。二季度手游市场同比个位数增长,但除去 20% 增速的中国地区外,其他地区只能说持平稳定。因此 Unity 与中国客户的捆绑,有利于帮助其快速从泥泞中走出。

(2)Grow 二季度同比下滑 3.8%,下滑趋势较一季度有所放缓。公司透露,占比一半的广告收入,在二季度增长强劲,环比 Q1 增长 15%,这个势头还会持续。Jefferies 的季度渠道调研也显示,二季度 Unity 广告市场的份额已经稳住了。

但 5 月才全面上线的 Vector 显然不是广告贡献的主要因素,而是休闲游戏市场的周期性回暖,以及中国市场的强劲增长(小游戏等)。公司对三季度的增速指引为 “中个位数”,其中广告收入两位数增长,非广告收入则稳定,估计同比持平。

(3)从递延收入看,经营状况同样在好转趋势中。

二季度递延收入环比持平,相比上季度明显好转,净增 0.3 亿,主要体现引擎订阅的几个中大客户合同新增。另外几个运营指标待完整财报披露,海豚君再另作补充。

关于管理层对短期业绩的指引:

三季度收入、调整后利润基本符合预期——预计收入指引在 4.4 亿~4.5 亿之间,同比基本持平;预计经调整 EBITDA 在 9000-9500 万美元,市场预期 9200 万,也在指引区间范围内。

由于财报前股价已经提前大涨了近 50%,因此买方可能对这个指引并不完全满意。不过,海豚君回溯过往一年,从彻底换完班子之后,管理层指引风格都偏向谨慎,给自己留下了更多灵活调整以及超预期空间。

三、短期费用优化趋缓

二季度还属于业务重组的提效周期内,但除了管理费用之外,销售、研发费用因为新品 Vector 上线并逐步贡献收入,费用短期优化节奏要放缓。后面利润率的改善,主要靠高毛利的广告收入增长来自然带动。

GAAP 经营费用同比下滑 5%,其中 SBC 股权激励同比增长 20%,应该主要由市值提高带来(二季度 Unity 市值增长近 50%)。最终 GAAP 经营亏损 1.18 亿,经调整的 EBITDA 实现 0.91 亿,利润率 21%,超出公司指引(0.7-0.75 亿)和市场预期(0.76 亿)。

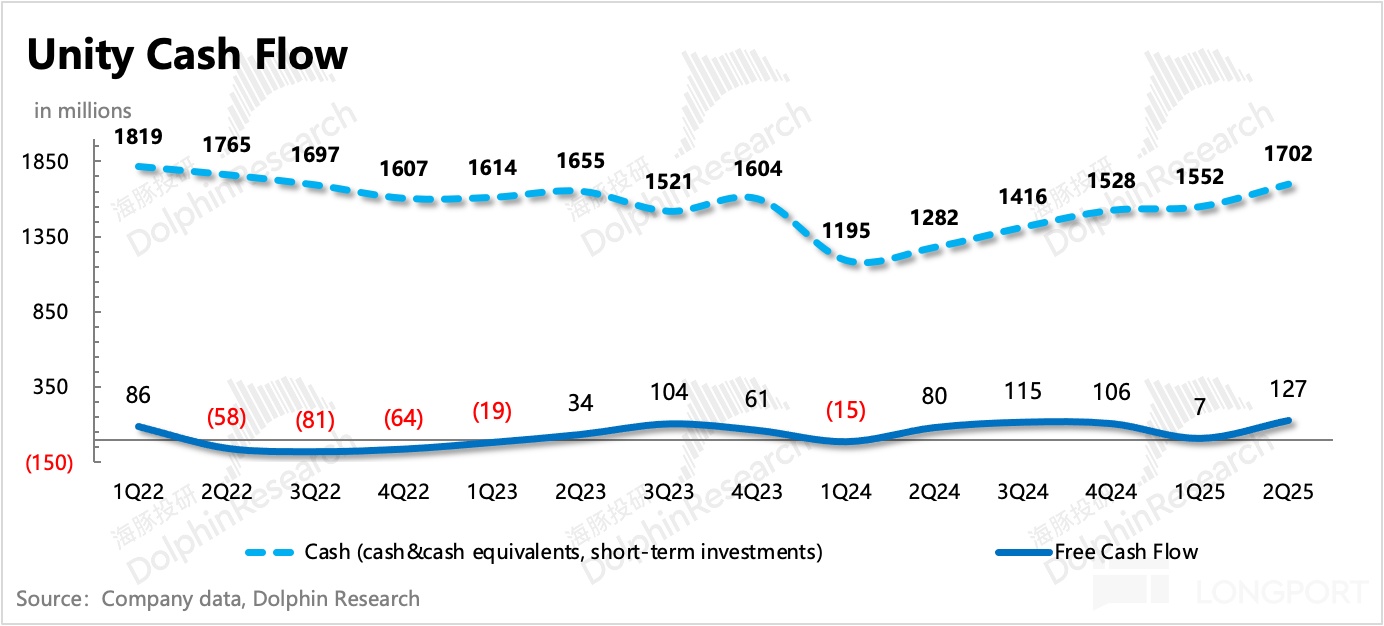

二季度现金流变动环比增加明显,除了当期减亏,还包括了已预付的新合同收入。截至二季度末公司账上现金 17 亿,相比上季度增加 1.5 亿,现金状况改善趋势相对稳定。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61