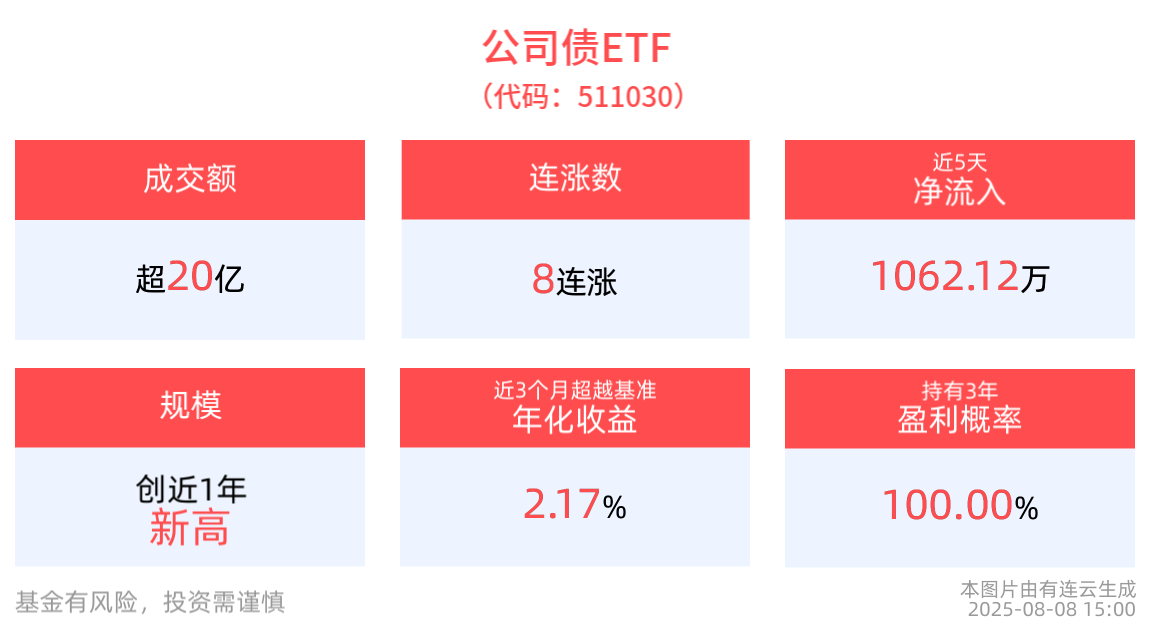

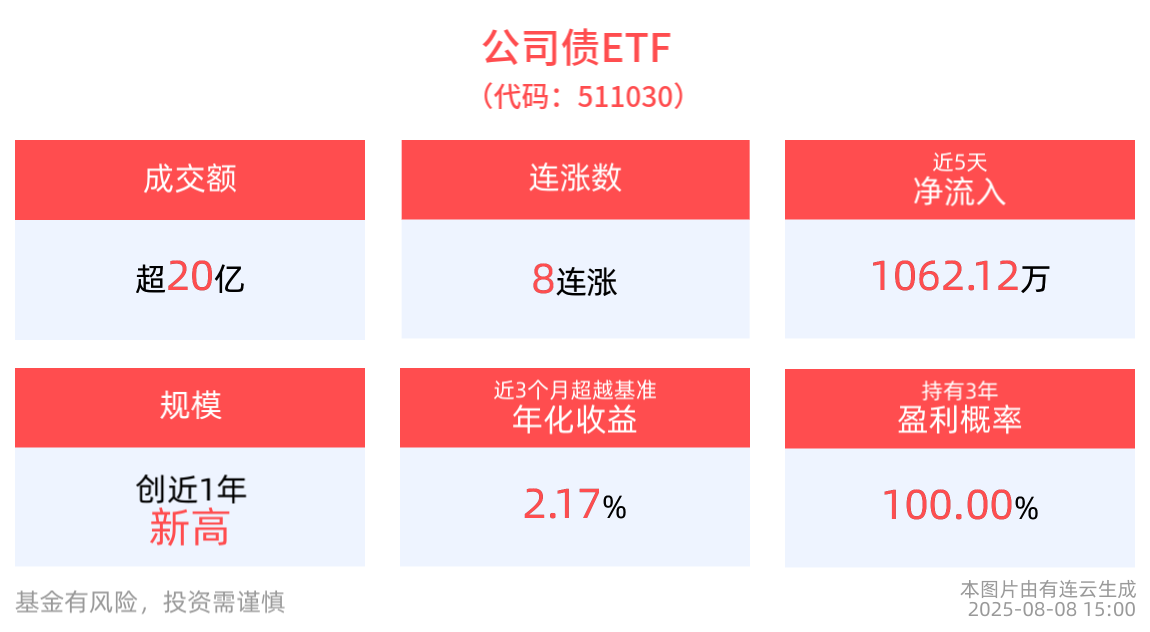

机构继续看多债市,成交额超20亿元,公司债ETF(511030)实现8连涨

债市“反内卷”遏制低价竞争,承销新规紧抓成本“牛鼻子”。近日,中国银行间市场交易商协会发布承销报价新规,明确禁止主承销商以低于成本的承销费报价参与债券项目竞标,并细化成本测算和报送要求。业内人士认为,前期广发银行二级资本债承销商招标低价中标事件,成为本轮整治的重要触发点。近日发布的新规,直指长期困扰市场的低价恶性竞争,尤其是金融债领域的“银(行)证(券)混战”。虽然新规释放出遏制不合理竞争的信号,但在金融债发行规模庞大、市场格局复杂的背景下,其效果仍有待观察。

科创债3个月发行超8800亿元,中小机构、民企加速进场。科创债新政落地已满3个月。据统计,在这3个月时间里,科创债新发规模高达8831.59亿元(含拟发行金额)。其中,银行、券商等金融机构新发债券规模占比近36%。统计发现,截至8月10日,科创债发行主体虽然仍以央国企、大型机构为主,但越来越多的中小机构、民营企业也参与其中。从票面利率来看,近3个月新发科创债票面利率均值为1.9282%,最低甚至能到0.01%。展望后市,华泰证券认为,科创债等新品种会在下半年迎来更多供给,部分民企债也在通过“科技板”回归发行市场。

机构认为,8月持续看多债市。政府债券的新发与存量利差较低,利好存量券。8月8日新发的地方债,10Y新发与存量券利差约5BP,短期限几乎无利差,30Y利差9BP。短期限新老券利差低,超长的利差相对高些,但利差处于此前预期区间的下限。这对政府债券存量构成利好,银行自营等增值税率高的机构可以加大对存量券的配置。关注美俄谈判进展,进口俄罗斯石油100%二级关税有无实施可能,倘若实施,10Y国债可能突破1.6%。此外,关注中美之间贸易谈判进展,8月12日临近,此前的24%关税暂停延长3个月是否有变数。

截至2025年8月8日 15:00,公司债ETF(511030)上涨0.01%, 实现8连涨。最新价报106.31元。拉长时间看,截至2025年8月8日,公司债ETF今年以来累计上涨1.15%。

流动性方面,公司债ETF盘中换手9.2%,成交20.57亿元。拉长时间看,截至8月8日,公司债ETF近1周日均成交22.40亿元。

规模方面,公司债ETF最新规模达223.64亿元,创近1年新高。

资金流入方面,公司债ETF最新资金流入流出持平。拉长时间看,近5个交易日内,合计“吸金”1062.12万元。

数据显示,杠杆资金持续布局中。公司债ETF前一交易日融资净买额达499.56万元,最新融资余额达2161.39万元。

截至8月8日,公司债ETF近5年净值上涨13.68%。从收益能力看,截至2025年8月8日,公司债ETF自成立以来,最高单月回报为1.22%,最长连涨月数为9个月,最长连涨涨幅为3.80%,涨跌月数比为58/19,年盈利百分比为83.33%,月盈利概率为79.92%,历史持有3年盈利概率为100.00%。截至2025年8月8日,公司债ETF近3个月超越基准年化收益为2.17%。

回撤方面,截至2025年8月8日,公司债ETF今年以来最大回撤0.50%,相对基准回撤0.08%。回撤后修复天数为23天。

费率方面,公司债ETF管理费率为0.15%,托管费率为0.05%。

跟踪精度方面,截至2025年8月8日,公司债ETF今年以来跟踪误差为0.013%。

公司债ETF紧密跟踪中债-中高等级公司债利差因子指数(总值)净价指数,为多角度反映人民币债券市场的走势,中债金融估值中心有限公司将于6月15日发布中债-中高等级公司债利差因子指数,该指数以主体和债项评级AAA的上交所公司债为基础,按照中债市场隐含评级分为三组并以利差因子进行细分,可作为投资中高等级公司债的业绩比较基准和投资标的。中债-中高等级公司债利差因子指数的财富指数代码为CBC00701,基期为2015年6月30日,基点值为100,包含待偿期分段子指数,每季度第一个银行间市场工作日调整指数成分券。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)72.50

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61