告别择时焦虑,波动越大收益越高的秘密

投资世界存在一个令人困惑的悖论:每位投资者都梦想着一条平稳向上的收益曲线,期待“持有即可实现”的复利奇迹,然而现实中的账户曲线却总在剧烈波动中艰难爬升——宏观周期的轮动碾过产业格局,地缘政治的波澜搅动市场情绪,媒体热点的切换引发资金潮汐。即便最终收益可观,实现路径的曲折也足以让大多数人在中途黯然离场,抑或是陷入追涨杀跌的泥潭。面对A股的高波动,与其焦虑择时,不如利用波动本身——网格交易策略正是通过划分波动区间、纪律性逆向操作,将市场震荡转化为平滑收益、提升体验的利器。

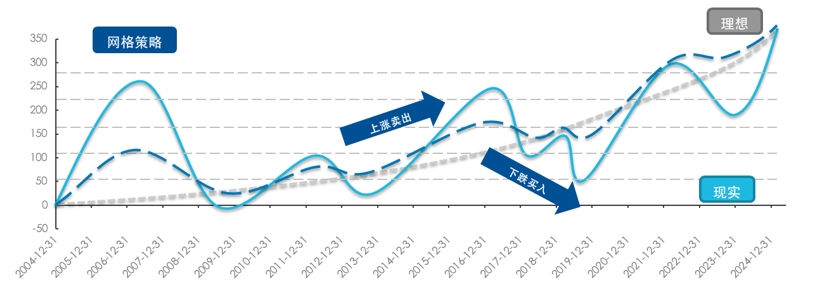

A股较高的波动性,使得投资者投资体验并不佳,投资者或质疑A股的投资“价值”,但事实上,2004/12/31日至今,标普500指数的年化收益率为8.34%,而中证A500为8.21%,二者差距并不大,造成投资者牛熊体感较差的原因在于A股的估值波动较大,年度化的波动程度长期高于美股。估值的大幅波动,使得多数投资者在人身鼎沸时选择“贪婪”(放量),但在无人问津时选择“恐惧”(缩量),由此“高买低卖”下长期收益不佳,主动地交易反而了降低收益,甚至带来亏损。

图:中证A500与标普500收益差距不大

数据来源:Wind,2004/12/31-2025/8/8

面对着A股波动较大的现实,一个应对的交易策略即是利用波动本身去增加收益,对市场的波动范围进行划分,通过策略的纪律性逆人性实现“低买高卖”,而非“追涨杀跌”,或可以实现收益曲线的平滑与收益的提升,带来更好的投资体验。网格交易策略,即为利用市场波动规律,设置逆向交易条件,在波动中提高投资者体验的策略。

图:三种情况的收益曲线对比示意图

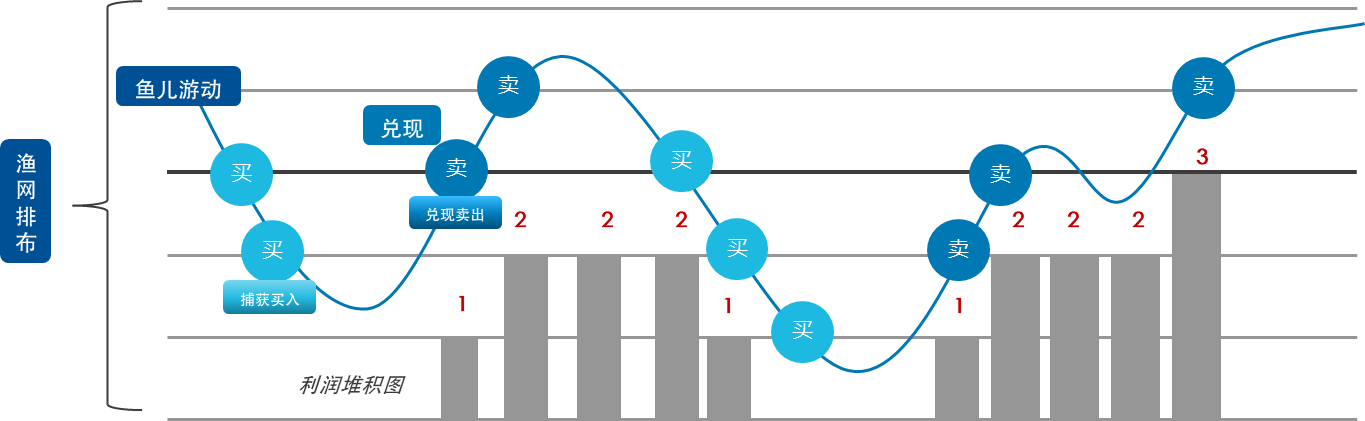

“风浪越大,鱼越贵”——什么是网格交易?

网格交易类似于在A股“撒网捕鱼”,网格策略是高抛低吸、波段操作最具代表性的一类自动化交易策略,在上涨下跌中进行低买高卖,赚波动的钱。在鱼塘里撒下一张渔网,只要鱼群游动,渔网就能自动捞到鱼。而A股市场就像一个“高波动的大鱼塘”,网格交易就是“自动捕鱼器”。

图:网格收益来源示意图

网格策略的胜负手:选对“舞台”

网格交易的精髓在于化波动为收益,但策略成败的关键,往往在于投资标的的选择。一个理想的网格交易标的,需同时满足三大“黄金标准”:

1、流动性充沛,交易便捷:作为自动化高频波段策略,网格交易依赖顺畅的买卖体验。标的需能频繁交易,避免滑点损耗,确保触发条件后即时成交。

2、交易成本低廉: 频繁操作下,手续费、印花税等成本会被显著放大,侵蚀利润。低费率是策略收益的重要保障。

3、波动性与稳定性兼具: 理想的标的既需充足波动创造交易机会,又需趋势相对稳定(避免单边暴涨暴跌),在宽幅震荡中提供施展空间。

而ETF完美契合以上要求,

流动性保障:可在二级市场像股票一样实时交易,做市商机制提供基础流动性,大品种买卖价差紧密。

成本优势显著: 交易免缴印花税,管理费率通常较低,大幅降低高频交易摩擦成本。

分散风险,表征明确: 一篮子股票分散风险,紧密跟踪特定指数,其波动特征更易分析与预判。

中证A500具有广泛的行业覆盖和均衡配置,有效平滑单一风险,提供稳定中枢;而汇聚的500家核心龙头又赋予其捕捉结构性机会的活力与韧性,天然契合网格策略对“稳中有波”的核心诉求。

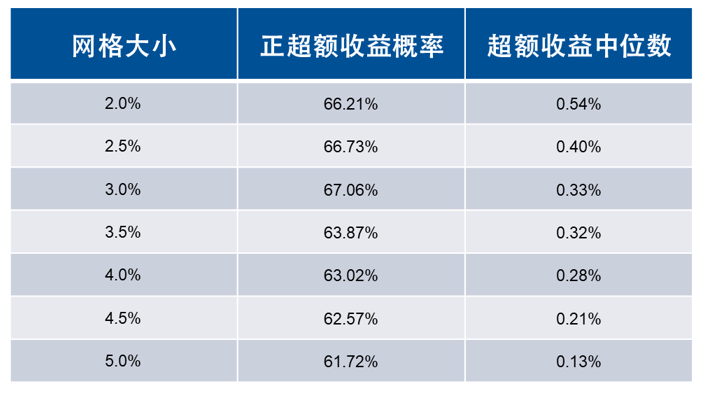

数据是最有力的证明:以中证A500指数为标的实施网格策略(以3个月为周期滚动操作),获得正超额收益的概率稳定超过60%(相较于简单的50%仓位持有基准)。这意味着在大多数震荡行情中,网格策略能有效捕捉波动红利,显著提升投资效率。

更难得的是,A500展现出了极低的参数敏感性——策略收益对网格间距、区间设置等细节依赖度较低。这种稳健性对普通投资者尤为友好:无需复杂调参,策略效果依然可靠。

表:以3个月为周期网格策略效果

数据来源:Wind,易方达测算,标的为159361,2019/1/2-2025/7/31

中证A500凭借高胜率实证、低操作门槛(参数不敏感)与底层资产的高适配性(均值回归+高波动),已成为网格交易者提升收益体验的“黄金标的”。A500ETF易方达(159361,场外联接A类:022459;C类:022460;Y类:022930)作为费率低廉,流动性好,跟踪误差优秀的优质投资标的备受市场关注。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61