AI算力产业链的星辰大海!云计算ETF汇添富(159273)涨0.66%大举吸金超5500万元,资金连续两日大举净流入!机构:AI带动算力行业景气度上行

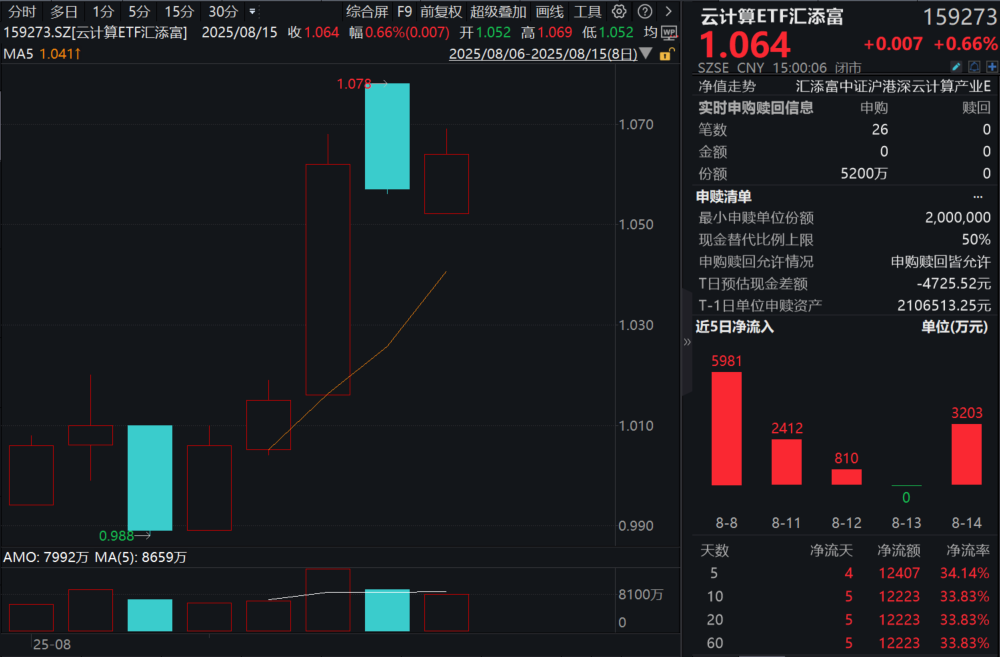

今日(8.15),A股行情火热,同类规模领先的云计算ETF汇添富(159273)收涨0.66%,全天成交近8000万元!资金面上,云计算ETF汇添富(159273)今日净流入超5500万元,近5日有4日获净流入,累计“吸金”超1.2亿元,同类规模、流动性领先!

截至收盘,云计算ETF汇添富(159273)标的指数成分股多数飘红:天源迪科涨近7%,网宿科技、华胜天成涨超5%,曙光数创、科华数据涨超4%,润泽科技、拓尔思涨超3%。

【中信建投:关注AI算力产业链投资前景】

中信建投证券认为,算力链公司发布业绩预告,实现快速增长,持续验证AI带动的算力行业景气度依然较高。当前位置,AI大模型的竞争与迭代仍在持续,意味着算力投资大概率依然维持较高强度,因此继续推荐算力板块:一是业绩持续高增长且估值仍处于历史较低水平的北美算力链;二是有望享受外溢需求、取得客户或份额突破的公司;三是上游紧缺的环节;四是随着GB300的批量出货,建议重点关注光模块及CPO产业链;五是随着海外芯片供应恢复、建议关注国产算力链。

(来源:中信建投20250814《AI算力产业链投资前景》)

东吴证券指出,国产算力情绪的积累。从7月下旬至今,国产算力情绪的积累,很大程度上来自市场对海外芯片能否顺利出货的反复揣测。海外芯片生存空间的压缩为国产算力打开市场空间。一方面,美国的出口许可伴随营收分成与“后门”机制,限制其在华竞争力;另一方面,我国政策与舆论环境明确指向海外芯片安全审查与性能不足的局限性。东吴证券认为,海外芯片限售为国产算力打开市场空间,是本轮国产GPU行情的“底座”。维持对国产算力板块的推荐观点不变。建议后续密切关注:国内先进制程产能扩产节奏、互联网厂商算力需求指引带动国产算力芯片预期提升,看好本轮国产算力持续性行情。

(来源:东吴证券20250814《国产算力认知强化!海外芯片限售预期是本轮GPU行情的“底座”》)

【IDC:AI算力需求注入新动能,行业或拐点将至】

AI发展驱动数据中心升级,单机柜功率提升及单集群更大规模化部署。伴随AI算力需求日益高增,超大型和大型AIDC占比逐步提升。同时国内外CPU和GPU新品能耗呈明显爬坡趋势,驱动数据中心单机柜功率不断上升。

海外CAPEX表现强劲,国内大厂CAPEX复苏和AI投入持续加码,基建有望迎来新一轮发展机遇。近期海外云厂商CAPEX持续扩张,国内BAT互联网厂商AI投入逐步回暖,2024年,腾讯资本开支规模分别为960.48亿元,同比增长102.60%。

IDC产业政策陆续推出,为行业健康有序发展提供有利保障。“东数西算”为数据中心规模化、集约化发展提供明确方向,西部地区低成本资源与东部地区高市场需求相结合,长期有望打开行业增量空间。“双碳”背景下,“绿色低碳”政策组合和“绿电交易”市场手段倒逼数据中心转型,短期绿色改造资本开支压力仍需消化。新项目节能审查趋严,AIDC竞争格局趋于理性,为算力产业可持续发展筑牢根基,行业技术门槛有望迎来实质提升,头部企业领先优势或将进一步扩大。

(来源:天风证券20250812《IDC:AI算力需求注入新动能,行业或拐点将至》)

“算力ETF”哪里找?认准A+H算力龙头全覆盖的云计算ETF汇添富(159273)!一指横跨沪港深,全面布局AI算力驱动下的云计算历史性机遇,“既要”捕捉港股科技龙头的AI发展红利,“又要”踏准算力浪潮下的光模块爆发契机!云计算ETF汇添富(159273)标的指数涵盖硬件设备、云计算服务、IT服务、应用软件、数据中心运营、平台软件等领域,软:硬件比例6:4,指数港股权重超26%,独有权重更是高达31%!

风险提示:基金有风险,投资需谨慎。特此提示投资者关注二级市场交易价格溢价风险,若盲目投资溢价率过高产品,可能遭受重大损失。本资料仅为宣传材料,不作为任何法律文件。投资有风险,基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人购买基金时应详细阅读《基金合同》《招募说明书》《基金产品资料概要》等法律文件,了解基金的具体情况。基金管理人的其他基金业绩和其投资人员取得的过往业绩并不预示其未来表现。本基金由汇添富基金管理股份有限腾讯发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。上述基金均属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。本基金投资范围包括港股,会面临因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)72.50

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61