威尔鑫点金·׀美元突破失败金价崖边刹车 为何美国通胀一定上行

威尔鑫点金·׀美元突破失败金价崖边刹车 为何美国通胀一定上行

2025年08月21日 威尔鑫投资咨询研究中心首席分析师 杨易君

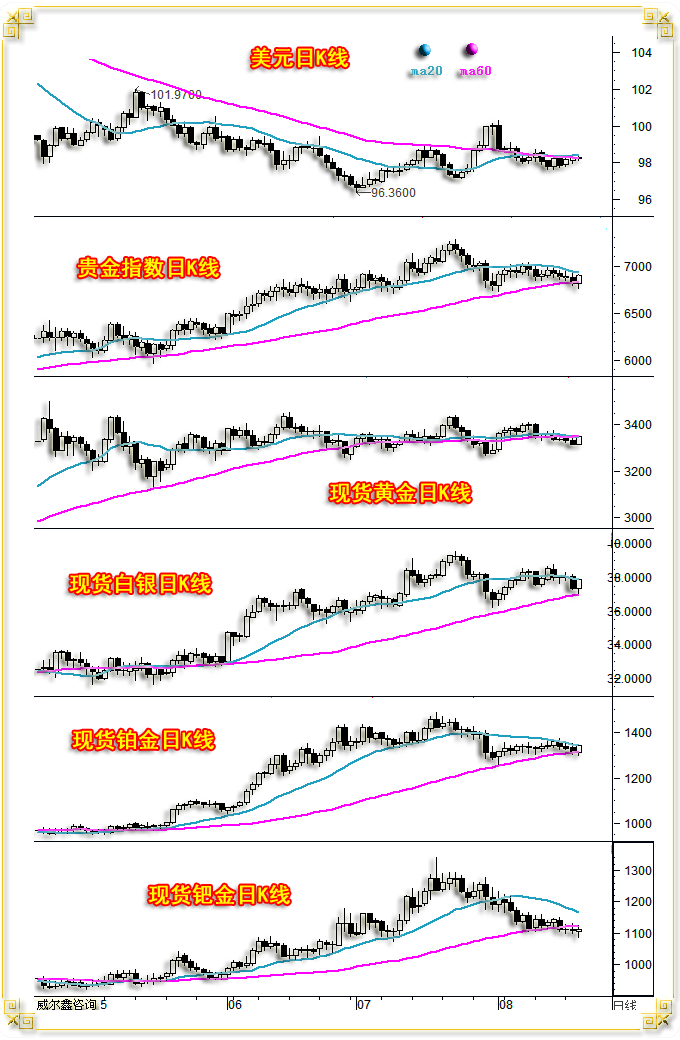

周三国际现货金价以3315.16美元开盘,最高上试3349.89美元,最低下探3311.19美元,报收3347.95美元,上涨32.92美元,涨幅0.99%,振幅1.17%,日K线呈单边回升中长阳线。

周三美元指数以98.28点开盘,最高上试98.43点,最低下探98.07点,报收98.22点,下跌50点,跌幅0.05%,振幅0.37%,日K线呈窄幅震荡,冲高回软小阴线。

周三Wellxin贵金指数(金银钯铂)以6806.38点开盘,最高上试6907.01点,最低下探6760.67点,报收6892.13点,上涨83.38点,涨幅1.22%,振幅2.15%,日K线呈震荡回升中阳线,尽收周二跌幅。

周三金价、贵金属总体首先呈“超跌修复”运行特征,隔夜美联储纪要内容则加固了金价与贵金属的修复成果。周三早间,金价即考验中期三角形整理形态趋势支撑,且鉴于整个日、周均线系统呈标准多头排列,超短期金价明显超跌,故我们判断早间金价只要打压,哪怕轻微打压,都将构成短期做多机会。实际上,在上周末收盘之后,我们即判断避险情绪暂时退潮可能冲击金价下探3300-3310美元区间,然后构成短多机会。

技术上,为何首先只能将周三金价的回升视为超跌修复?从我们对周一二的金市、贵金属盘面解读可知,金价、贵金属板块相对于美元指数的指引,明显跌幅过大,笔者将其定义为避险情绪退潮之后的弱势溢出效应,与美元强弱关联不大。且金银价格即便在周三强劲回升,也未能重新攻克月线反压。尤其金价,短期技术与美元相似,皆受制于月线、季度线共振反压。

隔夜美联储纪要满是对经济、就业、地产市场下滑,通胀上行的担心,且认为美国金融体系“显著”脆弱,资产估值偏高,无疑会再度强化市场对避险需求的关注,进而使得金银市场强势锁定当日修复回升的成果。

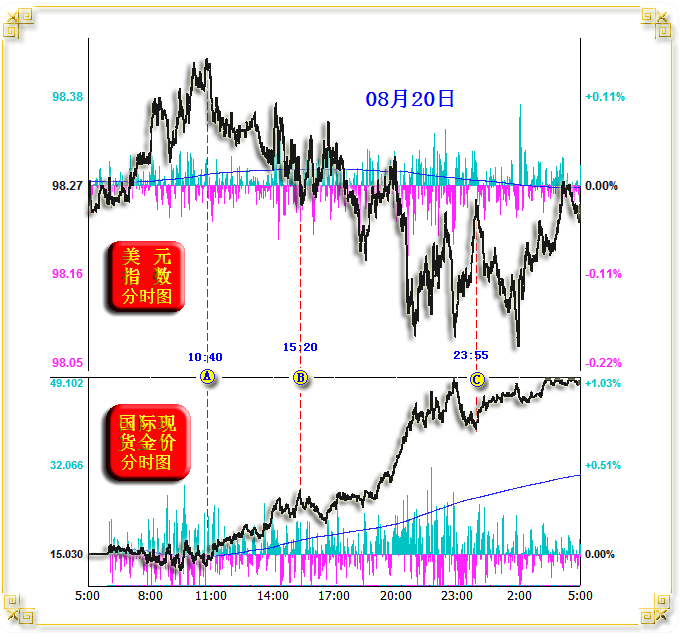

周三金价、美元盘面对比观察不难发现,短期金价超跌之后,面临中期形态趋势支撑的强势修复盘面特征很清晰:

北京时间10点40分前的亚洲盘面,图示A位置前,美元动态盘面趋强,但金价滞跌明显,与周一二盘口信息迥异。

AB区间的亚洲盘面,美元震荡回软,金价缓缓走强。欧洲、美国市场开盘后,金价进一步走强。23点55分左右的盘面信息显示,在美元指数几乎全部回收当日跌幅的背景下,金价拒绝深度回落。周三欧美金市盘面明显强于周一、二,显示金市内蕴重新趋强,隔夜美联储纪要内容对金银锁定强势功不可没,纽约尾盘金价、美元共同趋强的盘面信息能进行更好说明。

周三美联储公布的7月会议纪要虽已显得过时,但内容足以重新唤起市场对黄金避险需求的关注。

纪要内容显示:

当前美国金融体系仍“显著”脆弱,判断资产估值压力处于高位。笔者亦不断分析强调,美国地产、美股估值都位于历史大周期高位,需要注意美国系统性金融风险,进而注意对黄金避险需求的关注。

美联储纪要进一步显示,委员们预计关税将在今年推高通胀,并在2026年对通胀提供进一步上行压力;预计2027年通胀才会将至2%。笔者深以为然,赞成美联储判断,但美联储没有告诉你2027年美国通胀因何会将至2%?笔者的判断是美国难免一场至少中等程度的经济金融危机,需求将受到严重冲击,进而令通胀苦涩下降至2%下方。而在美国经济金融危机孕育阶段,黄金会继续发挥其金融避险魅力。

美联储纪要还显示,委员们对住房需求减弱,房屋待售量增加且房价下跌的状况感到担心。并多次提及经济前景的不确定性仍然较高,强调通胀上行风险和就业下行风险。

由于该纪要产生于7月美国非农就业数据出炉前,并未反映美国劳工部对五六月非农就业数据意外“巨幅下修”所产生的影响,故而内容稍显“过时”。今日杰克逊霍尔全球央行年会开幕,会议将持续两天,鲍威尔有关美联储利率政策进程的讲话,是否鹰调转鸽调,将被市场高度关注,且可能对市场产生重大影响。

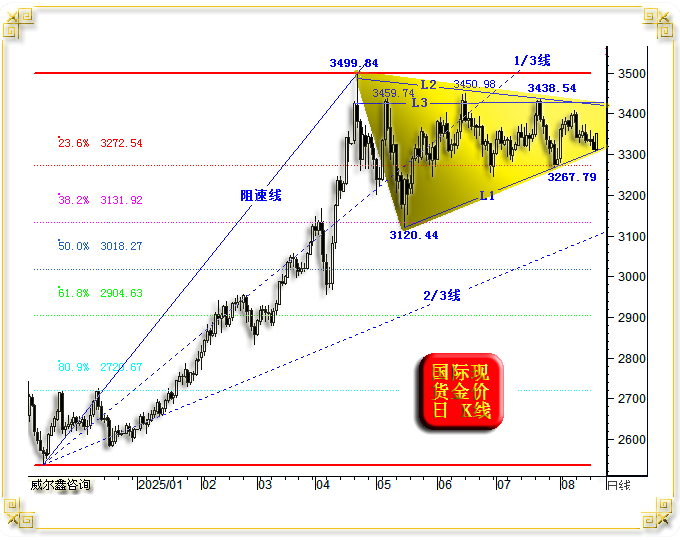

为何我们判断周三早间金市将会出现很好的短多机会?继续如我们近日不断观察分析的金价日K线图示:

周三早间,金价紧邻中期强势收敛三角形趋势线L1支撑,且超短期技术超跌,而整个均线系统依然是标准的多头排列,自然构成短期极佳做多机会。L1没有有效击穿,不宜轻易看空、扎空是我们周二给投资者的提醒。该三角形整理越来越窄,理论上,金价在三角形整理的2/3至3/4形态位置区选择向上突破或向下破位,会更见力度。若运行到三角形末端才选择突破或破位,力度可能偏弱,甚至需要警惕假突破或假破位。目前,该三角形态整理时间已“偏长”。但投资者仍需紧盯金价对于三角整理的最后选择。

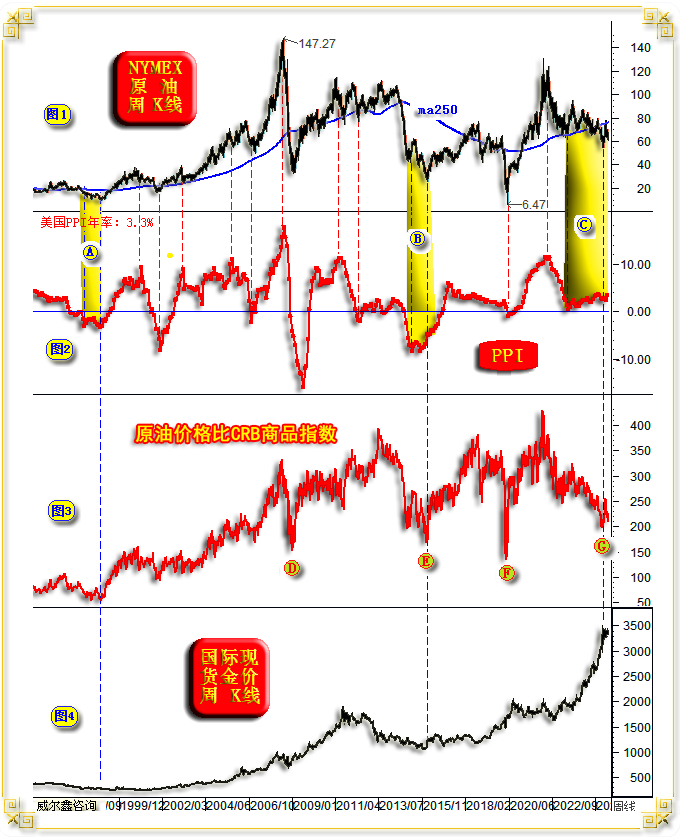

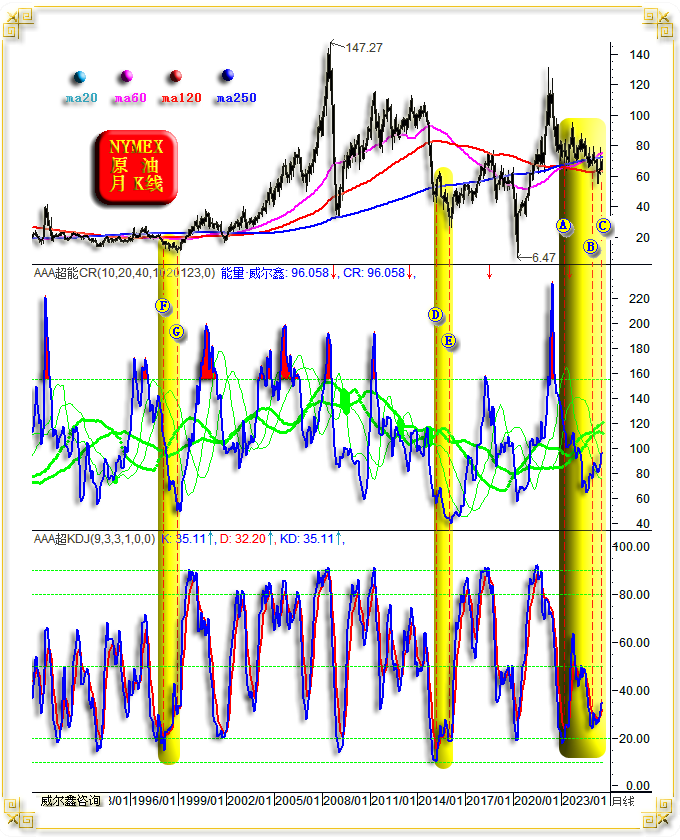

此外,既然美国通胀上行看似难以避免,笔者此篇将进一步补充分析油价与美国通胀周期,进而与黄金市场的总体关联关系。如NYMEX原油价格周K线、美国PPI年率、国际现货金价,以及油价与CRB商品指数比值关系信息图示:

首先对比小图1、2,油价与美国PPI年率的中期趋势关系,不难发现,高度紧密正向对应,故原油被视为通胀之母。

观小图1、3,NYMEX原油价格及其与CRB商品指数比值关系信息。小图3曲线趋势向上,表明原油是商品市场领涨龙头,油价涨速比整体商品市场更快;当曲线趋势下行,尤其单边趋势向下,表明原油是商品市场领跌龙头,油价跌速比整体商品市场更快。

就近15年比值信息观察,其大周期底部D、E、F在大致相同的水平,对应商品周期见底,美国通胀周期见底。观当前G位置信息,已趋近D、E、F位置,意味当前美国通胀水平同样可能正处于周期底部。

再度对比观察小图1、2,油价中期趋势与美国PPI年率趋势总体高度正向关联。但最近30年,有三处“异常”:油价延续跌势,但美国PPI指数却不再继续下行。图中A、B区域,以及当前的C区即如此。出现这种异常的原因,通常是因为华尔街“过度”打压油价,但整个商品市场(CR商品指数)要么已经跌到位了,要么明显抗跌。图中A、B区域,以及当前C区皆如此,油价趋势下跌,但美国PPI年率已经见底,即商品原材料端价格已周期见底。中期后市,几乎无可避免的状况是——美国通胀会上行!关联观察思考黄金:首先应无系统性下跌风险。若受避险需求强化,金市转强概率极大。在这样的背景下,当阶段、短期金价超跌时,我们认为逢低做多,有较好安全边际。这就是我们周三建议投资者可以逢低短多黄金的底层逻辑“之一”。

投资者对图中美国PPI年率相较于原油价格的中期“底背离”是否依稀感到熟悉?还记得笔者上周对油价月线KD指标周期超跌之后,相较于油价K线形态的底背离信息分析吗?最近30年只有三次,刚好就在上图所示的A、B、C区域:

诚如我们上周分析,油价月线KD指标相较于K线形态超跌之后出现底背离,意味着中长期油价看涨,FG区域之后的油价大周期涨幅高达10倍,对应全球通胀上行大周期。DE位置之后的油价上涨200%,同样对应通胀周期上行。当前背离程度更强的AC区域之后呢?无疑首先应该迎来美国通胀上行周期,甚至可能类似FG之后的通胀大周期状况。近年,笔者将全球经济金融周期类比2000年前后进行分析的文章不少,对应黄金的系统性牛市不会轻易改变。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)72.50

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61