【一周科技动态】英伟达Q2买方预期有多高?

涨跌纷纭——一周大科技表现

本周宏观主线:大盘回调下现分歧,科技行业回调

美股三大指数本周出现持续性跌势, $标普500(.SPX)$ 录得“五连跌”,科技股普遍承压,消费板块受 $沃尔玛(WMT)$ 拖累显著下挫(三年来首次利润不及预期,反映关税推高成本的压力),同时

美债收益率全线攀升。市场对美联储鹰派表态的担忧加剧,债市反应隐含“滞胀交易”逻辑——经济数据矛盾(制造业PMI强 vs. 失业率升)叠加关税通胀压力,也迫使投资者在鲍威尔讲话前转向防御性资产。而美联储官员密集释放鹰派信号,独立性遭遇空前挑战。特朗普通过人事干预(拟安插亲信米兰进入理事会)试图主导降息议程,但PPI超预期与服务业通胀黏性可能迫使鲍威尔在杰克逊霍尔讲话中维持“鹰派观望”,9月降息概率已从95%降至75%。美欧达成贸易框架协议:欧盟取消对美所有工业品关税,美国对欧盟汽车、芯片等商品征税上限15%. $20+年以上美国国债ETF-iShares(TLT)$ $美国10年期国债收益率(US10Y.BOND)$

科技行业本周回调趋势。 $特斯拉(TSLA)$ 因延迟上报FSD事故遭NHTSA调查; $Meta Platforms, Inc.(META)$ 被指控绕过 $苹果(AAPL)$ 隐私限制以提升广告收入。MIT报告直指995%的AI试点项目未能带来可观的财务回报,仅5%的项目实现了快速收入增长。报告发现,超过50%的AI预算被用于销售和营销领域,但实际回报最高的却是后台自动化

大科技本周整体回调,至8月22日收盘,过去一周 $苹果(AAPL)$ -3.91%, $微软(MSFT)$ -3.51%, $英伟达(NVDA)$ -2.65%, $亚马逊(AMZN)$ -2.4%, $谷歌(GOOG)$ $谷歌A(GOOGL)$ -0.87%, $Meta Platforms, Inc.(META)$ -4.99%, $特斯拉(TSLA)$ -4.66%。

影响资产组合的核心交易策略——一周大科技核心观点

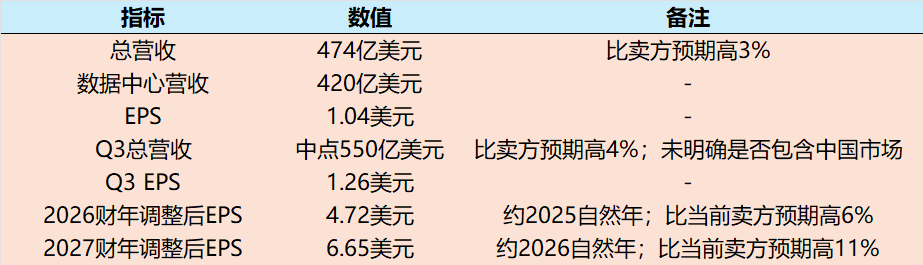

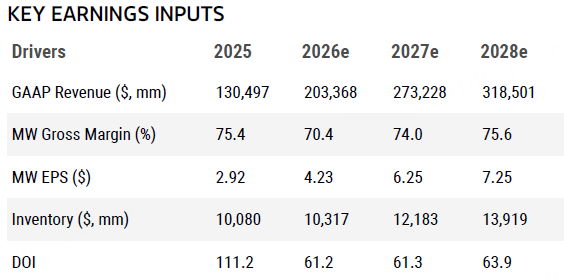

NVDA前瞻:还能超越买方的预期吗?

供应在好转、需求依然旺盛、Blackwell放量将推动2026

乐观的方面:超大云企业(hyperscalers)与二级云企业(如 CoreWeave)都在大幅加速推 DL/Inference的产能扩张,管理层与云方的公开表态(“insatiable / remarkable / massive” 等)被用作实证,且云方CapEx预期显著抬升。

4月季度公司已经把H20、Blackwell、Hopper的收入拆分披露(示例:4.6B H20;≈23B Blackwell;≈6B Hopper),当前Hopper产线已停,短期收入会受mix影响(B200/B300与整机 rack的mix会影响ASP与毛利)。

电话会的关注点:

10月季度的 revenue guide(管理层是否保守到ex-China) ——最可能出现惊喜/影响 EPS 最大”的输入

Blackwell单位出货量与系统(rack)vs B200/B300 的 mix(影响 ASP 与毛利)。

毛利指引与产品mix(整机比例上升应推动毛利率上修)。

中国市场许可/市场准入的最新状况与公司在华出货安排。

客户CapEx信号(哪些hyperscalers在拉货、哪些在观望),以及公司对客户结构(前4大 vs tier-2云服务公司)的描述。

库存与交付节奏(含ODM/测试厂lead time的变化)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)72.50

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61