3个月翻倍!800亿消费龙头冲刺港股

来源:图虫

6月初的充电宝召回风波似乎没有影响“充电宝一哥”的股价涨势。

最近三个月,该公司的股价已然翻倍,而今年以来,其股价也已有超50%的涨幅。

在经历了近一段时间的暴涨之后,安克创新股价已然超过上市之初,市值接近800亿元。

就在最近,安克创新已正式启动赴港上市计划,拟融资约5亿美元(约39亿港元),计划2026年2月完成上市。

01

6月的充电宝召回事件中,罗马仕首当其冲。

7月6日,罗马仕直接发布了停工停产放假通知,线上门店也都已关闭。

与之相比,安克在这次事件中受到的关注并不算多,但同样,安克在召回事件中,也受到不小的影响。

在召回事件中,安克在全球召回超227万台充电宝,涵盖中美日三大市场,其中美国115.8万台、中国71.3万台、日本41.6万台,生产日期横跨2016至2025年。

而如此大规模的召回,势必会对安克的财务造成冲击。数据显示,安克的召回成本预估达3.5亿-10.44亿元。

也是因此,安克创新接下来两三个季度的业绩,或许都将受到召回事件的影响。

由于召回事件是游电芯供应商私自变更核心材料导致,未来,安克创新势必要进行供应链切换,如更换更为高端的电芯供货商,也可能会导致安克的毛利率下降。

安克创始人阳萌曾多次表示,安克创新掌握的是微笑曲线的两端,也即是专注于研发、品牌和销售,不做制造。

因此,安克主要负责自主研发,而生产则由供应商和外协厂商负责。

这样的轻资产运营模式,固然让安克在过往迅速崛起,但同样,也埋下了如今的隐患。

作为一个技术壁垒相对较小的行业,近两年多以来,安克创新已累计发起五轮产品召回,势必造成消费者信心的缺失以及品牌形象受损。

然而,尽管充电宝召回事件影响颇深,但安克创新股价在短暂下跌后仍旧扶摇直上,7月至今涨幅仍接近30%。

这和充电宝市场的特性以及安克的战略均有着不小的关系。

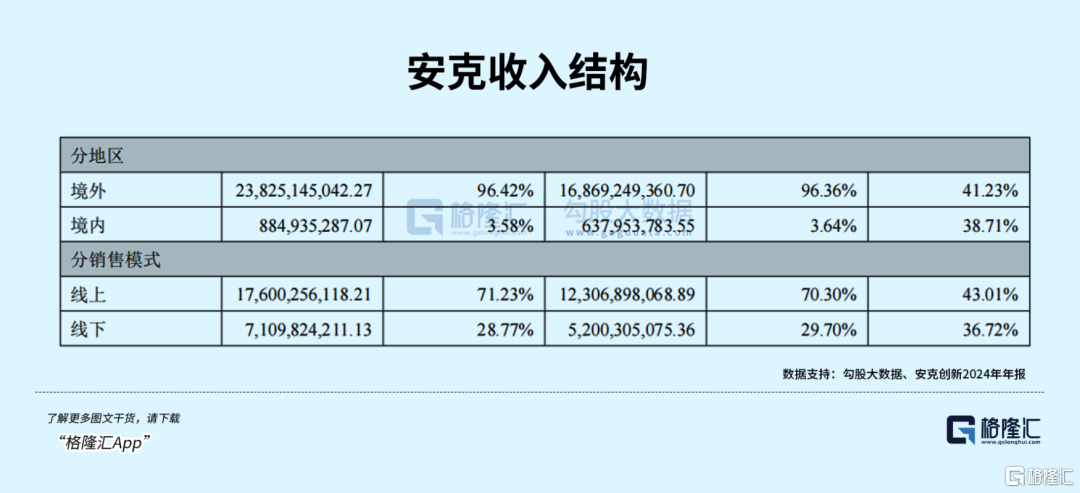

首先,尽管被称为全球“充电宝一哥”,但安克创新在国内的销售份额并不算大。

2024年,国内收入在安克整体营收中的比例仅不到4%。

魔镜洞察数据显示,2024年6月至2025年5月,罗马仕占据充电宝线上市场13.3%的市场份额,位列第一,安克则以5.8%的市场份额位列第三。

也是因此,尽管召回事件在国内影响较大,但对于安克创新的海外受众而言,影响并不算大。

且在安克的召回当中,选择优惠券和更换安全产品的用户比例达到70%,可见用户对于安克的信任仍旧存在。

但从另一个角度来看,充电宝召回事件引发的充电宝行业的监管风波,直接加速了行业的洗牌,对于安克而言,或许反而有益。

可以发现,在国内充电宝市场,CR3市场份额都不到30%,可见充电宝市场品牌繁多,市场竞争相当激烈。

然而在召回公告一周内,京东平台上3C认证充电宝搜索量激增180%,而中国48万家手机配件企业中,约90%缺乏3C认证能力。

在这种背景下,销量较高的头部品牌认证覆盖率更高,而白牌产品则会加速退出市场。

加之2019年前后,安克的数据线产品通过苹果公司MFi认证,成为首家获苹果授权的充电配件品牌,产品也能进驻苹果官方直营渠道。

也是因此,尽管罗马仕退场,倍思、小米迅速跟上,安克在线上充电宝市场仍旧位列第三。

从市场份额来看,安克的变化并不算大。

从行业本身来看,由于手机普及和续航需求,充电宝是必需品。

加上充电宝电池寿命有限,需要定期换新,因此,充电宝的市场相对稳定和可持续。

然而,随着手机逐渐更新换代,续航能力日益增强,充电宝行业增长空间有限,市场也较为饱和。

数据显示,2023年全球移动电源市场规模为150亿美元,预计2033年将达329亿美元,年均复合增长率8.4%,天花板似乎显而易见。

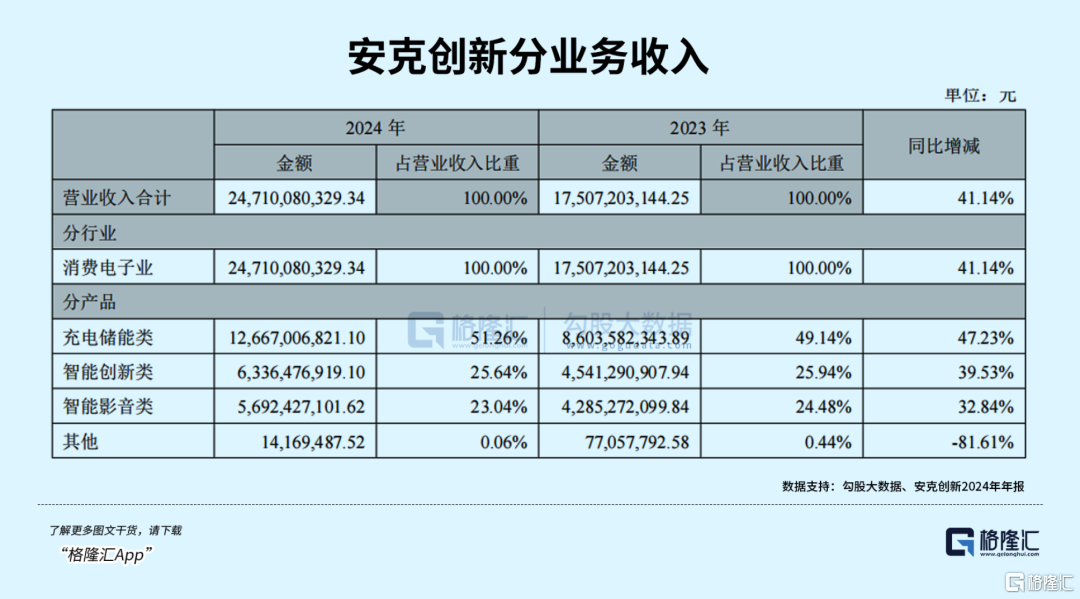

目前,充电类产品仍旧占据安克创新营收的半壁江山,这样的增长,还能持续多久?

02

作为一个2011年成立,最初业务仅仅只有亚马逊上一家网店的公司,安克创新的成长,可谓羡煞旁人。

2018年至2024年间,安克创新的营收从52.3亿元飙升至247亿元,净利润也从4.3亿元增长至21亿元,年均复合增速接近30%。

进入2025年,安克创新的增长势头仍旧惊人。

一季报显示,公司营收59.93亿元,同比增长37%。归母净利润4.96亿元,更是同比暴涨60%。

然而,在暴涨之后,今年一季度,安克经营活动产生的现金流量净额已转为-2.88亿元,而2024年同期为1.81亿元,可见其在财务上的压力。

安克创新的资产负债率也在持续攀升。截止2024年年底,安克创新资产负债率已经从2022年的31.46%一路攀升至44.92%。

而这,或许就是安克创新在此时选择登陆港交所的原因。

早在7月,安克创新就曾发布公告称,为扩大全球化战略布局、提升品牌影响力,正研究论证香港资本市场股权融资事宜。

某种程度上,过往帮助安克迅速增长的“浅海战略”,正在迎来瓶颈。

早在2020年,安克创始人阳萌就定下了公司的“浅海战略”。

简单来说,手机、家电等这些“深海市场”,固然有相当大的市场空间,但与之对比,也早已有苹果、小米等群雄盘踞。

而安克,则专注充电设备、无线音频、智能安防、储能、机器人等“浅海赛道”。

抓住这些巨头们无暇发展,却又有切实市场需求的行业,使得安克创新在智能硬件领域,成就颇丰。

尽管目前,充电类产品仍旧贡献了大半营收,但安克的创新类产品和无线音频类产品,也均贡献了超过20%营收,逐渐站稳脚跟。

但与此同时,“浅海战略”也带给了安克更大的研发压力。

在提出浅海战略后,安克迅速将公司研发品类扩张至27个,包括音频设备、智能投影、3D打印、割草机器人、手持清洁设备、电动自行车、智能扫地机等。

但五年过去,割草机器人、手持清洁设备、电动自行车等10个产品团队已经被陆续关闭。

对于移动电源起家的安克而言,在扫地机器人和智能清洁设备等高技术门槛的领域,公司的技术深度略显不足,屡屡因为算法和技术不成熟,导致产品失败。

如此前推出的悠飞马赫无线蒸汽拖把因差异化不足、成本过高被迫退出市场。

与此同时,安克创新的各产品线均独立运营,既无法形成技术共享,也很难进行生态联动,几乎没有协同效应。

因此,五年过去,除了无线耳机声阔外,安克仍旧没有孵化出成功的子品牌,产品矩阵,仍未彻底完成。

在品类扩张的失败背后,安克创新研发投入却持续增长。

2024年,安克创新的研发投入高达21.08亿元,同比大增49.13%,达到历史新高,研发团队也扩展至2672人,重点聚焦机器人、具身智能、储能等新业务。

与此同时,安克创新在国内的对手绿联、倍思等加速出海,正在蚕食其海外优势,而安克在国内的市场份额拓展也相当缓慢,暂时还难以证明其海外经验的可复制性。

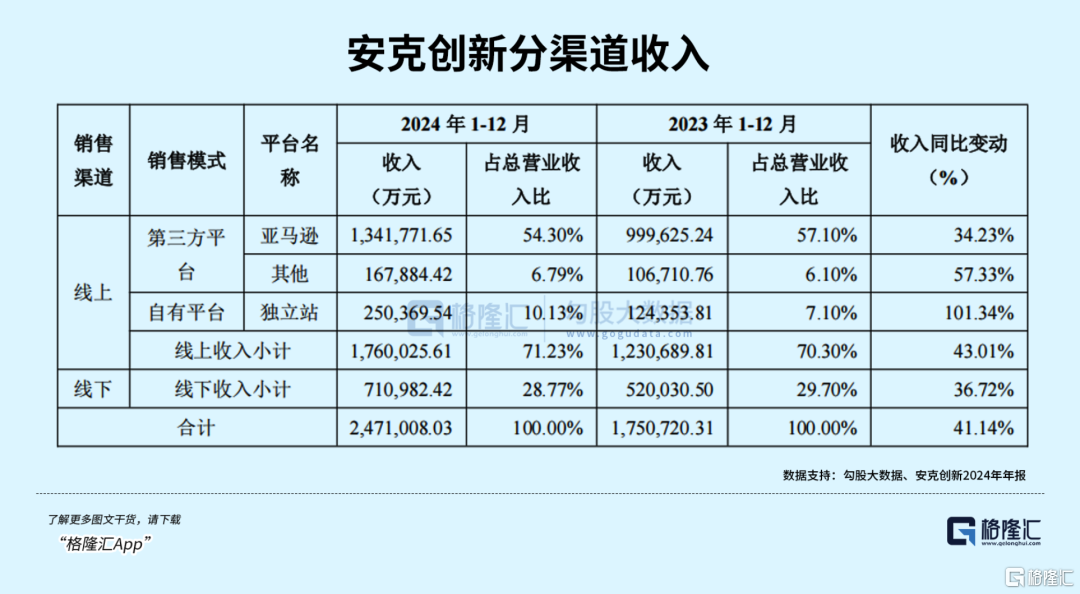

不仅如此,如今安克创新仍旧高度依赖亚马逊平台。

2024年,安克在亚马逊渠道收入高达134.17亿元,同比增长34.23%,占总营收54.3%。

与之对比的是,安克六大独立站合计实现25.04亿元收入。

而独立站正在成为安克冲破平台依赖、塑造品牌的关键。

也是因此,如今的安克创新急需港股上市,来帮助其拓展东南亚、欧洲线下渠道,降低平台依赖风险。

且如今安克股价创新高,市值接近800亿,正是窗口期,叠加今年港交所IPO活跃,国际资金对“硬件出海+AI智能+消费电子”的标的兴趣高涨,对于安克来说,此时正是登陆港交所的最佳时机。

在当前消费电子领域,市场变革步伐加快,竞争态势愈发激烈,技术革新与产品升级步伐不断加速,导致产品生命周期趋于缩短,行业产品结构亦随之调整。这无疑对市场参与者提出了更为严峻的挑战,要求其在快速研发及产品结构优化方面具备更强的能力。

如果能够成功募资39亿港元,或许就能缓解其现金流压力,投入研发与品牌建设,支撑其继续进行企业转型。

04

阳萌2024年4月受访时称,安克创新要用两三年、三五年从一家“二流公司”转变为一家“一流公司”。

然而,从目前看来,这条路或许还要走得更久。

短期来看,在消费电子行业整体偏低的估值水平之下,安克创新的估值已到34倍,处于过去一段时间相对较高的水平。

国泰海通证券给予公司2025年32倍PE估值,目标价159元,上涨空间相对较小。因此,如果中报发布之后预期兑现,或许会有部分投资者套利离场。

而长期来看,尽管安克面临转型压力,但目前3D打印产品及储能产品均运转良好。

如若成功港股上市,持续研发投入,成功实现转型,在其他智能硬件领域站稳脚跟,或许能从出海巨头,成为智能硬件生态的巨头。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61