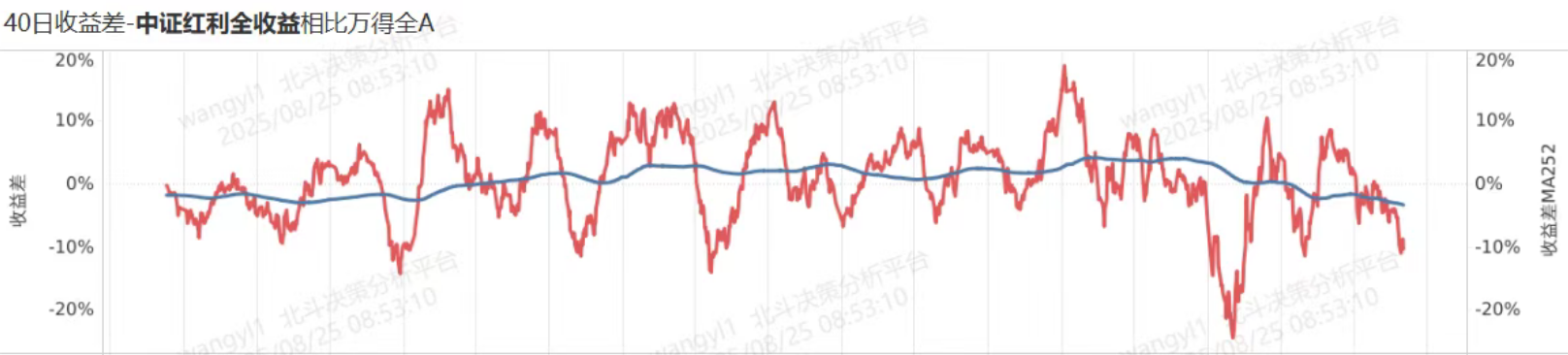

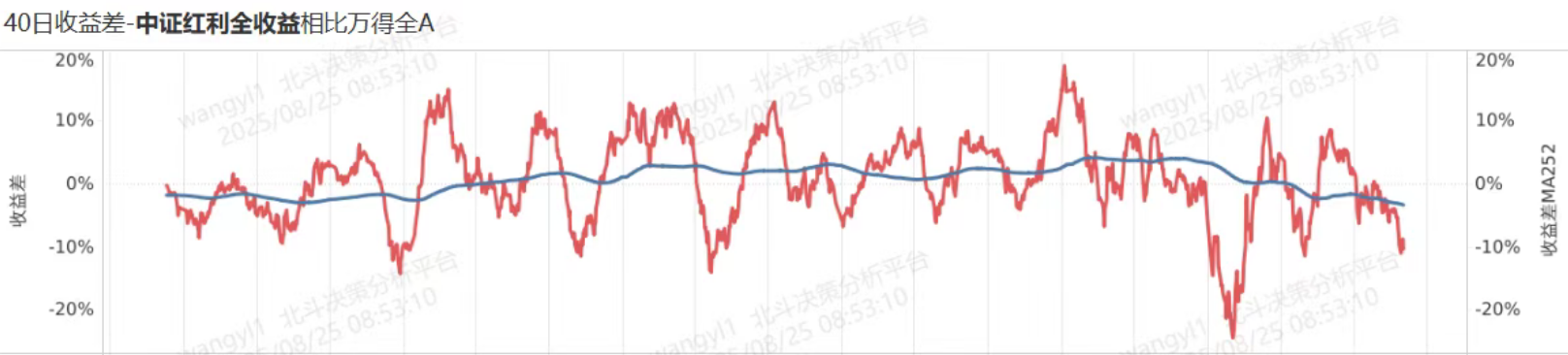

一个跟踪市场的另类情绪指标,中证红利40日收益差跌破-10%,意味着什么?

今天聊一个近期值得高度关注的信号——中证红利的40日收益差已跌至-10.28%,创出阶段极值。这是什么概念?简单说,就是红利资产近期跑输大盘的程度,已经达到了一个历史中较极端的水平。

而在这样的时刻,我们发现,资金不但没有撤离,反而在悄悄抄底。

以中证红利ETF(515080)为例,最近连续两日净申购分别达到1.29亿和0.59亿元,五个交易日内强势“吸金”将近2亿,10个交易日内“吸金”3.4亿——显然,有一批聪明钱正在利用情绪与基本面的短期背离,逆向布局。

【收益差跌破-10%:一个关键的“逆向信号”】

在A股,收益差是衡量风格强弱的重要指标。一旦中证红利相对于Wind全A的40日收益差跌至-10%以下,往往意味着两类资产之间的性价比正在急剧变化。这并不是说红利马上就会大涨,但从统计意义上,这个位置通常对应着阶段性的布局机会。

目前,这个指标已在-10.28%,说明红利板块被情绪压制得太久了。而资金逆向布局也说明看好这个位置的性价比,并且在大盘3800点上方确实有高切低的需求。

而且不只是技术信号,红利资产的基本面也在悄然改变。

最近正是中报披露季,已经有288家上市公司推出了中期分红计划,拟分红总额约1647亿元——上市公司主动加大分红力度,这不是偶然。它背后意味着盈利能力改善、现金流强劲,也更符合当下政策引导分红、回报股东的主流叙事。

换句话说,红利资产不只是“防守型品种”,它也在变成“现金流资产”,这也是其真正值得重视的底层逻辑。

【风格回摆的可能性正在上升】

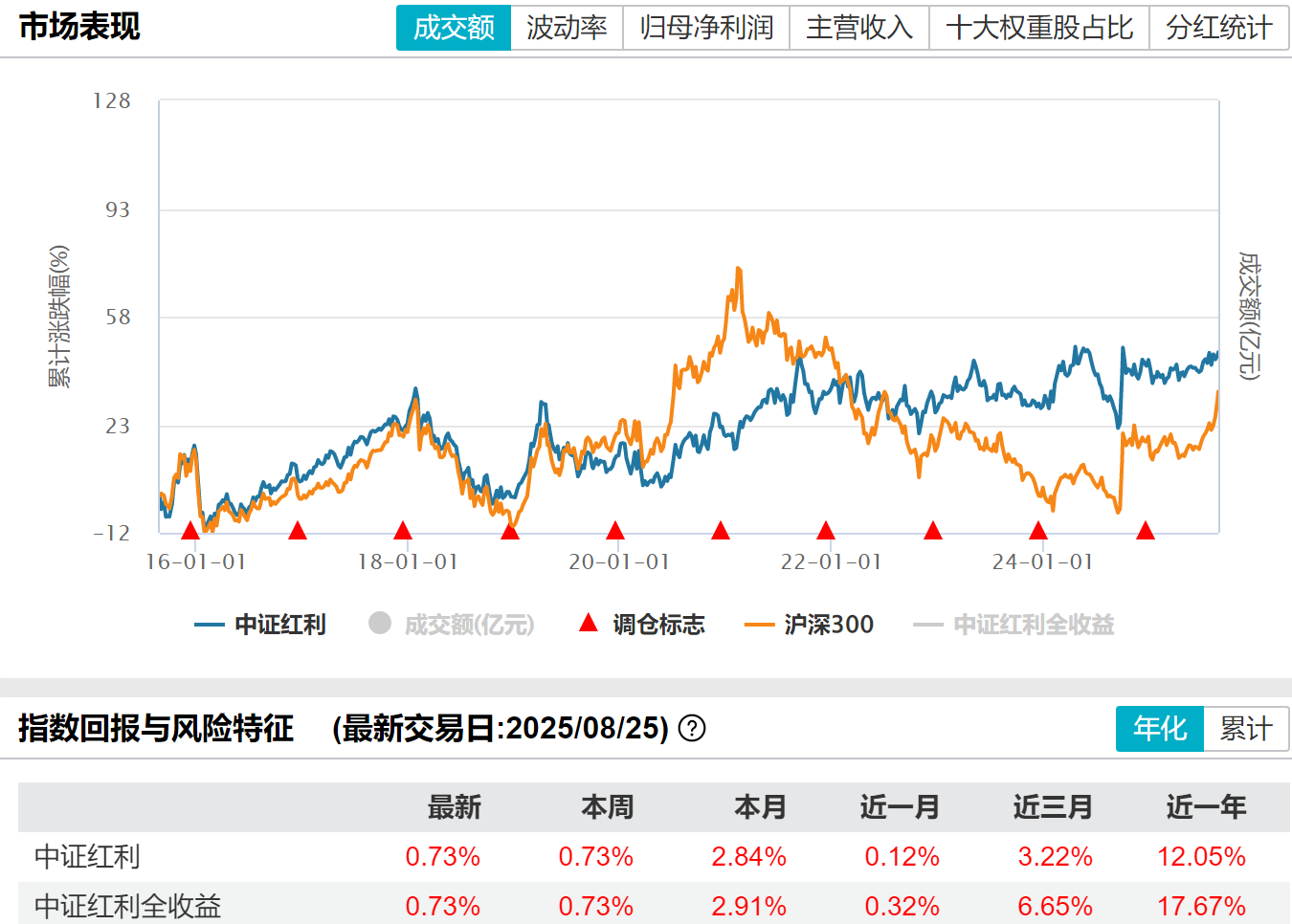

更值得重视的是,大A这一轮上涨,主角是AI和科技蓝筹,红利则成了“躲牛市”的区域。但历史一再告诉我们:风格只会迟到,不会缺席。

目前红利类资产对大资金的吸引力正在回升,一方面是因为红利的防御性是真,另一方面也是因为它的长期收益能力也不容小觑。

2016年至今,中证红利指数总体震荡上行。截至8月25日,中证红利全收益指数近一年收益率为17.67%,波动率明显小于主流宽基指数——它不只是熊市盾牌,也是资产配置中重要的“压舱石”。

红利不是“永远涨”的资产,更不是牛市里的冲锋品种,但它在控制组合波动、提供稳定现金流、充当长期复利回报中的稳健底仓方面,作用是巨大的。但也正因为如此——当它的相对收益差极低时,资金开始悄悄布局,因为这意味着又一个布局的窗口正在打开。

大家可以考虑定投或分批建仓中证红利ETF(515080)埋伏一下,同时也可关注中证红利质量(159209)这种更具弹性的红利品类,攻守思路更清晰。

作者:ETF金铲子

风险提示:文中提及的指数成份股仅作展示,个股描述不作为任何形式的投资建议。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61