美团,烧钱大战背后的长期困局,估值受影响多深?

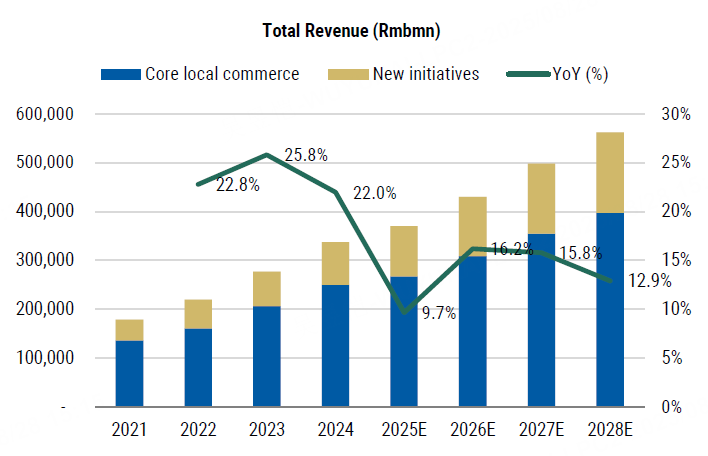

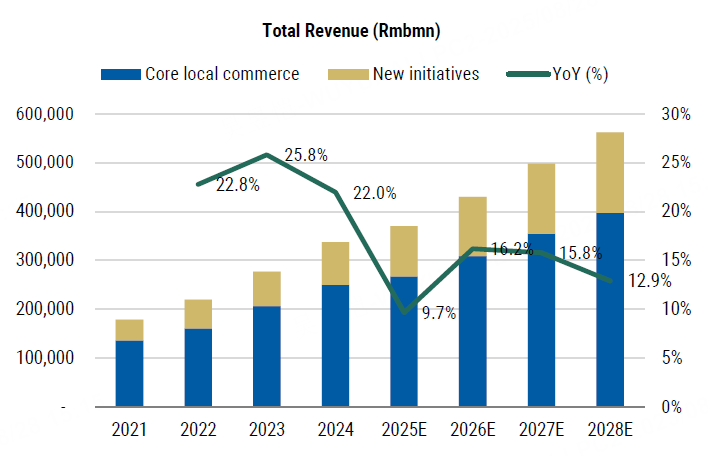

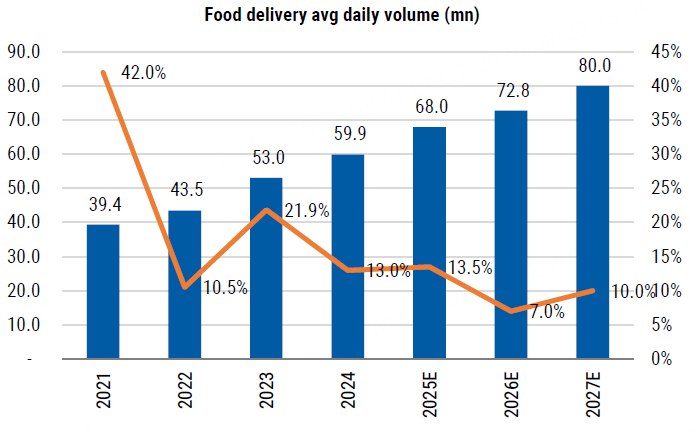

过去几年, $美团-W(03690)$ 几乎就是“本地生活”的代名词。从点外卖、订酒店,到闪购、到店消费,似乎生活中处处离不开它。但资本市场对美团的态度,正经历着剧烈转变。Q2财报显示,美团的核心本地业务利润率,从去年同期的25.1%断崖式跌到5.7%,预计三季度还要录得“大幅亏损”。原因大家都清楚——外卖大战。

$阿里巴巴(BABA)$ (饿了么)和 $京东(JD)$ 今年纷纷加码补贴。仅在二季度,京东在外卖上亏了120-150亿人民币,阿里也亏超百亿,美团则砸下100-150亿补贴。换句话说,三家巨头在短短三个月里,就烧掉了接近五百亿人民币。美团外卖利润下滑约100亿人民币,京东/阿里(预计)分别亏损130亿/100亿。

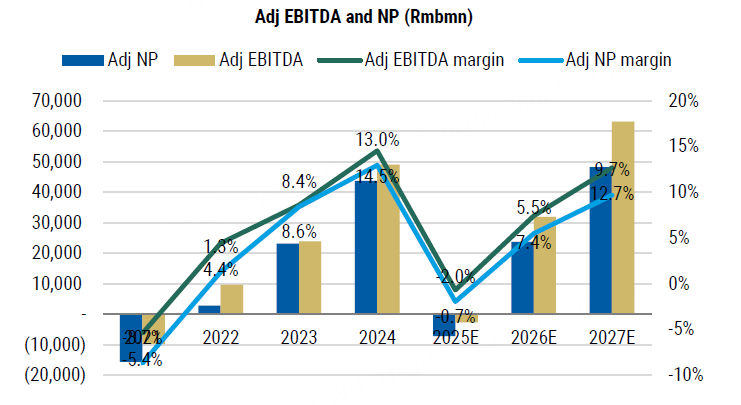

烧钱的直接结果,就是用户疯狂薅羊毛。外卖便宜了,单量激增,美团单日峰值甚至突破1.5亿单。但每单利润已经被压到不足1块钱。

这场仗什么时候能停?

说实话,烧钱大战不会无限制持续。市场此前预期大概撑到年底,各家才会逐步收手,而关键在于市场格局能否达到某种“平衡”——比如美团50%,阿里30%,京东20%等等。只要格局稳定,补贴战才有可能降温。

但即便如此,美团的长期利润率已经被“永久性压低”。过去大家习惯了它20%以上的利润率,现在可能要习惯10%出头,甚至亏损。换句话说,美团赚钱能力的“天花板”被重新定义了。

好消息是,订单量逆势加速!外卖+闪购总订单YoY +11%,Q3预计进一步提速到+13%/+33%。竞争烈度可能在Q3见顶。报告提到,7月补贴水平对三家平台和商家(尤其是非连锁餐厅)都不可持续。美团8月UE已改善,京东也预期Q3每单亏幅收窄。阿里本周五的业绩会是关键观察点。

阿里和京东不怕亏钱

这里还有个残酷现实:阿里和京东完全可以长期在外卖上亏钱。因为他们的目的不是靠外卖赚钱,而是 通过外卖拉新、增加用户粘性,反哺核心电商。

反观美团,外卖是它的“命脉”,不仅要盈利,还得靠这部分利润去养海外扩张、社区团购等新业务。也就是说,美团的底线更低,容错空间更小。

海外与新业务能撑起未来吗?

管理层在财报里强调,美团并不是没有“后手”。比如闪购业务(即时零售)增长很快,618大促期间,60个品类的交易额同比翻倍;到店业务订单量同比+40%,也保持着不错的盈利性。Q2日均订单YoY +31%,GTV增长更快(6.18购物节新增2000万用户)。Q3预计+33%,但投资加大,EBIT亏15亿。2025全年订单+31%,EBIT亏17亿。最终GTV规模可媲美外卖,利润率2%。可能带来的估值贡献达到16港元/股

此外,美团正在加速海外扩张:香港的Keeta稳居前二,沙特20城铺开,卡塔尔刚上线,巴西也在调研。管理层的逻辑很清晰:要在更多市场寻找“第二增长曲线”。新业务亏损优于预期,Q2亏19亿(前期估26亿)。海外扩张Keeta成亮点,香港No.1,沙特No.2,新进卡塔尔,目标2033年海外GTV 1000亿。杂货业务关闭Meituan Select,转向Ella Supermarket和Happy Monkey。但Q3/2025亏23亿/90亿。带来估值14港元/股。

市场观点变化

现在的问题是,这些业务短期内难以抵消外卖补贴战带来的亏损,三季度大概率还要录得疫情后首个季度净亏损。

而资本市场不再相信“美团无敌”。它当然还是本地生活的龙头,但在巨头混战的时代,美团的高利润率神话可能已经一去不复返。各家投行在昨天财报后纷纷下调评级

$高盛(GS)$ 目标价 174 → 144

$摩根士丹利(MS)$ 目标价 150 → 135

$巴克莱银行(BCS)$ 目标价 $15 → $10

$美国银行(BAC)$ 目标价 136

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)72.50

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61