亏损却达2100万!Serve Robotics的商业模式证伪了吗?

Serve Robotics在机器人食品配送领域的前景仍被广泛看好,但有外国分析师认为,该业务的扩张速度远未达到预期。该公司曾对营收做出过宏大承诺,然而,本季度其季度营收甚至难以突破100万美元。

作者:Stone Fox Capital

机器人部署进度缓慢

Serve Robotics曾宣称今年将大规模部署食品配送机器人,但起初并未明确说明部署过程会进展缓慢。该公司预测,若为Uber Eats部署的2000台机器人全部投入使用,年化营收将达到6000万至8000万美元;但管理层给出的第三季度营收指引仅为65万美元。

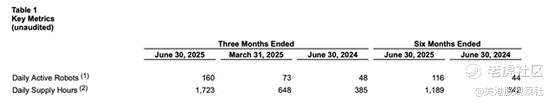

投资者需重点关注Serve Robotics能否将营收提升至上述目标水平。第二季度,该公司的日活跃机器人数量为160台,较上一季度的72台增长了一倍多。

该季度机器人日服务时长达到1723小时,较第一季度的648小时大幅增长。日活跃机器人(DAR)的日均使用时长超过10小时。

但问题在于,营收并未随之同步增长:第二季度营收仅为64.2万美元,上一季度为44万美元;配送订单量增长80%,配送时长增长165%,但与配送直接相关的“车队服务”营收仅为33万美元,较上一季度仅增加11.9万美元,另有半数营收仍来自“软件服务”。

Serve Robotics可轻松在配送网络中增加机器人数量,但这些机器人需要实际订单支撑。该公司在第二季度已进入达拉斯和亚特兰大市场,并计划在第三季度进军芝加哥。

该公司从第一季度的73台日活跃机器人、2个运营市场,计划扩大至第三季度末的800台已交付机器人、至少5个运营市场。届时,Serve Robotics的配送机器人数量将达到此前的10倍,运营市场数量将超过此前的2倍,但其营收目标却与2025年第二季度基本持平。

投资者不得不开始质疑该业务的扩张能力。当然,财报数据反映出的问题在很大程度上源于:9月所在季度交付的新增400台机器人要投入运营需耗时数周甚至数月,尤其是在所有这些仍处于起步阶段的新市场中。

此外,一个重大且真实的未知因素是订单量。Serve Robotics可以在网络中增加机器人,但这并不能保证订单会随之增加。“日服务时长”指的是机器人可接单的时长,而非实际配送食品的时长。

业绩呈下滑趋势

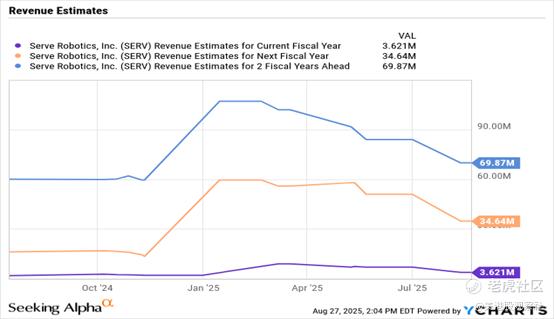

长期以来,Serve Robotics一直表示,公司2025年的年化营收有望接近6000万美元以上,至少在年底前能实现这一目标。但如今,分析师普遍预测,该公司2027年的营收仅为7000万美元。

受韦德布什证券公司颇具影响力的分析师Dan Ives看好影响,其给予该股15美元目标价,该股股价上涨15%,目前已升至12美元,后续上涨空间有限。

真正的投资机会在于逢低买入Serve Robotics股票——毕竟从长远来看,该公司的业务有望达到目标,并进入下一个增长阶段。但就目前而言,该公司预计要到2026年年中,才能将第四季度到货的1200台配送机器人全部部署到位。

截至第二季度末,Serve Robotics的现金余额为1.83亿美元,可为新增机器人的部署提供资金支持。不过,该公司商业模式面临的另一大风险是:在营收尚未实现大幅增长的情况下,成本却在不断增加。

第二季度,该公司的营收成本为350万美元,毛亏损达290万美元;运营费用激增至近2000万美元,较上一季度的1350万美元环比上升。

Serve Robotics第二季度亏损2100万美元,2025年上半年的现金消耗总额已达2500万美元。该公司最初的业绩指引描绘了营收快速增长的前景,从而打消了市场对资金短缺的担忧;但如今管理层仅表示,现有资金足以支持2000台配送机器人的部署及2026年全年的运营。

目前,该公司市值高达7.15亿美元,是2027年营收预测值的10倍以上。要支撑当前股价,Serve Robotics必须在未来几个季度实现业务的大幅扩张。

总结

Serve Robotics仍在持续扩张其食品配送网络,但要证明其商业模式的可行性,还有很长的路要走。尽管自动配送机器人领域前景可期,但等待股价回调后可能是更好的选择。

$Serve Robotics Inc.(SERV)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)72.50

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61