跌到位了?银行板块进入“高性价比区间”

昨日反弹之后,今日午盘多数银行股回调。农业银行A股一度回落,H股倒是收涨超1%,总市值与“第一宇宙行”失之交臂。

如果我们拉长时间看,今年除了农行涨幅在40%以上,其他三大行年内涨幅仅在10%左右,明显跑输农行——这到底是弱势表现,还是后续补涨的信号?

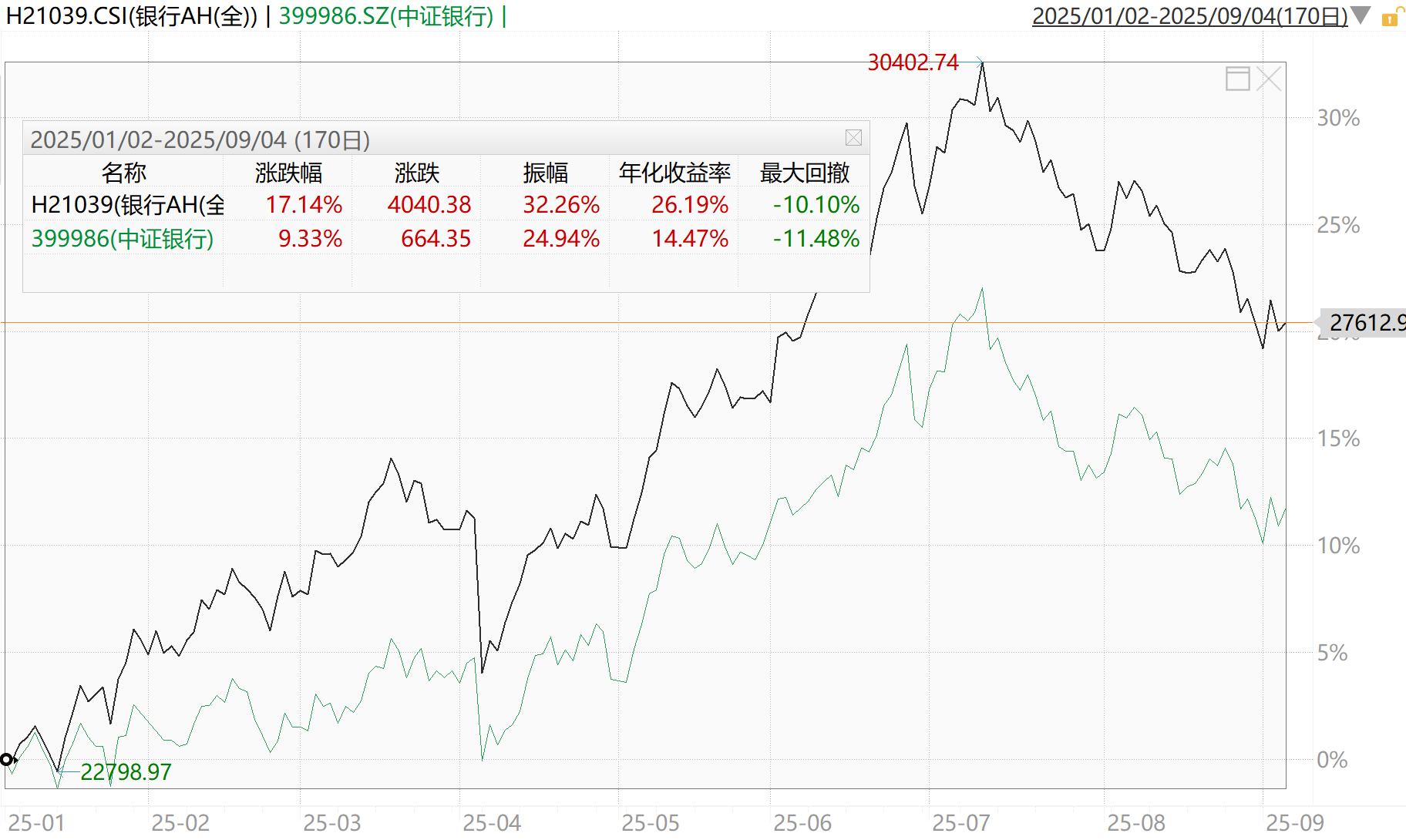

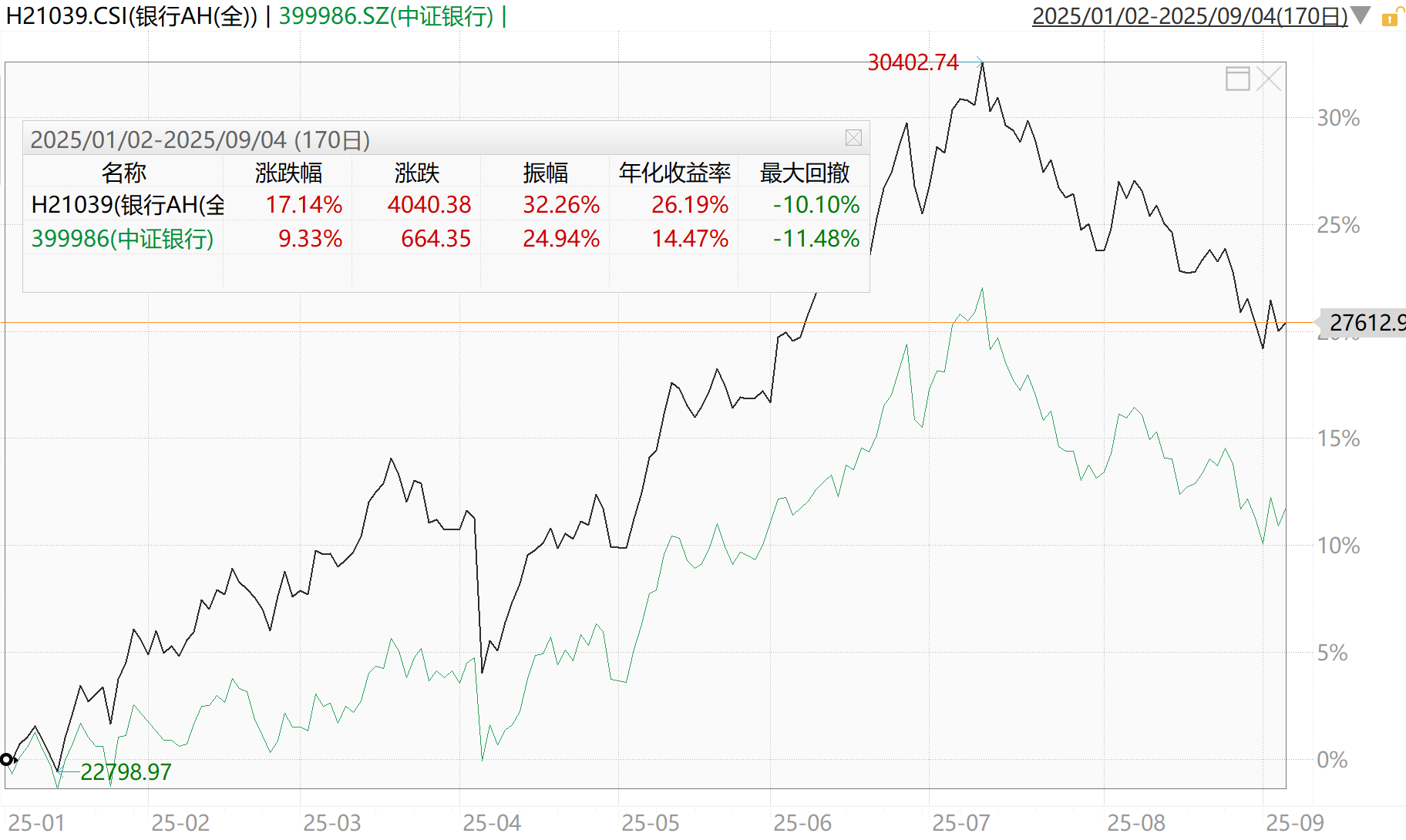

在我看来,银行目前正处于“回调即机会”的阶段。截至9月4日,银行AH全收益指数年内最大回撤已超10%,估值重新回落至0.7倍PB,股息率则回升至4.42%——对于追求稳健的资金来说,这样的“高股息”资产,叠加股价修复潜力,银行无疑进入“高性价比区间”。

值得指出的是,虽然近期板块回调,但银行AH(全)相对中证银行指数的年内超额依然突出:截至9月4日,指数年内上涨17.14%,跑赢中证银行7.81%。ETF方面,银行AH优选ETF(517900)跟踪指数,年内份额增加超6亿,很受资金关注。

一、【基本面:稳健依旧,龙头增速差异显现】

目前,2025年上半年银行业的成绩单已经全部公布——42家上市银行营业收入合计2.92万亿元,同比增长1.0%;归母净利润1.10万亿元,同比增长0.8%。虽然不是高增长,但在当前宏观环境下,能维持正增长已属不易。

值得细看的是头部银行的表现:

营收前五:工行(4270亿)、建行(3942亿)、农行(3699亿)、中行(3290亿)、邮储(1794亿);

净利润前五:工行(1681亿)、建行(1620亿)、农行(1395亿)、中行(1175亿)、招行(749亿)。

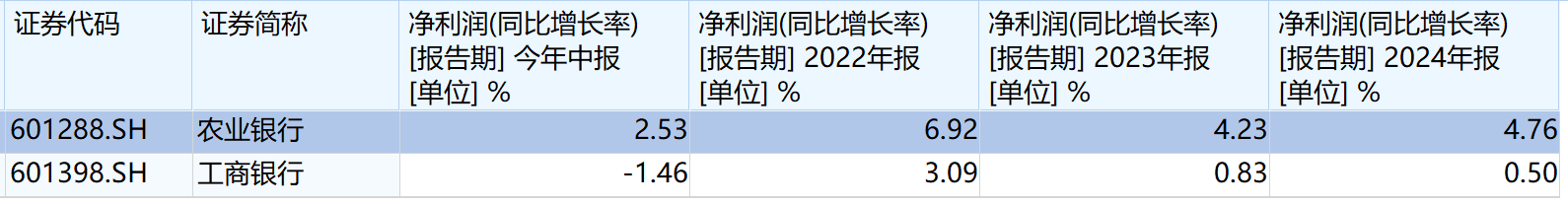

这里有一个趋势很有趣,那就是从2022年以来,农行的净利润增速持续高于工行。

2022-2024年,农行净利润同增率分别为6.92%、4.23%、4.76%,而工行为3.09%、0.83%、0.50%。到今年中报,农行仍保持2.53%正增长,工行则出现-1.46%的负增长——净利润增长率持续扩大,这或许正是近期农行市值超越工行背后的基本面逻辑。

二、【资金动向:险资悄然布局,外资同步看好】

数据显示,今年以来,已有7家上市银行被险资举牌。其中农行H股、招行H股、邮储H股均被三次举牌,郑州银行H股更是获四次举牌。平安人寿8月26日增持农行H股后,持股比例已达15%,触发举牌线。

险资偏爱银行股不难理解——在低利率和“资产荒”背景下,银行股高股息、稳定分红、经营稳健的特征,完美匹配保险资金的长期需求。目前银行板块股息率仍在4%左右,相比十年期国债和其他固收类资产,吸引力明显。

外资观点也转向积极。摩根大通最新报告明确指出,中国银行股有望在2025年下半年进一步上涨,预计A股银行板块潜在涨幅可达15%,港股银行板块也有8%的上涨空间。

因此,市场震荡整固期间,虽然银行股很难一口气V型反转。但中期来看,随着增量资金(险资、外资、高股息策略资金)持续流入,银行板块修复的空间已经打开。

银行AH优选ETF(517900)跟踪银行AH指数,前十大重仓招商银行、兴业银行、农业银行和工商银行H股等,集中度高达64.43%。如果想要关注银行AH板块的整体布局机会,这个ETF目前是全市场唯一横跨两地市场的银行类ETF。

现阶段高股息+低估值策略在资产荒背景下仍有效,银行基本面最差的阶段正在过去,市场方面农行的最新动态也是一个结构性信号。不管从哪方面来说,这个板块都已经进入最值得关注的高性价比区间了。

作者:ETF金铲子

风险提示:文中提及的指数成份股仅作展示,个股描述不作为任何形式的投资建议。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61