禾赛-W开启招股:连续三年位列全球激光雷达供应商榜首

2025年9月8日,禾赛科技正式启动港股招股,开启“纳斯达克+港股”双重上市征程。根据招股文件,公司拟全球发售1700万股股份,其中香港公开发售占10%,国际发售占90%,招股期为9月8日至11日,预期定价日为9月12日,公开发售价不超过每股228港元,每手买卖单位为20股,中金公司、国泰君安国际及招银国际担任联席保荐人。此次上市引入了豪华基石投资人阵容,包括HHLR Advisors(高瓴旗下)、泰康人寿、WT Asset Management、Grab Holdings等知名机构,合计认购金额约1.48亿美元(约11.54亿港元),彰显了资本市场对激光雷达赛道及公司龙头地位的坚定信心。

一、公司概况:激光雷达全球领军者,技术与商业化双突破

禾赛科技是全球三维激光雷达(LiDAR)解决方案的核心提供商,自2014年成立以来,始终聚焦激光雷达的设计、研发、制造与销售,凭借技术创新与商业化能力,构建了覆盖多场景的产品生态。公司产品主要分为两大应用方向:一是面向乘用车与商用车的高级驾驶辅助系统(ADAS)激光雷达,为智能汽车提供高精度环境感知能力;二是服务于自动驾驶车队、机器人及非汽车领域的激光雷达,涵盖自动导引车、配送机器人、农业车辆、港口自动化等工业场景,形成“车规+工业”双轮驱动的业务格局。

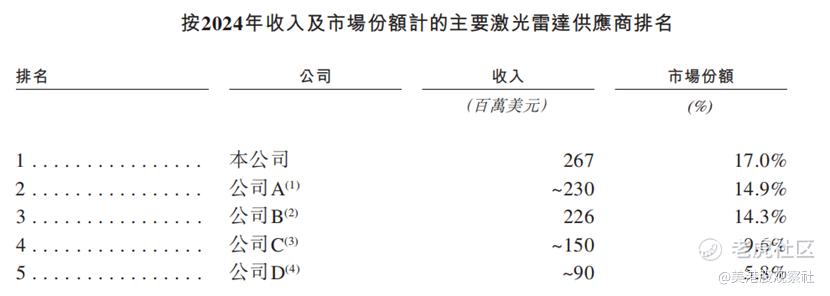

在行业地位与商业化成绩上,禾赛已创下多项全球第一。按收入计,2022年、2023年、2024年连续三年位列全球激光雷达供应商榜首;2024年成为全球首个实现全年经调整净利润(非公认会计准则)的激光雷达企业,且2023年、2024年连续录得正经营现金流,打破行业“高增长、难盈利”的困境。出货量方面,2022年9月首次实现单月出货量1万台,2024年12月单月出货量突破10万台,规模化生产能力行业领先。客户合作上,公司已斩获全球22家主机厂120款车型的量产定点,合作对象包括理想汽车(2015.HK)、极氪(ZK.NYSE)、零跑汽车(9863.HK)等头部车企,并与欧洲顶级汽车制造商达成独家量产定点,成为首个为全球汽车平台供货的中国激光雷达厂商,全球化布局迈出关键一步。

二、业务模式:全系列产品矩阵支撑,客户结构逐步优化

禾赛以“技术驱动产品,产品覆盖场景”为核心业务逻辑,构建了覆盖短、中、长距探测需求的全系列激光雷达产品。ADAS领域,半固态激光雷达是核心增长引擎:2021年推出的AT系列旗舰产品AT128,最大探测距离300米,垂直视场角25.4°,集成1440线激光阵列,2024年收入占比达60.9%;2023年推出的ET系列探测距离提升至400米,适配高端车型的远距感知需求。机器人领域,机械式激光雷达占据先发优势:Pandar系列2017年推出,最大探测距离200米,长期稳居全球机器人激光雷达市场第一;2024年推出的OT128单月机器人应用出货量突破2万台,无人出租车细分领域2022-2024年市场份额均超55%,是全球十大自动驾驶公司中九家的核心供应商。

收入结构上,公司呈现“客户集中度较高但逐步优化”的特点。2022年、2023年、2024年及2025年一季度,前五大客户收入占比分别为53.1%、67.5%、59.9%及68.3%,最大客户收入占比从2022年24.3%波动至2025年一季度24.0%,主要因客户结构从早期自动驾驶公司向汽车主机厂切换。地域分布上,中国市场贡献持续提升,美国市场收入占比从2022年29.8%降至2024年13.5%,2025年一季度进一步降至12.8%,收入结构更趋均衡,有效对冲海外贸易政策波动风险。

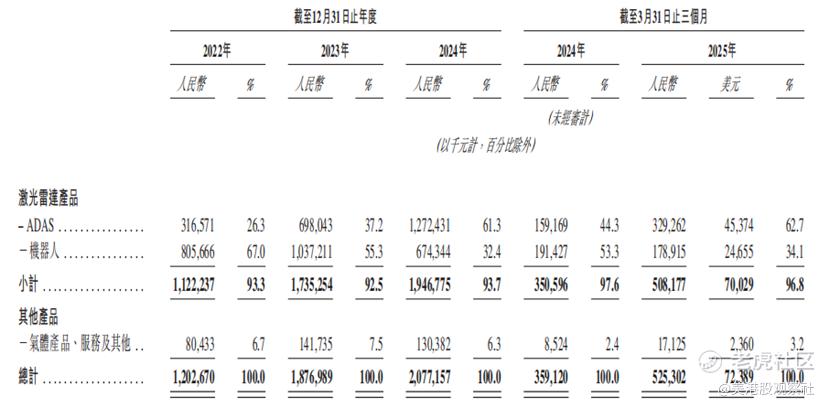

而按照产品收入结构来看,激光雷达产品占比贡献了90%以上的收入,2024年达到93.7%,其中,ADAS占比61.3%,机器人占比32.4%。

三、财务分析:收入稳步增长,盈利质量持续改善

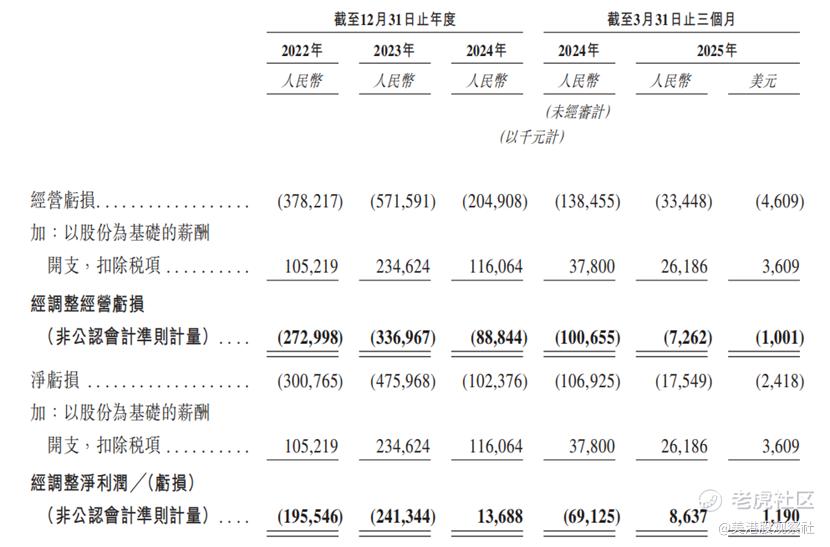

从收入与盈利表现看,禾赛收入规模稳步扩张,盈利端持续修复。2022年净收入12.03亿元人民币,2023年同比增长56.1%至18.77亿元,2024年增长10.7%至20.77亿元;2025年一季度净收入5.25亿元,同比增幅达46.3%,主要受益于ADAS产品出货量激增。盈利方面,净亏损持续收窄,2022年净亏损3.01亿元,2023年扩大至4.76亿元(主要因研发投入增加),2024年大幅缩窄至1.02亿元,2025年一季度进一步降至0.18亿元;经调整净利润(非公认会计准则)2024年实现1370万元,2025年一季度达860万元,标志着商业化盈利能力正式兑现。

毛利率与净利率水平同步优化。2022年毛利率39.2%,2023年因ADAS业务量产初期成本较高降至35.2%,2024年得益于规模效应及产品迭代回升至42.6%,2025年一季度维持41.7%的高位,显著高于行业平均水平。净利率方面,净亏损率从2022年25.0%、2023年25.4%,收窄至2024年4.9%、2025年一季度3.3%,盈利质量持续提升。整体来看,公司成本控制成效显著,研发投入效率提升,为长期盈利奠定坚实基础。

四、竞争优势:技术、制造、客户构建三重护城河

禾赛的核心竞争优势集中于技术壁垒、自主制造与客户生态三大维度。技术层面,公司是行业内唯一实现激光雷达七大关键部件(激光器、探测器、激光驱动器等)全自主研发的企业,第四代ASIC芯片将数百个分立部件集成至单一芯片,大幅简化架构并降低成本,2023年起实现行业最高ASIC整合率。平台化架构设计使AT与ET系列70%零部件可共用,缩短研发周期30%以上。

制造层面,公司首创自主制造模式,核心生产工序自动化率100%,运营杭州赫兹工厂及上海麦克斯韦全球研发智造中心两大生产基地,2023年9月赫兹工厂投产后,产能快速释放,2024年单月出货量突破10万台,规模效应显著。客户层面,公司深度绑定理想、极氪等头部车企,并与欧洲顶级车企达成独家合作,机器人领域服务大疆、新石器等企业,无人出租车市场覆盖Waymo、Cruise等头部玩家,客户粘性强且需求稳定。

五、行业前景:千亿市场空间开启,ADAS与机器人双轮驱动

激光雷达行业正处于爆发式增长前夜,市场规模持续扩张。根据灼识咨询数据,全球激光雷达行业收入从2020年3亿美元增长至2024年16亿美元,年复合增长率(CAGR)达57.6%,预计2029年将增至171亿美元,CAGR进一步提升至61.2%。中国市场表现尤为突出,凭借新能源汽车渗透率提升及政策支持,成为全球激光雷达增长核心引擎。

细分领域中,ADAS与机器人市场构成行业增长双支柱。ADAS领域,激光雷达作为L2+及以上智能驾驶的核心传感器,渗透率快速提升,2020-2024年收入从1亿美元增至10亿美元,CAGR高达104.1%,预计2029年达120亿美元;机器人领域,随着无人出租车、配送机器人、人形机器人商业化加速,2020-2024年收入从2亿美元增至6亿美元,CAGR29.4%,预计2029年达51亿美元。竞争格局上,行业呈现“头部集中”趋势,禾赛在机器人市场连续三年排名第一,ADAS市场排名第三,凭借技术与量产能力构建竞争壁垒,有望持续抢占市场份额。

六、估值分析:龙头估值具备支撑,长期成长逻辑清晰

按此次全球发售最高发售价228港元计算,禾赛上市时总市值达343.504亿港元,参考最新的TTM收入为22.43亿人民币(约24.50亿港元)计算,公司的PS倍数为14.02倍。

在二级市场,公司的可比公司包括禾赛科技(美股)、速腾聚创、Mobileye、优必选、兆威机电、永新光学等,它们均具有较高的估值,其中,禾赛科技美股的估值在港股发行完毕后跟港股对应的估值相对接近,而可比公司的平均估值达到15.53倍,禾赛港股的估值略低于这一估值。

而从估值逻辑看,禾赛作为全球激光雷达行业少数实现盈利的龙头企业,估值锚定“收入增长+毛利率提升+盈利兑现”三重逻辑。长期来看,随着ADAS与机器人市场渗透率提升,公司出货量与毛利率有望进一步改善,估值将逐步向业绩增长兑现方向靠拢,具备长期投资价值。

$禾赛(HSAI)$ $禾赛-W(02525)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61