卡特彼勒100岁生日:AI数据中心如何点燃下一个百年增长

投资论点

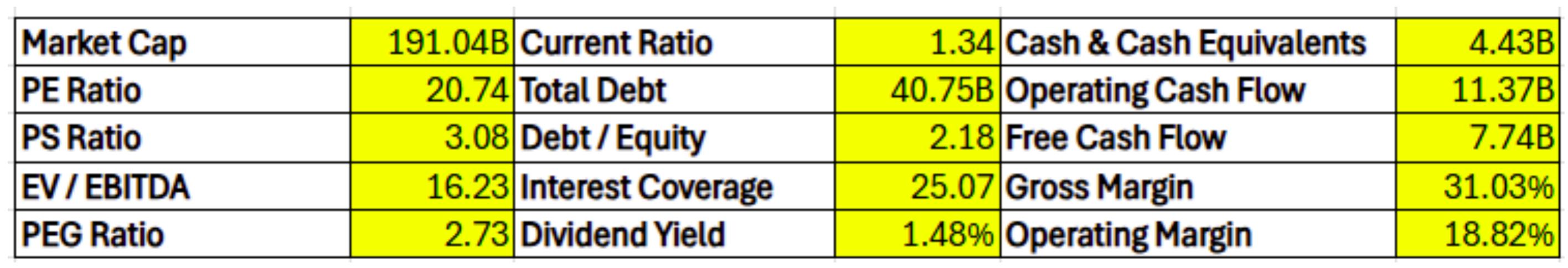

TradingKey - 卡特彼勒,全球工程机械龙头,凭借规模化成本优势、遍布190国的服务网络及高保值率品牌,占据16.8%市场份额,远超竞争对手。其数据驱动服务与Cat Financial融资增强客户黏性。收入结构多元化,能源与交通板块因AI数据中心需求崛起,成为增长引擎,建筑与资源板块则受经济周期影响。2025年面临关税与宏观经济压力,但积压订单强劲,长期受益于能源转型与数字经济,估值潜力可观。

Source: TradingView

Source: Caterpillar, TradingKey

公司概况

从尘土飞扬的采石场到塑造天际线的超级工程,卡特彼勒公司以其标志性的黄色巨兽称霸重型机械界,驱动全球“建或毁”的经济引擎。作为全球领先的建筑和采矿设备、柴油和天然气发动机、工业燃气轮机以及柴油电力机车的制造商,成立于1925年,业务遍及全球各大洲,凭借超过500个遍布全球的制造、营销、物流、服务、研发及代理商网点,构建了强大的全球网络,深入触达世界各地的下沉市场。

行业竞争分析

全球工程机械市场概览

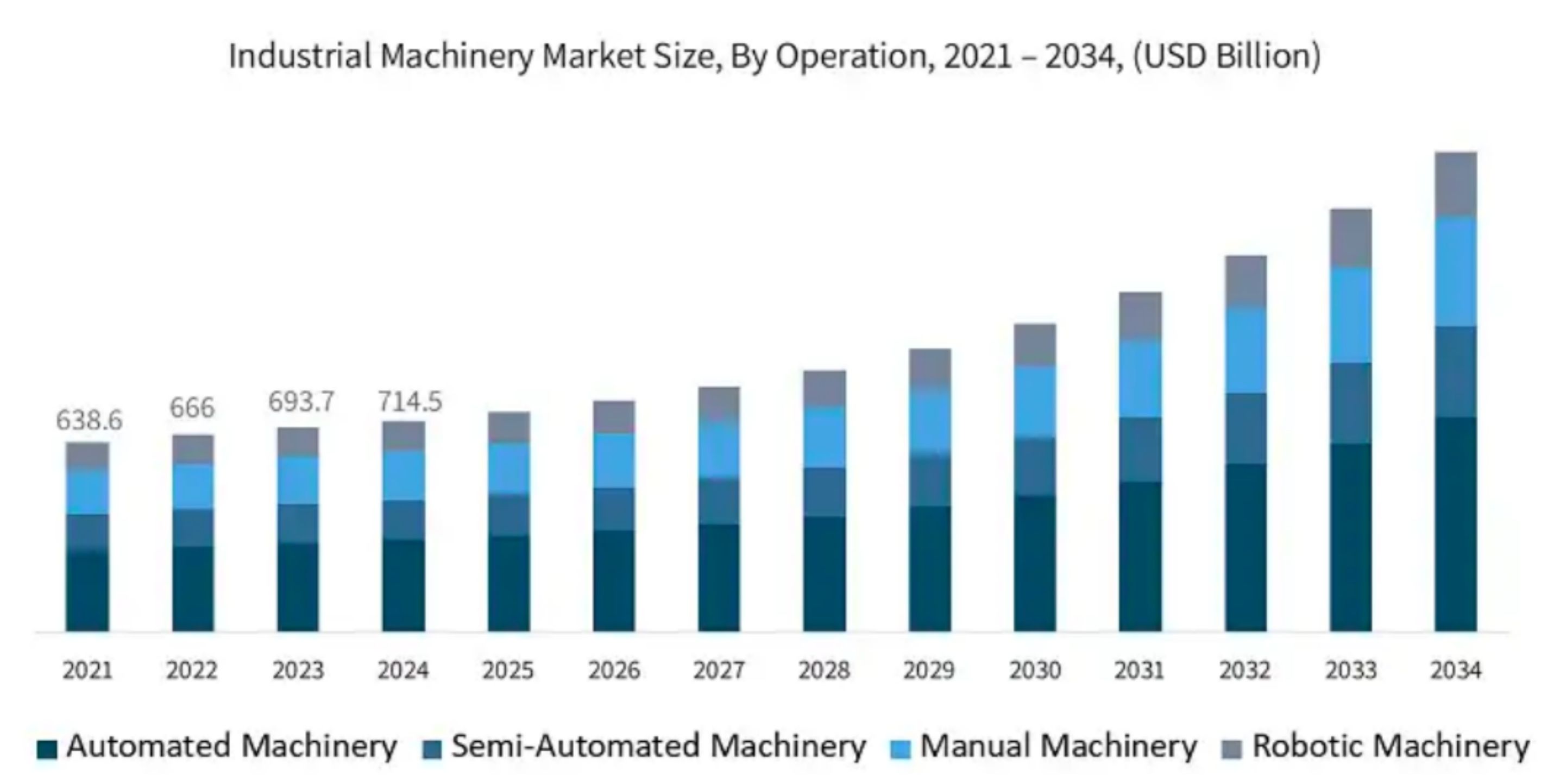

全球工业机械市场规模庞大且持续增长。2024年,全球市场规模估计为7,145亿美元,并预计在未来十年内以9%的复合年增长率(CAGR)增长至1.61万亿美元。这一增长主要由建筑行业的需求驱动,该领域在2024年占总市场份额的43.2%,并预计将以9.4%的速度持续增长。全球基建投资,尤其是对智能城市、交通网络和可再生能源项目的持续需求,是市场增长的核心动力。在地域分布上,北美以45.2%的份额占据主导地位,而中国和欧洲也在各自市场扮演着关键角色,这与卡特彼勒的全球化战略布局高度契合。

Source: gminsights

主要竞争对手剖析

在全球工程机械市场,卡特彼勒以其强大的市场份额遥遥领先。根据行业权威基准——2024年KHL集团发布的“Yellow Table”全球工程机械制造商50强榜单,卡特彼勒以410亿美元的销售额稳居全球第一,占据了16.8%的市场份额。

这一领先优势是巨大的。其最接近的竞争对手小松(Komatsu)的销售额为253亿美元,市场份额为10.4%;约翰迪尔(John Deere)的工程机械销售额为148亿美元,市场份额为6.1%。尽管近年来中国工程机械制造商,如徐工集团和三一重工,正在加快海外市场布局,但其全球市占率分别为5.3%和4.2%,与卡特彼勒仍存在较大差距。

值得注意的是,中国制造商海外销售额占比从十年前的5%激增至近45%,显示出惊人的扩张速度,但其全球市场份额仍较低。这表明,中国企业主要通过价格优势和服务抢占中低端市场,尚未撼动卡特彼勒在高端市场、核心技术和产品质量上的主导地位。尽管短期内价格压力存在,卡特彼勒凭借技术积累和品牌优势在高端市场仍稳固。然而,中国制造商正加大研发投入,如三一每年投入5%-7%的销售额,逐步从低价竞争者转向技术创新者。这种双重挑战——中低端市场的侵蚀与高端市场的技术追赶——是卡特彼勒需长期应对的关键问题。

卡特彼勒的核心竞争优势

1. 规模化驱动的成本优势

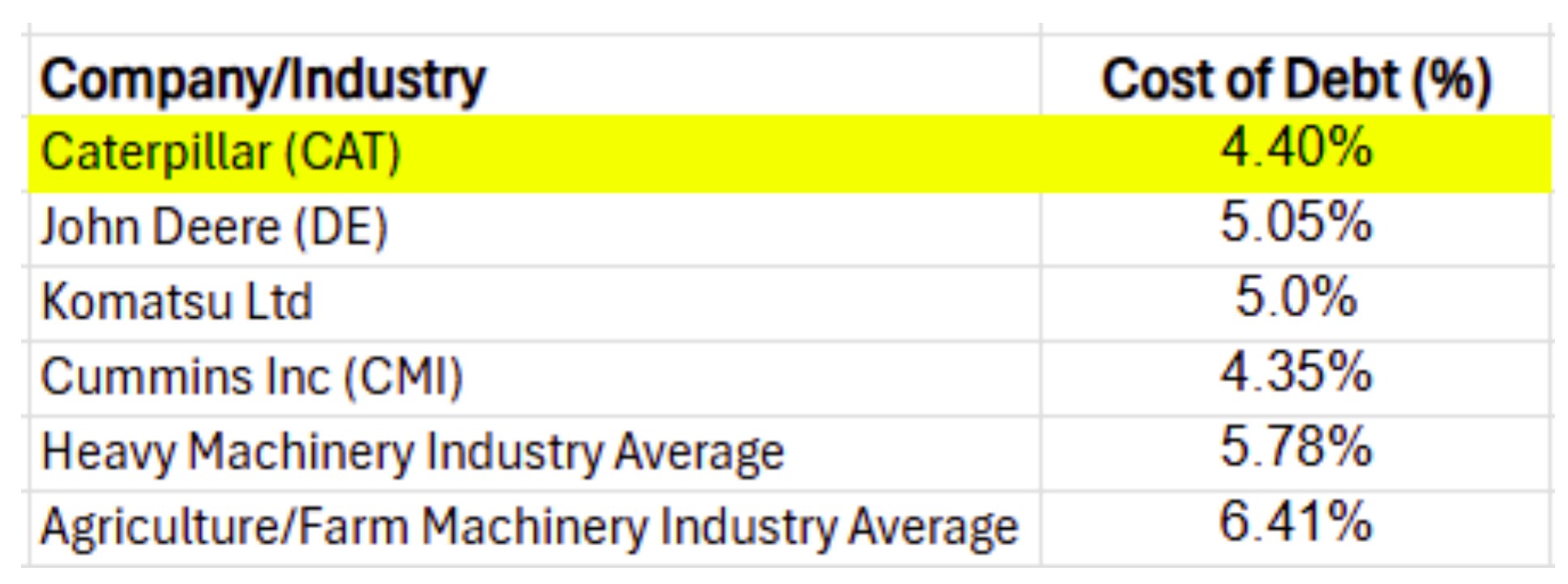

卡特彼勒在资本密集型行业的规模优势显著,转化为成本竞争力。首先,作为行业龙头,其在供应链中拥有强大议价能力,以较低成本采购原材料与零部件。其次,2024年研发支出达21.07亿美元(占收入超3%),高投入与市场主导地位形成良性循环,中小竞争对手难以匹敌。主导市场份额提供高收入基础,反过来又支撑大规模研发。此外,作为高级投资级(A/A2)企业,卡特彼勒享有低融资成本,支持运营、资本支出及收购,进一步降低整体成本。这种规模化优势巩固其行业领先地位,并构筑新进入者壁垒。

Source: valueinvesting, NYU Stern

2. 全球分销与服务网络

卡特彼勒的全球服务网络覆盖190个国家、超500个运营网点,为矿业、能源及基础设施客户提供关键的设备运行保障,减少故障导致的高昂停机损失(一台设备在偏远地区的故障可能导致每日数百万美元的损失)。另外,其服务与售后零部件业务利润率高、周期性弱,2024年服务营收达240亿美元,占总营收648亿美元的近40%,为公司提供稳定收入。庞大的设备保有量支持经销商维持广泛零部件库存,缩短维修时间,降低客户风险感知,增强购买吸引力,形成销售与保有量相互促进的网络效应,显著优于服务网络较弱的竞争对手。

3. 品牌资产的经济价值转化

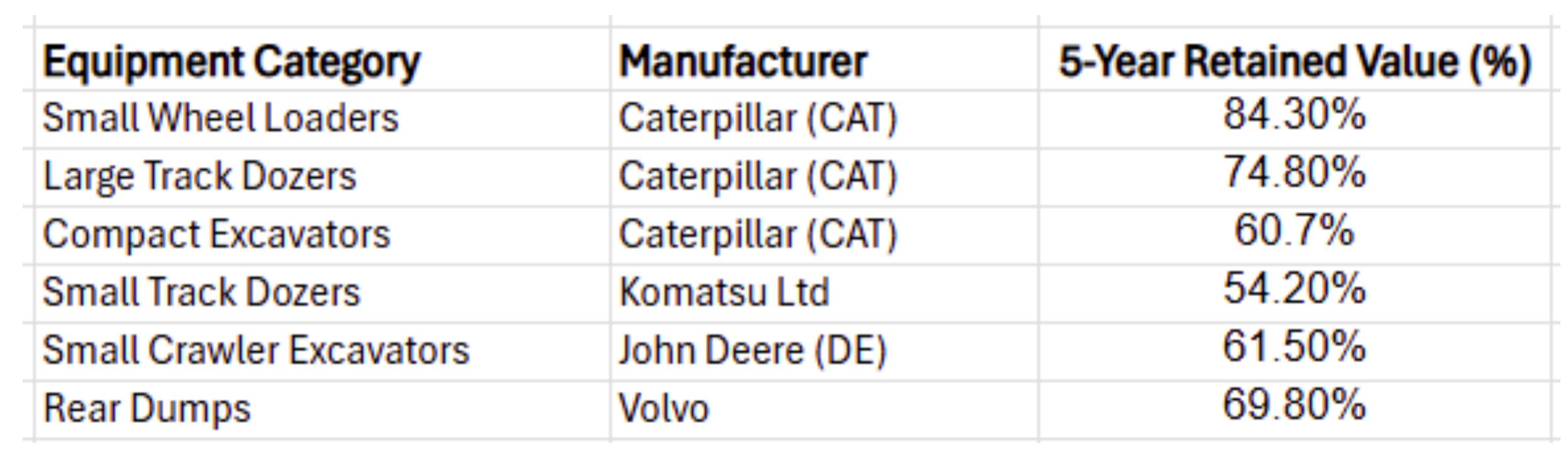

卡特彼勒通过持续投入和服务网络打造的品牌价值,直接转化为可量化的经济效益。品牌资产最直接的体现是其卓越的设备保值率。其设备在二手市场的高保值率尤为突出。据EquipmentWatch的数据,卡特彼勒小型轮式装载机5年保值率达84.3%,大型履带式推土机5年保值率达74.8%,远超小松小型履带式推土机的54.2%。高保值率显著降低设备全生命周期的拥有成本,使卡特彼勒在初始销售中拥有更强定价权,客户因预期的高回报而愿意支付溢价。

Source: EquipmentWatch

4. 数据驱动的运营与客户黏性

卡特彼勒通过超150万台互联设备构建强大数字生态系统,实时收集运行数据(如发动机状态、燃料消耗、位置等),通过分析优化客户运营效率。公司结合数据提供定制化零部件供应和保养服务,提升设备运行时间。利用机器学习和大数据预测故障、提前维护,降低维修成本和停机风险。这种数据驱动的服务增强用户依赖性,使转向竞争对手的成本极高。

5. 融资与生态锁定

卡特彼勒的金融子公司Cat Financial(2024年底资产371亿美元)为132.4亿美元的新设备零售提供融资,贡献超4亿美元利息收入。其定制化融资方案深谙行业周期,降低客户购买门槛,促进设备销售并融入卡特彼勒生态系统。融资客户可享受经销商网络的零部件供应、维修支持及设备高保值率,结合技术与服务优势,形成强大的客户锁定效应。

收入结构

自疫情以来,尽管卡特彼勒收入增速呈现出明显的减速趋势,主要原因是设备销售量的下滑。但其核心盈利能力指标——即毛利润率和运营利润率——却实现了持续且显著的改善。主要得益于:

· 卓越的定价实现(Price Realization):卡特彼勒凭借定价权,通过涨价不仅完全覆盖了制造成本的通胀压力,还创造了额外的利润空间。

· 向高利润服务业务的结构性转型:卡特彼勒正在战略性地将其业务重心从周期性较强的设备销售,转向利润率更高、收入更稳定的服务领域,包括零部件、维护协议和数字解决方案。

· 严格的运营与成本管控:在推动盈利增长的同时,公司在销售、一般和行政(SG&A)以及研发(R&D)等运营费用方面表现出高度的纪律性。

尽管传统经济学认为市场需求减弱会削弱定价权,卡特彼勒却展现出强劲的品牌溢价能力。客户更看重“总拥有成本”而非初始采购价格,因设备停机损失远超设备成本。因此,他们愿意为卡特彼勒高质量、高效率的产品及完善的售后服务网络支付更高价格。

Source: Caterpillar, TradingKey

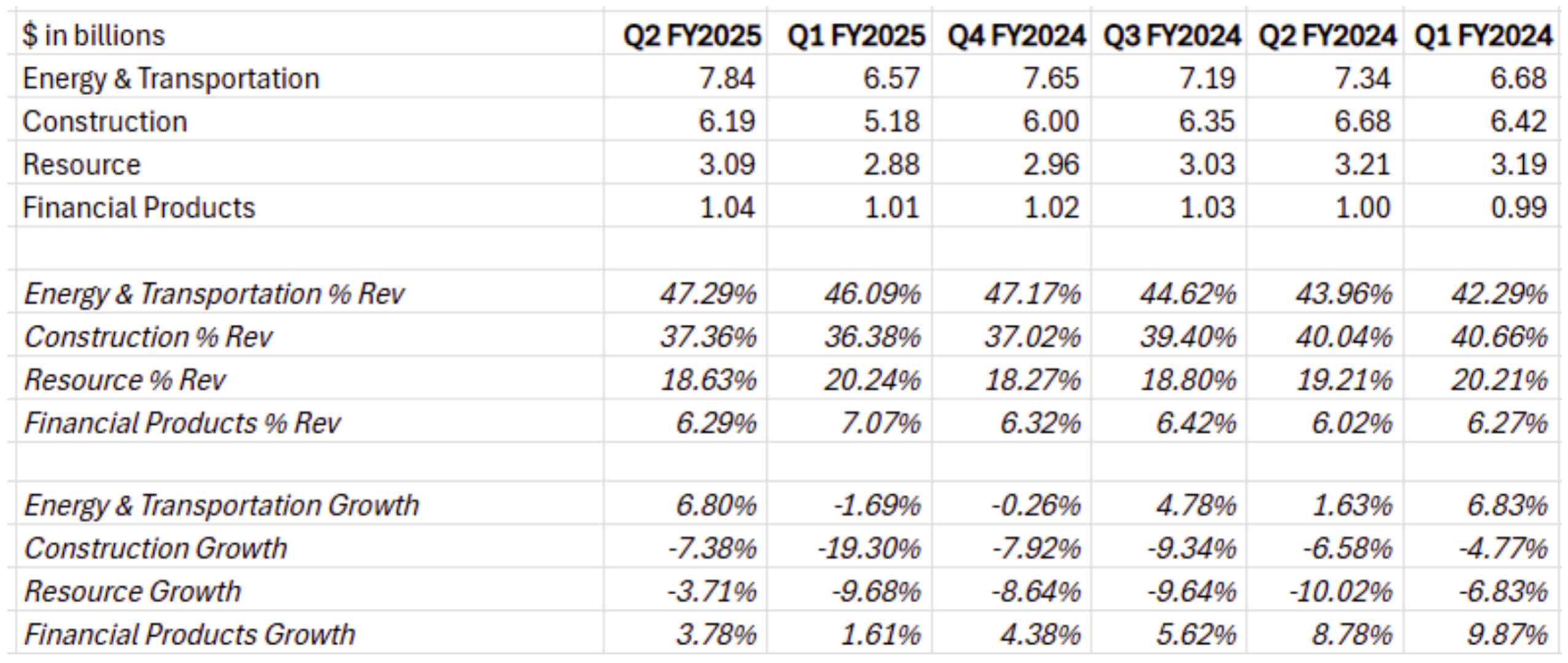

卡特彼勒主要通过四个板块运营:建筑、资源、能源与交通,以及金融产品,过去几年卡特彼勒的收入结构发生了显著的动态变化。最值得关注的趋势是能源与交通板块对公司总收入的贡献度持续上升,而建筑工业板块的贡献度则相对下降。表明公司的业务模式正变得更具韧性,对传统经济周期的依赖性正在降低。

· 建筑工业:卡特彼勒建筑工业板块以全球基础设施和建筑施工为核心,服务重型建筑、设备租赁、采石等市场,是公司业绩主要驱动力。客户需求因地域分化:发展中经济体注重初始价格,卡特彼勒以SEM品牌应对;发达经济体重视生产率与长期运营成本。该板块高度周期性,对利率等宏观经济因素敏感,2025年第二季度营收下降7%,利润骤跌近30%,主要受销量下滑和关税冲击影响。

· 资源工业:卡特彼勒资源工业板块专注矿业、重型建筑及采石行业,为全球露天和地下采矿提供大型非公路卡车、电铲、液压铲及自动运输解决方案,适用于多种大宗商品开采与运输。通过高生产率、高可靠性设备及先进技术(如车队管理、设备分析和自动驾驶),确保客户最低总体拥有成本,设备效率与可靠性直接提升矿业客户盈利能力。

· 能源与交通:卡特彼勒能源与交通板块最具多样性,服务石油天然气、发电、船舶、铁路及工业领域,产品包括发电机组、涡轮机及电气化动力系统,是公司核心增长引擎。2025年第二季度,销售额增长7%至78.4亿美元,利润增4%,其中数据中心驱动的发电业务激增19%。全球能源转型、备用电源需求及AI数据中心建设为板块提供强劲且稳定的增长动力。

· 金融产品:卡特彼勒金融业务(Cat Financial)通过融资和租赁服务降低客户设备购买成本,增强忠诚度。2025年第二季度,营收增长4%至8.99亿美元,利润达1.37亿美元,扭转去年同期亏损。逾期贷款率从1.74%降至1.62%,反映健康资产质量和客户还款能力。其稳健表现提供稳定现金流,有效对冲设备制造业务的周期波动,提升公司整体财务韧性。

Source: Caterpillar, TradingKey

数据中心成为长期增长催化剂

卡特彼勒2025年面临短期挑战与长期机遇并存。短期内,尽管创纪录的375亿美元积压订单和强劲订单率推动全年销售指引上调,显示市场需求旺盛,但第二季度调整后营业利润率从2024年的22.4%降至17.6%,全年盈利受15-18亿美元关税影响承压。这反映公司在激烈竞争或需求变化下可能通过降价维持销量,牺牲了单位设备收入和利润。

长期看,受益于AI和云计算驱动的数据中心需求,卡特彼勒正通过大力发展柴油、天然气和双燃料发电机以及混合能源系统实现战略转型。数据中心尤其是AI驱动的HPC设施,需要稳定、高效的电力供应,但公共电网容量有限且审批缓慢。通过与Hunt和Joule合作推出独立发电项目,未来卡特彼勒不仅销售设备,还提供全生命周期服务(设计、监测、维护),提升毛利率并锁定长期合同,标志着卡特彼勒从一次性设备销售转向“电力即服务”(Power-as-a-Service),提升服务收入占比的同时还能提升客户粘性,并在硬件商品化趋势中维持竞争优势。另外,公司CEO曾在财报会议中强调,数据中心建设浪潮支持了公司产品组合中的多个领域,当然也包括建筑机械。 数据中心建设的市场规模预计从2024年的约2410亿美元增长到2030年的4560亿美元,这进一步刺激了建筑设备的需求。

这一结构性趋势与传统业务依赖的GDP、商品价格和建筑周期不同,数据中心建设与技术创新周期紧密相关,波动性较低。随着能源与交通板块在营收和利润中占比上升,其稳定性和可预测性降低公司整体财务波动,或推动投资者给予更高估值倍数。卡特彼勒正从传统设备制造商转型为综合能源解决方案提供商,与数字经济和能源转型深度绑定,显著提升长期增长前景和投资吸引力。

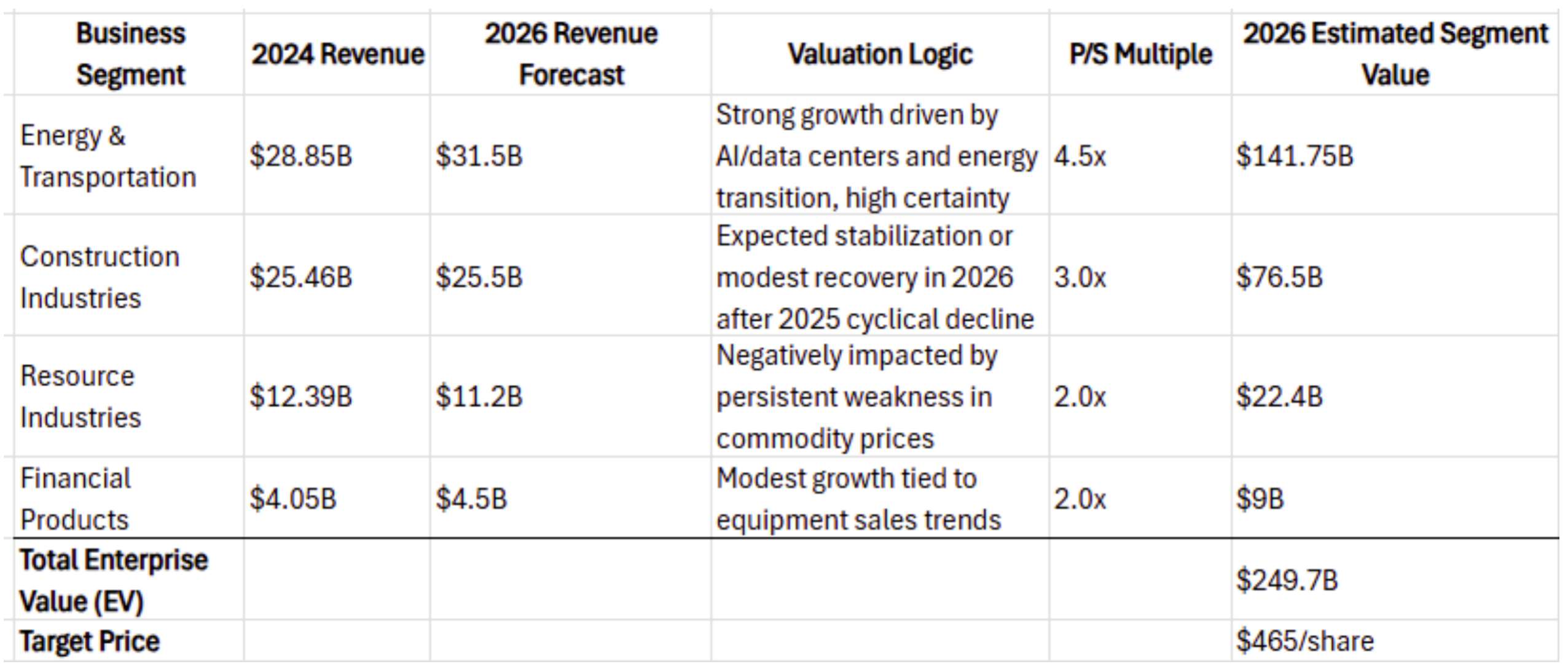

估值分析

能源与交通部门将因AI数据中心及能源转型需求强劲,保持稳健增长,估值最高。建筑工业预计2025年经历周期性低谷后,2026年受基础设施投资及非住宅建设复苏推动,营收企稳。资源工业因大宗商品价格持续下跌,营收承压,估值较低。金融产品营收随设备销售趋势温和增长,估值稳定。综合来看,预计2026年企业总价值可达约2500亿美元,目标股价为465美元/股。

Source: Caterpillar, TradingKey

风险

关税的负面影响:美国关税政策对卡特彼勒的盈利能力构成了直接的负面影响,全年预计净增关税成本达15亿至18亿美元。

宏观经济与周期性压力:作为全球工业领袖,卡特彼勒的业绩与全球经济的健康状况密切相关。全球增长出现超预期放缓将对所有部门的需求产生负面影响。利率波动会抑制建筑活动,而大宗商品价格的波动则直接影响矿业客户的资本支出计划。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61