“反内卷”下,行业整合机会几何?

“反内卷”正成为社会共识。

2024年以来,政府会议多次提到要综合整治“内卷式”恶性竞争。今年7月的政治局会议明确指出,要依法依规治理企业无序竞争,推进重点行业产能治理。从中长期看,“反内卷”将成为我国深化改革的重要主线。

顶层设计在谋篇布局。比如国家发改委、市场监管总局起草的《中华人民共和国价格法修正草案(征求意见稿)》,明确不正当价格行为认定标准,规范市场价格秩序,治理“内卷式”竞争;又如工信部透露我国将实施新一轮钢铁、有色金属、石化、建材等十大重点行业稳增长工作方案,推动调结构、优供给、淘汰落后产能。

各行各业在积极行动。比如水泥行业,中国水泥协会发布《关于进一步推动水泥行业“反内卷”“稳增长”高质量发展工作的意见》;又如汽车行业,中汽协表示要严格防止“内卷外溢”,保证中国车企出海有序成长;再如光伏行业,工信部组织光伏企业和协会召开座谈会整治“内卷式”竞争,多家企业官宣减产……

中信建投表示,新一轮“反内卷”将温和推进中国过剩产能消解,以增量产能限制为主,同时通过升级优化存量产能推动中国制造向全球价值链高端跃升。兴业证券从当前供给能力、供给变化趋势和行业盈利状况等维度对157个细分行业的供给侧状态进行刻画,认为在周期、制造、消费和TMT四大领域均有行业将受益于“反内卷”高质量发展。(资料来源:中信建投,《“反内卷”:政策梳理、回顾与展望》,2025/7/13;兴业证券,《反内卷:157 个细分行业供给侧全景》,2025/9/2)

“反内卷”带来行业整合新机遇

受益于“反内卷”的持续推进,行业整合主题基金将迎来机遇。业内普遍认为,相较于2015年后的供给侧改革,本轮“反内卷”除了政策限制外,更加注重在全国统一大市场的背景下,通过行业自律、技术提升等市场化手段,提升行业内生整合能力,优化市场供需结构。

汇添富行业整合(A类:005351/C类:015190)基金经理邵蕴奇在基金2025年中报中提及:

“传统产业的供给普遍在持续收缩,背后可能有不同的原因,包括政策限制、资源禀赋、市场化出清等因素,这些行业里的优质公司反而可能在当前的宏观环境下有稳定的盈利、良好的现金流、持续的高分红能力,有望带来不错的股东回报。”

在内需偏弱的情况下,外需俨然成为经济增长的重要驱动力。然而,正如中汽协警惕的“内卷外溢”,一些新质生产力的代表性行业,比如光伏、电池、储能、新能源汽车等,也亟需在出海过程中进一步推动海外市场格局优化。对此,邵蕴奇也提到:

“外需整体在美联储进入降息周期后有望边际改善,虽然有关税扰动,但一些细分市场如‘一带一路’国家尚未充分竞争,可能有一段时间的红利期,其中一些中国公司的成长阶段尚未结束,同样也值得关注。”

更值得期待的是行业整合带来的“正循环”效应,通过供给收缩、产业升级实现产能利用率的有效提升,行业格局的持续优化,乃至新需求的积极开拓。而当未来需求回暖之时,这些产业将有望获得供给升级和需求增长的双重收益。

这在资源品领域表现得尤其突出。邵蕴奇认为其有较高投资价值,一方面自2024年以来上游资源品企业的产能利用率在上中下游中总体最高,如果需求恢复价格向上弹性较大;另一方面大宗商品多数为全球定价的硬通货,无需担心汇率的大幅波动。具体来说,他特别看好在供给收缩的传统行业中,铜、铝、黄金、石油等长期缺乏资本开支的品类。

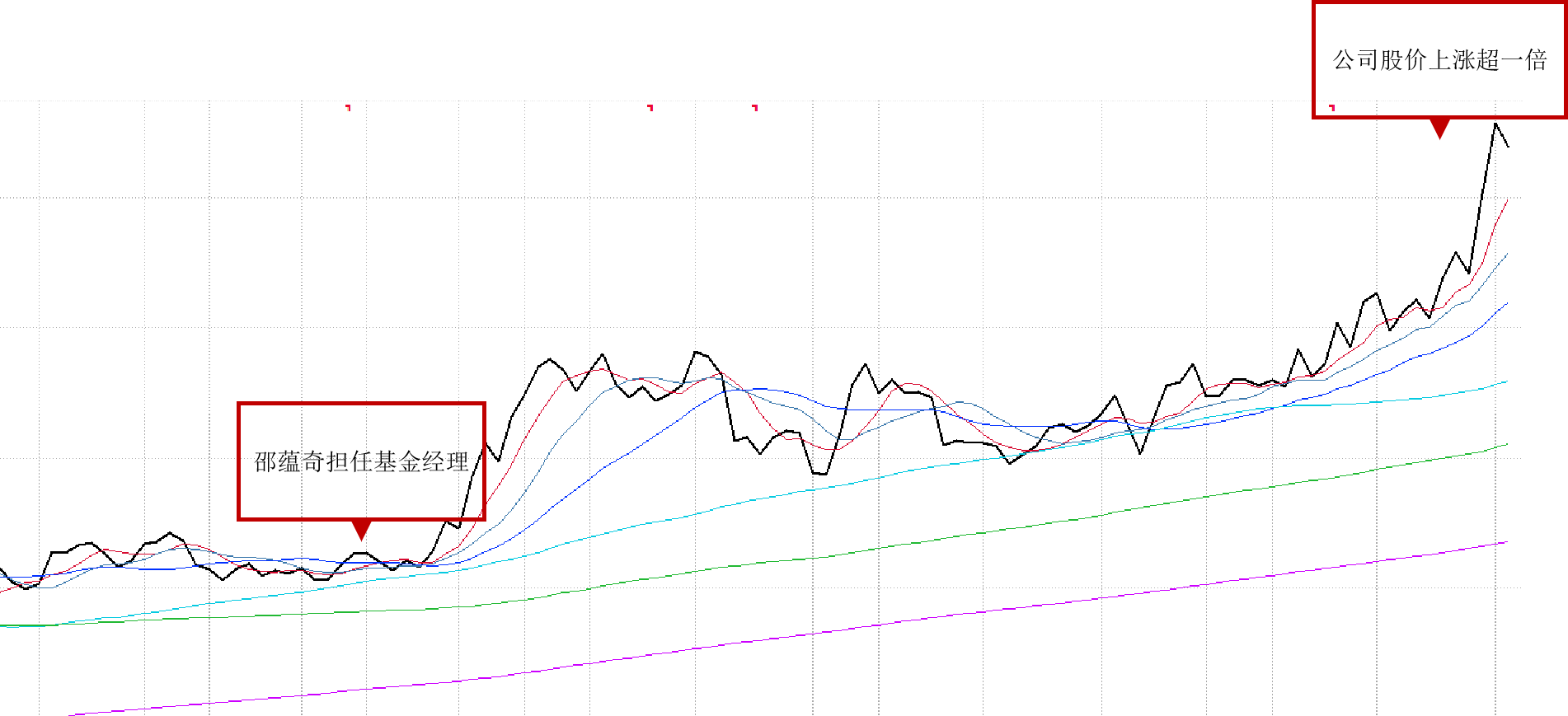

在实战中,有一家有色龙头企业,从他管理汇添富行业整合时就一直保持在前十大重仓股名单中,获得了很好的投资回报。

图1、邵蕴奇持有的某有色龙头走势

数据来源:Wind。

绝对收益筑基的“底仓产品”

邵蕴奇表示,行业整合的表现形式既包括行业价值链上下游的纵向关联整合,也包括行业内部横向的收购、兼并、联合、资产重组等等。围绕这一主题,他希望将汇添富行业整合打造成为一只以获取绝对收益为目标的价值型产品。

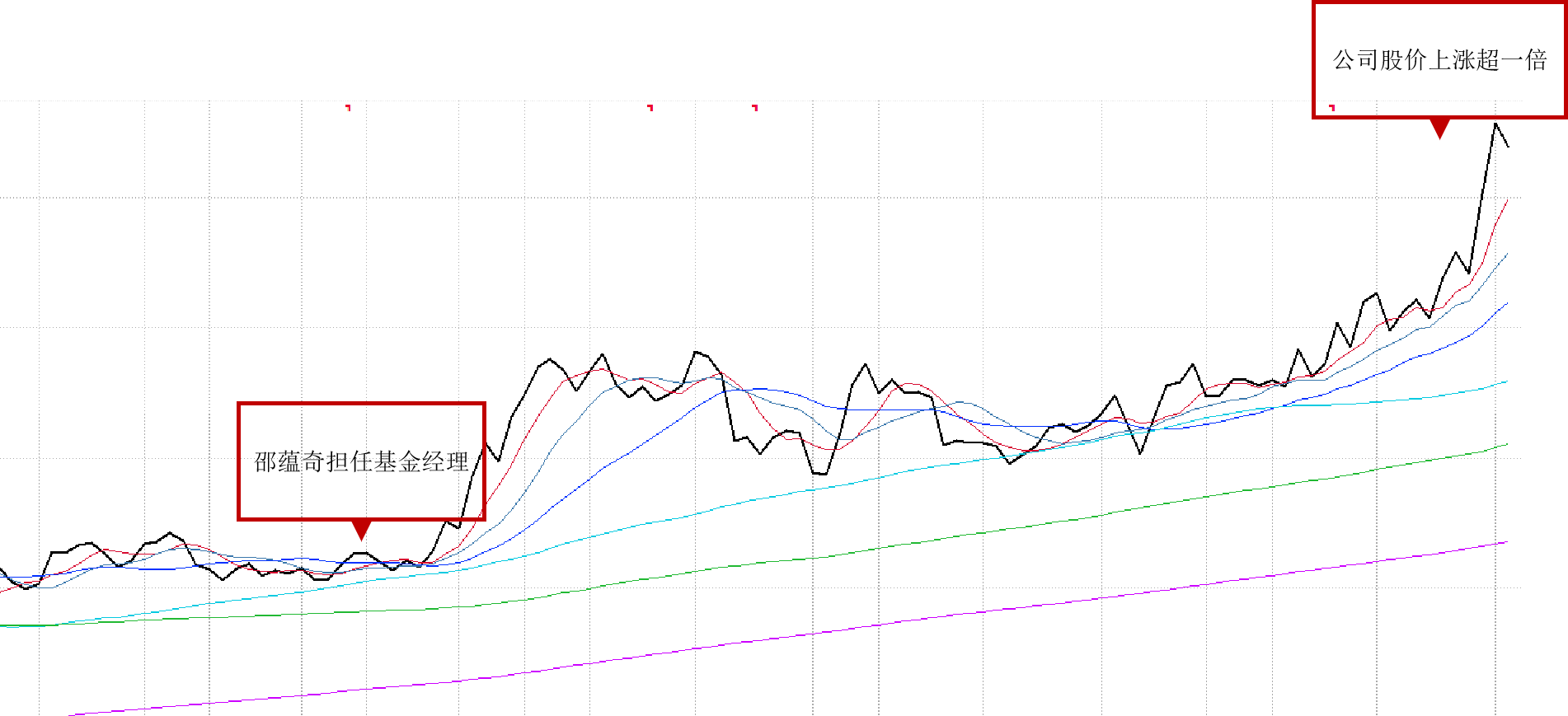

从产品表现来看,邵蕴奇确实较为忠实地实现了这一目标。自2023年12月26日至2025年8月26日,在其任职期间该基金业绩上涨36.47%,同期业绩基准上涨30.69%,超额收益为5.78%。从产品净值走势来看,在价值风格较为占有的2024年上半年,该产品跑出了较为明显的超额收益;而自去年9月市场风格转变以来也依然能够较为稳健的跟上节奏。

图2、汇添富行业整合业绩亮眼

数据来源:基金业绩经托管行复核,业绩基准来自汇添富基金。历史业绩不代表未来。

除了“反内卷”利好的供给收缩板块,邵蕴奇也极其强调红利资产对绝对收益型产品的“压舱石”作用。从防御的角度,低估值、高分红、盈利稳定,能够有效提供安全边际;从进攻的角度,在低利率和险资等长期资金欠配的大背景下,稳定红利类资产的股息收益率具备较高吸引力,预计还将持续获得资金流入,从而带来股价提升。

他还观察到,内外需的反向变化,导致相关行业的产业需求结构和增长驱动力已经出现了明显的变化,出口占比显著提升。比如在工程机械领域,出口取代房地产,已经成为挖掘机行业主要需求。随着美国进入降息周期,中国企业仍然具有很强的全球竞争力,出口产业仍有投资机会,这点在其组合配置中亦会有所体现。

邵蕴奇希望,通过对多个板块资产的适度均衡配置,不论是内需还是外需,红利还是周期类资产的底部反转、成长类资产的行业成长性超预期,都有助于提供多样化的阿尔法来源,并更好地控制组合波动和回撤。

“策略强将”操刀在管产品收益均正

邵蕴奇具有8年证券从业经验,2年证券投资经验,是汇添富自主培养的优秀基金经理。研究宏观策略出身的邵蕴奇,目前身兼汇添富宏观策略和周期两个研究小组的组长,对宏观经济运行、产业演变有深刻的理解,擅长自上而下的投资方法,注重个股的安全边际,具备绝对收益思维。

邵蕴奇是在国内股票市场大调整的背景下走上基金管理岗位的,对“绝对收益”极其重视,相对淡化相对业绩排名。在他看来,一个有生命力的产品,并不需要相对排名时时刻刻多靠前,而是能给客户带来中长期不错的绝对收益,能够提供更好的风险调整后收益。非常难得的是,截至今年8月26日,其操刀的权益产品自其任职后都实现了正收益。

图3、邵蕴奇在管权益产品历史业绩均为正

数据来源:汇添富基金、经托管行复核,截至2025.8.26,历史业绩不代表未来。邵蕴奇在管权益基金共6只,除上述4只外,另外两只为汇添富国企创新增长股票(2025.7.10任职)、汇添富港股通红利回报混合(2025.8.05任职),任职期限较短,暂无6个月以上可披露的任职业绩。

究其根本,邵蕴奇通过三个层面来体现其绝对收益思维。

第一,自上而下的投资思路。首先,他会通过国内、海外宏观判断,结合行业趋势和景气度变化,进行行业超低配决策;其次,在行业内部,再根据个股基本面研究,进行个股超低配决策。比如说,过去两年,邵蕴奇从策略上低配国内消费相关资产,超配出口相关资产,贡献了长期的超额收益。

第二,注重个股安全边际。在选股层面,邵蕴奇会把安全边际和下行风险作为最核心的考量因素。以盈利为目标进行投资,更加注重个股的确定性。由此其持股风格也整体偏向低估值价值类。

第三,相对均衡的组合配置。邵蕴奇将行业分散作为控制组合波动的方法之一,即便在重点好看的产业中,也会尽量在细分行业和个股上相对均衡,控制行业偏离。此外,其换手率偏低,关注行业策略在年度维度的可靠性,不做频繁的行业和个股切换。

当前,国内股市经历上涨后进入调整阶段,对于担忧后续市场波动、注重持有体验的投资者而言,还是推荐多多关注汇添富行业整合这类“攻守一体”的价值风格底仓产品!

风险提示:基金有风险,投资需谨慎。本资料仅为宣传材料,不作为任何法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩不预示未来表现,基金管理人的其他基金业绩和其投资人员取得的过往业绩并不预示其未来表现。投资人应当仔细阅读《基金合同》、《招募说明书》及《产品资料概要》等法律文件以详细了解产品信息本基金可投资港股通标的,其中投资于港股通标的股票的比例不超过股票资产的50%。本基金投资范围包括港股,会面临因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。上述基金均属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。本产品由汇添富基金管理股份有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。邵蕴奇在管权益类产品:汇添富行业整合混合A历任基金经理为赵鹏程(20180213-20240816)、邵蕴奇(20231226至今),自2018-02-13成立以来各年及2025年上半年业绩和基准分别为(%):-17.15/-10.48、35.72/21.43、69.73/12.43、3.45/-4.2、-35.57/-11.31、-15.24/-6.7、13.31/14.37、9.00/4.08;汇添富上证50基本面增强股票A历任基金经理为黄耀锋(20220112-20240605)、邵蕴奇(20230807至今),自2022-01-12成立以来各年及2025年上半年业绩和基准分别为(%):-13.71/-17.11、-10.41/-11.12、13.93/14.70、0.39/0.99;汇添富优选价值混合A自2024-10-15成立以来截至2025年上半年业绩和基准分别为(%):5.23/3.10;汇添富弘悦回报混合A由邵蕴奇、陈思行共同管理,自2024-10-29成立以来截至2025年上半年业绩和基准分别为(%):6.45/2.74;汇添富国企创新增长股票A历任基金经理为劳杰男(20150710-20180301)、李威(20150710-20240419)、蔡志文(20240313-20250710)、邵蕴奇(20250710至今),自2015/07/10成立以来各年及2025年上半年业绩及基准业绩分别为(%):11.40/2.87、-12.39/-9.05、11.27/5.53、-33.33/-19.52、51.10/23.09、92.32/13.79、13.02/4.28、-19.68/-11.87、-12.30/-2.98、-4.84/10.81、-2.45/1.11。汇添富港股通红利回报成立于2025-08-05,成立至今尚未有完整年度业绩。数据来源:各基金各年年报及2025年中报,截至2025/6/30。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61