透视浙江省内城商行2025年中报:头部机构表现强劲,非息收入贡献提升

浙江省作为长三角经济重地,其城商行群体一直是区域金融体系中的重要力量。截至2025年中报披露季,包括杭州银行、宁波银行、台州银行等在内的十余家城商行交出了上半年的“成绩单”。从资产规模、营收净利、收入结构到资本充足水平,整体呈现出“稳中有进、结构优化、个体分化”的格局。

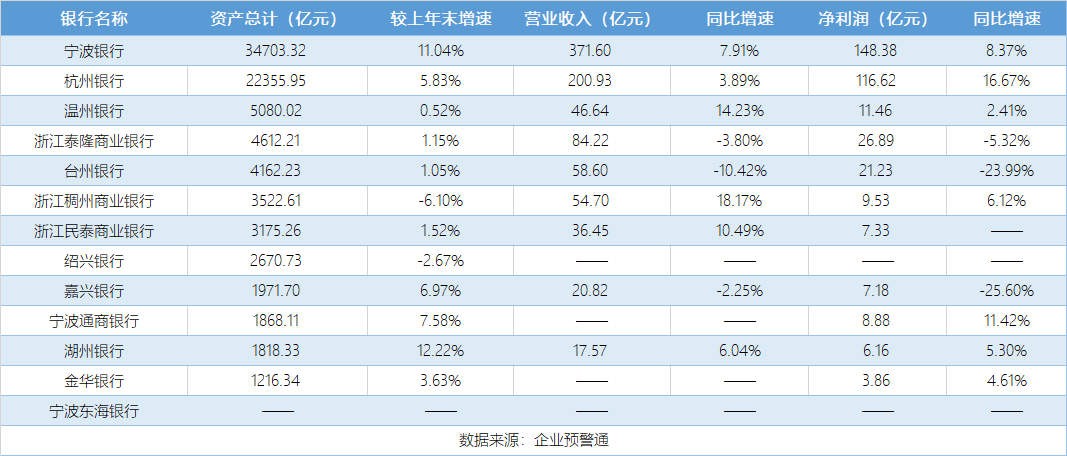

资产规模持续扩张,头部机构表现强劲

从资产规模来看,浙江省城商行继续保持稳健扩张态势。截至2025年6月末,宁波银行以34703.32亿元的资产总额位居区域首位,较2024年末增长11.04%;杭州银行以22355.95亿元紧随其后,较上年末增长5.83%。

嘉兴银行总资产达到1971.7亿元,较上年末增长6.97%;宁波通商银行资产规模1868.11亿元,增长7.58%;金华银行资产1216.34亿元,增长3.63%,均保持正增长。

在业绩方面,头部银行展现出强劲的营收能力和盈利水平。宁波银行上半年实现营业收入371.6亿元,同比增长7.91%;净利润148.38亿元,同比增长8.37%。杭州银行实现营收200.93亿元,同比增长3.89%;净利润116.62亿元,同比大幅增长16.67%,盈利增速领先。

温州银行营收46.64亿元,同比增长14.23%,表现亮眼;浙江稠州商业银行营收54.7亿元,增长18.17%,增速居前;浙江民泰商业银行营收36.45亿元,增长10.49%。

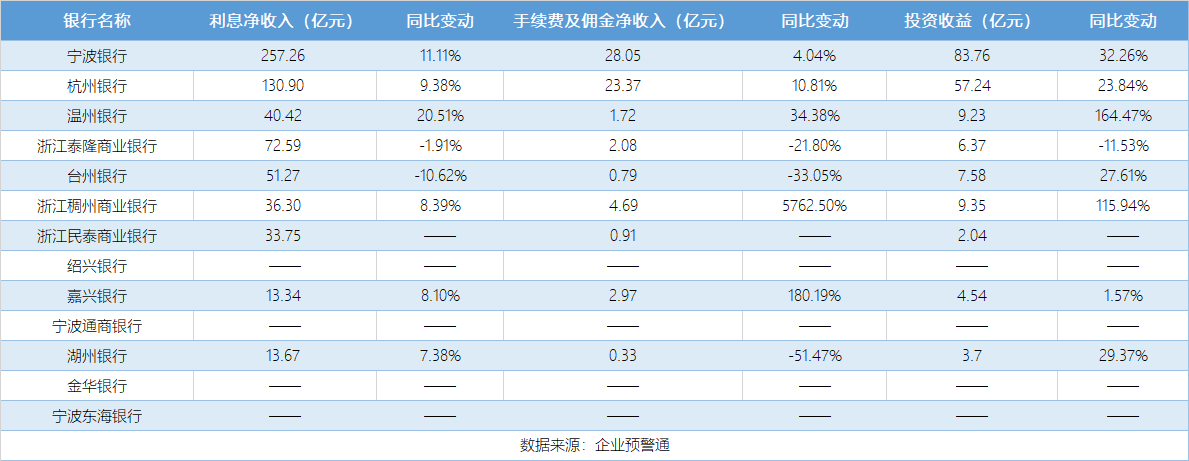

利息净收入仍占主导,非息收入贡献提升

从收入构成看,利息净收入仍是城商行营收的核心来源,手续费及佣金收入、投资收益等非利息收入贡献度也在逐步提高。

杭州银行利息净收入达130.9亿元,同比增长9.39%;其手续费及佣金净收入也实现10.81%的增长至23.37亿元。宁波银行利息净收入为257.26亿元,同比增长11.11%,投资收益大幅增长32.26%至83.76亿元,显示其资金业务能力突出。

浙江稠州商业银行手续费及佣金净收入同比大幅增长5762.50%(从0.08亿元增至4.69亿元),温州银行投资收益同比增长164.47%(从3.49亿元增至9.23亿元),虽然部分基数较低,但仍显示出中间业务拓展的积极性。

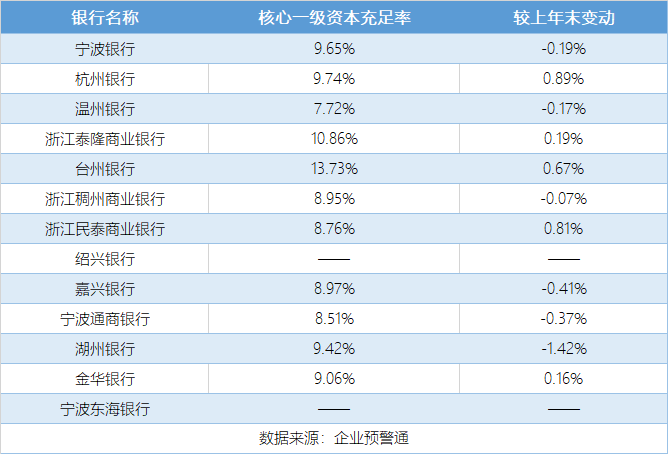

资本充足水平整体稳健,多家银行核心一级充足率超9%

资本充足率是衡量银行风险抵御能力的关键指标。从中报数据看,浙江多家城商行资本充足水平保持稳健。

台州银行核心一级资本充足率达13.73%,较上年末提升0.67个百分点,资本实力雄厚。宁波银行、杭州银行核心一级充足率分别为9.65%和9.74%,处于合理充裕水平。

整体来看,2025年上半年浙江省城商行群体呈现出明显的发展分化。头部银行如宁波银行、杭州银行凭借规模优势、多元收入结构和较强的资本实力,保持增长;部分中小银行则面临盈利与资本等方面的不同情况。

在金融支持实体经济、利率市场化深入推进的背景下,浙江城商行需进一步优化资产结构、提升非息收入占比、加强风险控制与资本管理,以实现高质量可持续发展。未来,如何依托区域经济特色、走出一条差异化、专业化的发展道路,将是决定其市场竞争力的关键。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61