Monster:四面楚歌,昔日 “怪兽” 会变 “病猫” 吗?

$怪物饮料(MNST.US) 在中美饮料的跨市场对比中,海豚君前段时间选取了怪兽饮料(“Monster”,或魔爪)来作为对比,来引出马上要进行的同行——东鹏饮料的研究。

在上篇的研究中,我们重点分析了 Monster 作为追赶者,如何通过差异化定位 + 社群营销并借力巨头渠道实现后来者居上。

但是过去的成功,不代表未来就一帆风顺,海豚君此前覆盖的 Lululemon 就是一个典型的反面教材。财报季一过,海豚君马不停蹄,来研究接下来一个真正关键的核心命题,站在当下去看一下:

一、Monster 未来的成长靠什么?翅膀扎得稳不稳?

二、会是一个好的投资标的么?当下的性价比如何?

接下来就深入探讨一下:

一、Monster 未来成长性如何?

1、垂类细分品牌崛起,Monster 腹背受敌

在分析 Monster 的成长性前,我们先来看一下美国能量饮料行业的竞争格局近年来发生了什么变化。

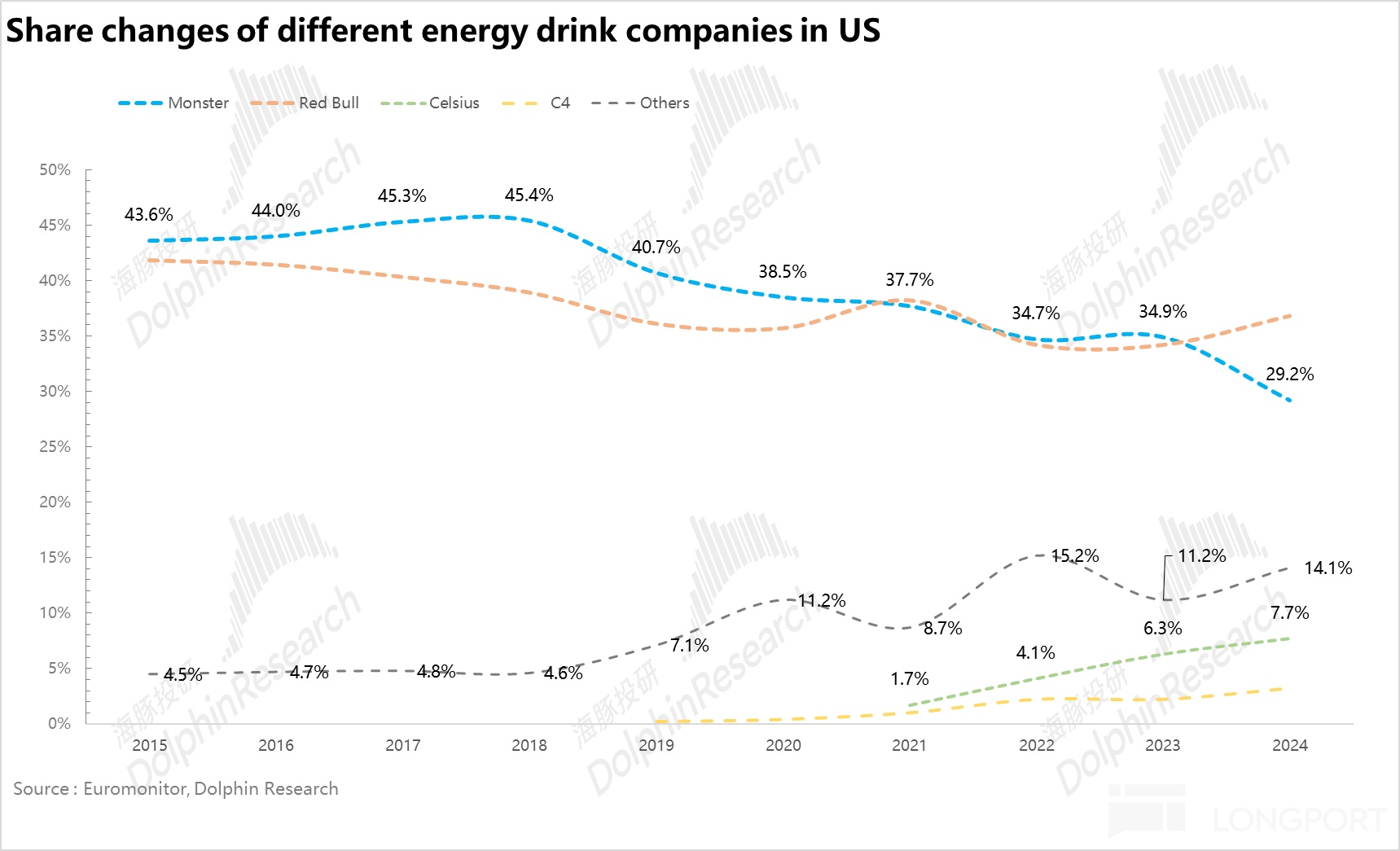

从下图可以看到,2019 年开始,Monster 的市场份额开始明显下滑,截至 2024 年底,Monster 在美国的市场份额已经从最高 43.6% 降至 29.2%。对应地,从 Monster 的业绩上看,2024 年的营收仅增长了 4.9%,跑输了尼尔森口径行业 7% 的增速。

而另一方面,新兴品牌包括 Celsius、Ghost、Alani Nu 等近年来快速增长,份额从 2015 年不足 5% 迅速提升至 15% 左右,结果就是美国能量饮料行业集中度明显下降,双寡头 Monster+ 红牛合计的市场份额从 76% 下滑 10pct 至 66%。

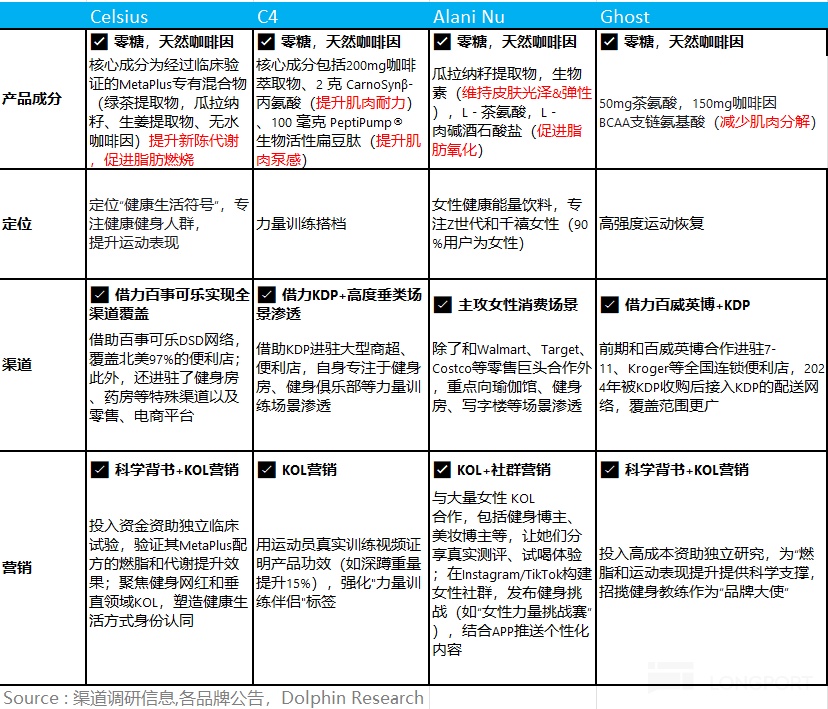

那么问题来了,为何昔日能量饮料双寡头的市场份额会被众多中小品牌蚕食?考虑到部分投资者可能对美国这些新兴本土能量饮料品牌还比较陌生,海豚君选了四个有代表性的、近年来高速增长的新兴品牌,从产品成分&定位、渠道打法、营销方式四个维度做了详细梳理,作为背景参考:

通过上表,再对比 Monster、红牛这种传统能量饮料巨头的打法,我们可以看出这些新兴品牌的快速崛起得益于:

(1)核心在于抓住了健康化和细分需求趋势:随着美国消费者健康意识逐步提升,对高糖、高热量饮料的摄入日益警惕,近年来美国软饮料行业一个最显著的趋势就是传统高糖分饮料增长放缓,取而代之的是零糖、功能性等相对健康的细分品类快速增长。这一点从可口可乐财报里零糖可乐连续四个季度双位数高增、经典可乐零增长也可以得到印证。

对于能量饮料这个细分赛道也不例外,相较于 Monster、红牛这种高糖 + 合成咖啡因组合,从上表可以看到这些新兴品牌的共性特征在于均采用了零糖 + 天然咖啡因(相较于合成咖啡因,天然咖啡因由于含有茶多酚、绿原酸等植物成分,可以延缓人体咖啡因吸收,效果更温和)设计,相对健康。

另一方面,从产品定位角度看,可以看到这些新兴品牌选择了未被传统巨头充分覆盖的消费群体和消费场景,无论是燃脂、增肌还是改善皮肤,功能性更强且更聚焦,开辟了 “补充能量、提神醒脑” 以外的 “第二曲线”,更好得满足了消费者多样化的细分需求。

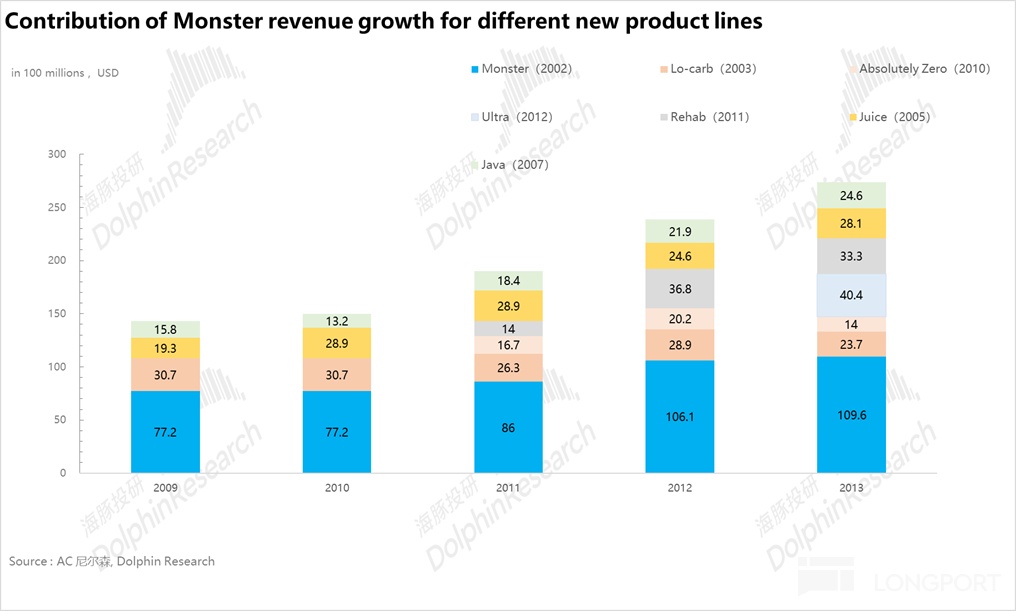

而对于 Monster,虽然不同于红牛依赖少数经典 SKU 打天下,Monster 从 2002 年推出经典系列后,每年也会通过加法(与咖啡,茶,果汁等其他软饮结合或是在其中直接添加蛋白质,电解质等功能性成分而从而获得新的口感和功效)和减法(降低糖和碳水化合物的含量推出更健康的饮品,适用于肥胖和不能摄入过多糖分的消费者)稳定推出 1-4 款新品,产品线也比较丰富,但基本盘仍然是高糖、高咖啡因的经典能量饮料,产品体系在这轮健康化浪潮中并没有及时进行针对性的调整,这也是 Monster 份额被蚕食的核心原因。

(2)加码新媒体,完成目标群体高效&精准触达。营销上,虽然这些新兴品牌也都普遍采用了 KOL+ 社群营销打法,但和 Monster 不同的点在于将这套打法玩得更极致。根据调研信息,这些新兴品牌在新媒体上的营销费用占比普遍超过 80%(Monster 在 30% 以下),很少赞助大型赛事、投放大型电视广告,通过聚焦垂类细分人群的 KOL,制造社交活动和话题和消费者互动,这么做虽然营销广度比不上 Monster、红牛这种巨头,但优势在于触达自身受众群体的效率更高、粘性更强。

(3)巨头渠道杠杆。海豚君在《Monster:手撕红牛,20 年 100 倍 “怪兽” 如何练就?》说过,美国的非酒饮料的分销渠道主要被可口可乐、百事可乐和 KDP 三家巨头饮料公司占据(占比接近 80%)。从上表可以看到,相较于 Monster 借助 “老大哥” 可口可乐的分销网络,这些新兴品牌则抱上了百事可乐&KDP 的大腿进行大范围铺货。

以 Celsius(燃力士)为例,2022 年百事可乐入股 Celsius 后,Celsius 迅速接入了百事可乐在北美的分销网络,便利店&餐饮的覆盖率从不到 10% 迅速攀升至 95% 以上,在美国能量饮料的市占率也从不到 1% 迅速提升至 10%,成为仅次于 Monster、红牛的第三大能量饮料玩家。

这也说明了,由于美国的零售终端连锁化程度较高,依赖标准的供应链系统,且很早就和可口可乐、百事可乐这种巨头达成了深度合作,因此中小品牌可以快速借助巨头完成渠道扩张,也就是说,在美国市场渠道环节并不构成核心壁垒。

总结一下,这些新兴能量饮料品牌能够蚕食 Monster、红牛的市场份额,核心原因还是在于抓住了消费者健康化和细分功能性需求的大趋势,而加码新媒体以及借力巨头的渠道网络则加快了追赶的进度。

在渠道、营销上没有太多差异的情况下,能量饮料最终也就会演化为品牌心智的竞争。对于 Monster 这种巨头,前期多年的营销和宣传在消费者心中形成的是 “野性、叛逆” 的品牌心智,很难和健康联想到一起,这也给了中小品牌逆袭的机会。

因此从美国本土市场来说:首先行业层面,从能量饮料整体的市场空间来看,根据尼尔森数据,能量饮料在美国经过 20 余年的发展,在核心消费人群——18-34 岁男性中的渗透率已经超过 85%,几乎达到 “人手一罐” 的水平。

另一方面,结合上文分析,消费者健康意识的不断提升逐步转向低糖、无糖以及功能性添加的更加健康的产品也对传统的高糖、高咖啡因能量饮料形成了一定的替代效应,因此海豚君从行业层面判断能量饮料品类在北美地区将逐步过渡至低速平稳增长期。结合 GlobalData 数据,海豚君预计 2025-2029 年北美能量饮料大盘增速预计在 7%-8% 之间。

而从竞争格局的角度,在新兴品牌的冲击下,虽然 2023 年 Monster 也推出了无糖版本 Zero Sugar 系列并通过推出不同口感加码 Zero Sugar 产品线填补自身的健康化空白,试图吸引更多的消费人群,但结合调研信息,Zero Sugar 系列推出以来虽然增速高于 Monster 自身的基本盘,但表现依然弱于 Celsius、Alani Nu 等新兴品牌(从 25Q1 尼尔森跟踪的数据看,Zero Sugar 全渠道增速为 3.4%,低于零糖能量饮料品类 13.5% 的增长)。海豚君认为核心还是在于 Monster 的 Zero Sugar 仍然依附的是 Monster 自身的 “叛逆文化 “的非主流标签, 和 “健康生活方式” 的定位有本质冲突。

因此,在摆脱不了现有标签,没法成功向健康化转型的情况下,海豚君假设未来 5 年 Monster 在国内的份额仍然会被新兴品牌逐步蚕食,整体销量端的增长弱于能量饮料行业大盘,未来 5 年销量端的 CAGR 为 6.3%。

2、核心增长引擎还要靠国际市场

上文我们分析了 Monster 在美国国内的成长空间,那么在国内受阻的情况下国际市场的增长潜力如何?

国际市场:对于国际市场,和可口可乐一样,由于各国之间经济发展阶段不同,对能量饮料的需求也会有所区别。整体来说,发展中国家、新兴市场由于从事劳动密集型的人群比例相对较高,对能量饮料的需求相对刚性,因此增速普遍更高。

所以 Monster 国际市场销量的增长很大程度上源自新兴市场包括拉美、非洲、中东等地区 (EMEA),借助可口可乐的全球化网络实现渠道的不断渗透,目前来看仍然处于享受渠道红利的快速增长阶段。

而从竞争格局上看,目前出海且有一定规模的玩家并不多,整体还是处于 Monster 和红牛占绝对主导阶段。其他品牌虽然近年来也开始出海(东鹏饮料进军东南亚,Celsius 进军加拿大、英国、澳大利亚),但整体来说仍处于早期探索阶段,规模较小,尚未形成国际影响力。

但中期来看,随着东鹏,Celsius 等品牌出海进度加快,海豚君认为未来能量饮料行业的竞争大概率会更加激烈,而由于 Monster 出海较早,站在可口可乐 “巨人的肩膀上” 完成了国际化,享受到了一定的先发优势,因此目前在国际市场上其他品牌对 Monster 的威胁相对较小。

考虑到可口可乐国际市场占比接近 60%,海豚君假设 Monster 国际市场的占比略低于可口可乐,占比从当前 40% 提升 10pct 到 51%,对应未来 5 年国际市场 Monster 销量增长 CAGR 为 16%。

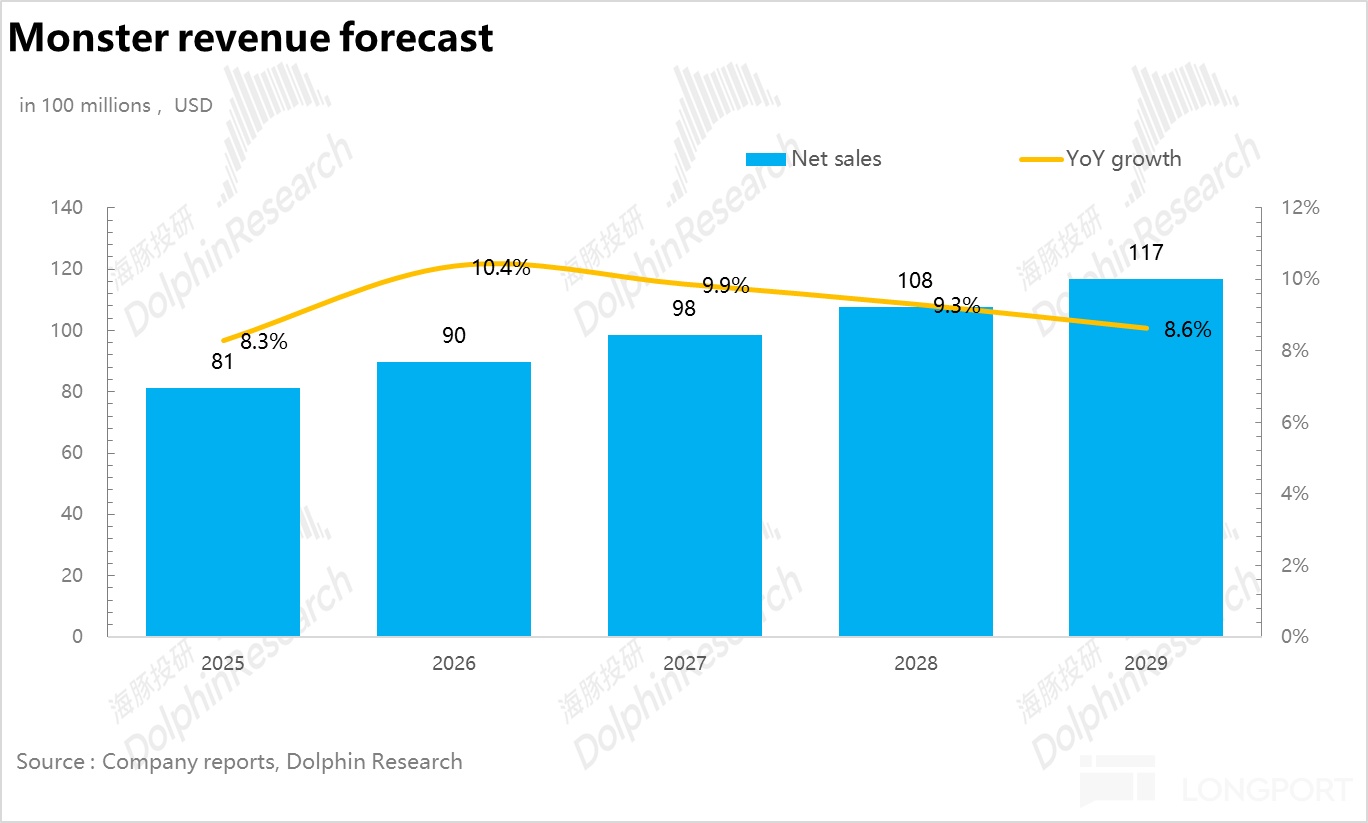

结合上文分析,整体上销量端海豚君假设未来 5 年 CAGR 为 12.4%。

价格上,虽然伴随 Monster 健康化、功能性更强的产品占比提升带动整体产品价格带逐步走高,但由于国际市场增速更高,而国际市场的单价基本是国内的一半,所以总体的价格带逐步下滑,从 8.9$回落至 8.6$,CAGR 为-0.7%

结合量价两个维度的预测,我们得到这么一组数据,即未来 5 年 Monster 销量&价格端的复合增速分别达到 10% 和-0.7%,对应整体收入端的增速为 11.1%。

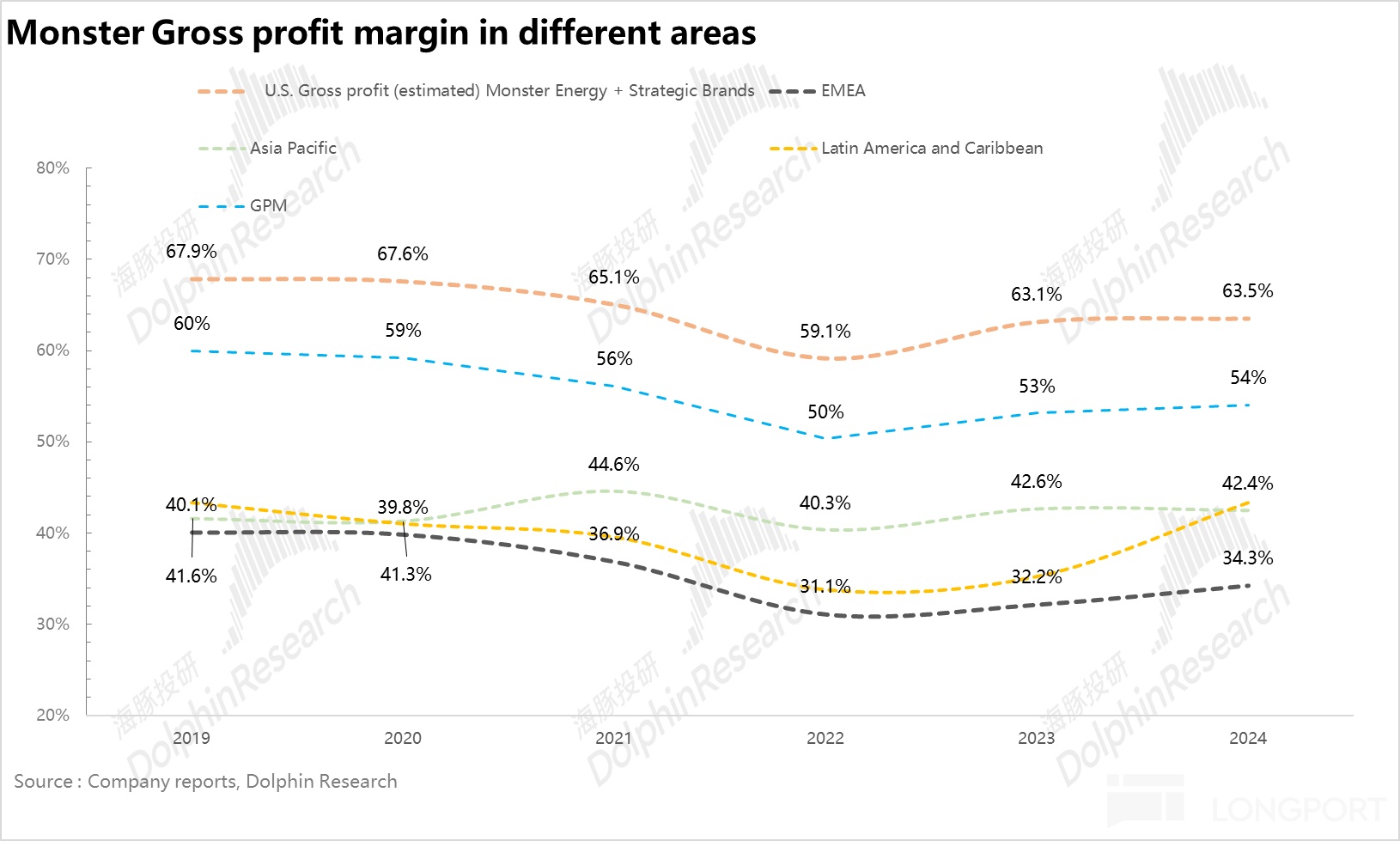

毛利率上,从下图可以看到,由于 Monster 在海外地区的定价仅是国内的一半,再加上目前 Monster 在海外地区的生产基本外包给可口可乐的瓶装厂,生产的提成较高,以及原材料的采购、物流、仓储成本都要比美国本土要高,因此 Monster 海外地区的毛利率比国内市场要低出接近 20 个百分点。

从定价上看,由于 Monster 在海外市场的定价通常为红牛的 80%-90%,为了保证自身市场份额不丢失,在红牛不提价的情况下海豚君认为 Monster 想要主动提价的概率较低(尤其是西欧、亚太这种红牛主导的市场),因此想要提升海外地区的毛利率只能从成本端入手。

事实上,根据前文分析,从2023 年开始 Monster 明显加大了自有供应链的建设,固定资产占比连续两年飙升,包括在巴西、爱尔兰建生产工厂以及全球多个地区建设仓储设施,因此海豚君假设未来 5 年伴随 Monster 自建供应链比例提升降低生产成本,毛利率从 54% 逐步提升至 58%。

费用率上,首先对于分销费用,由于前期全球供应链扰动导致 Monster 的运输&仓储成本大幅提升,海豚君假设未来随着 Monster 在海外市场供应链优化,分销费用率从 4.6% 逐步回归至 4% 以下的正常水平。

销售费用率上,虽然近期受到新兴品牌的冲击,Monster 加大了费用投放,尤其是零糖系列的广告宣传,但海豚君假设伴随海外市场持续高增,规模效应释放下销售费用率从 10.1% 下滑至 9.4%。

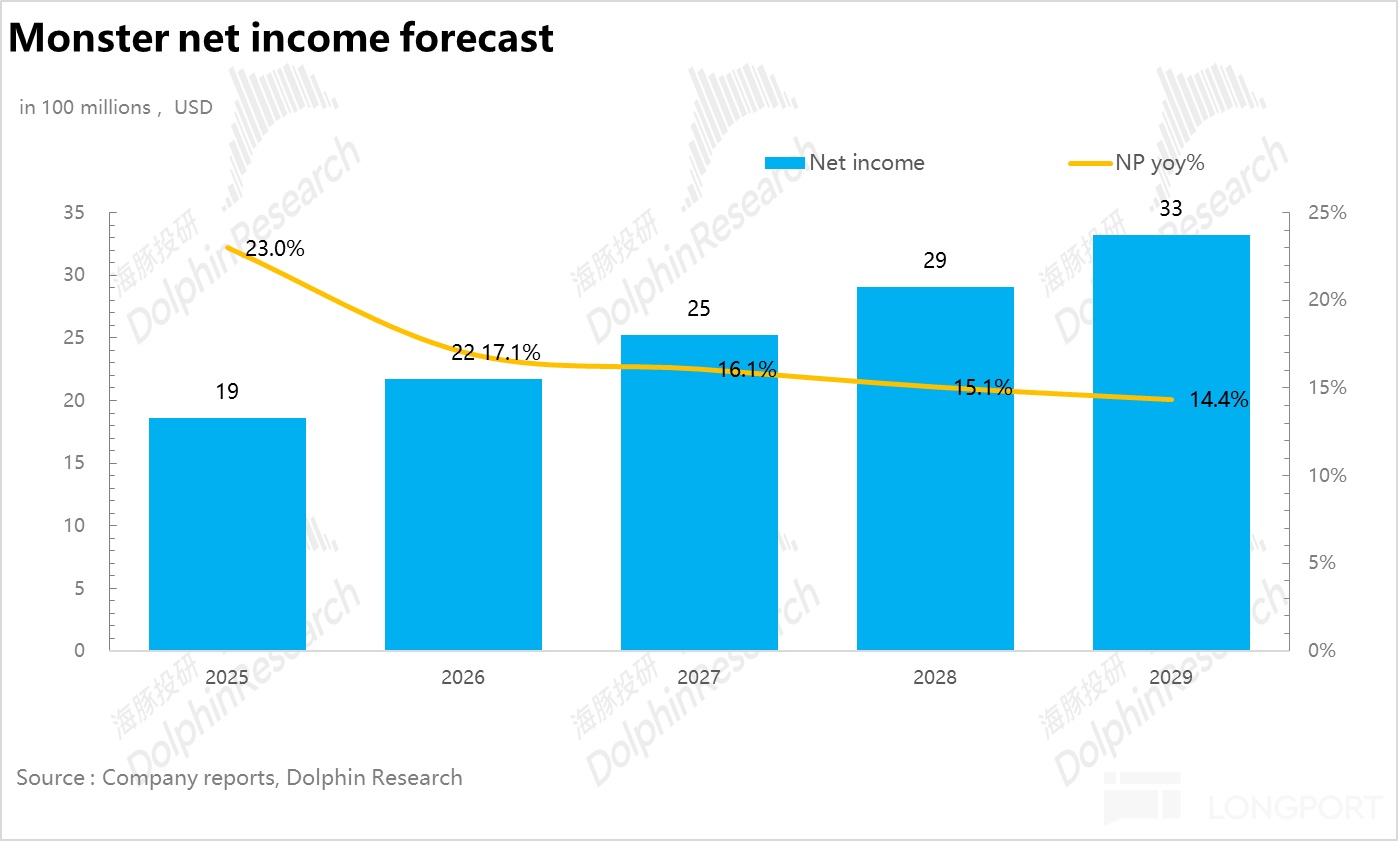

最终,经营利润率从 26% 提升到 33%,基于上述假设,未来 5 年 Monster 利润端的增速为 17%。

二、怎么看待 Monster 的投资价值?

(1)高估值岌岌可危

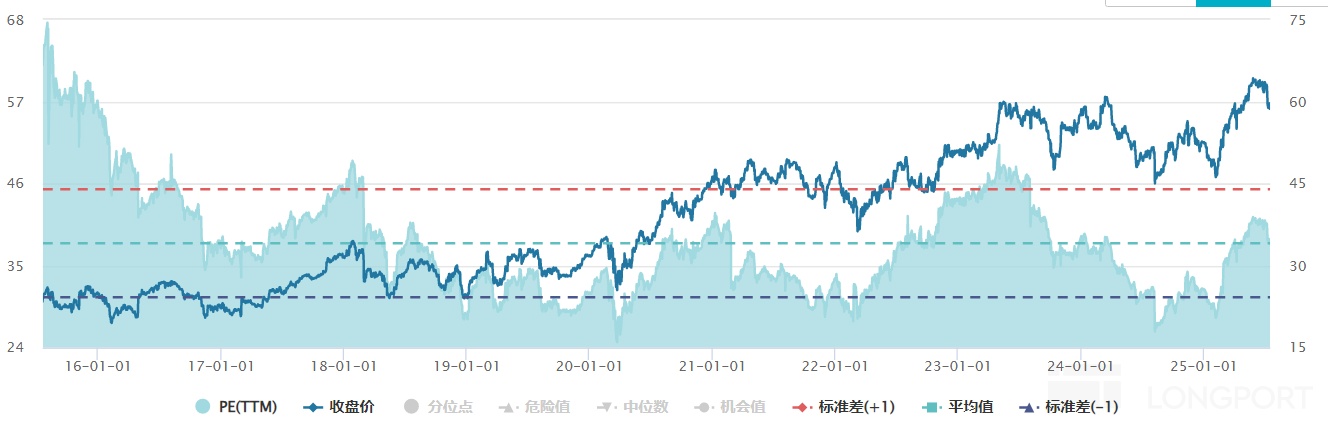

复盘 Monster 过去 10 年的估值变化,可以看到除了 2020 年疫情、2022 年美国高通胀严重影响消费力等极端宏观扰动因素使得 Monster 估值降至 30x 以下,其余时间均在 30x-50x 之间,平均 PE 为 38x,历史的估值隐含着满满的成长性溢价。

如果把这个估值和 Monster 自身的业绩增速相比,过去 10 年在能量饮料行业增速整体放缓的情况下,Monster 业绩的年复合增速为 12%,和 38x 的平均估值水平相比显然是偏贵的。

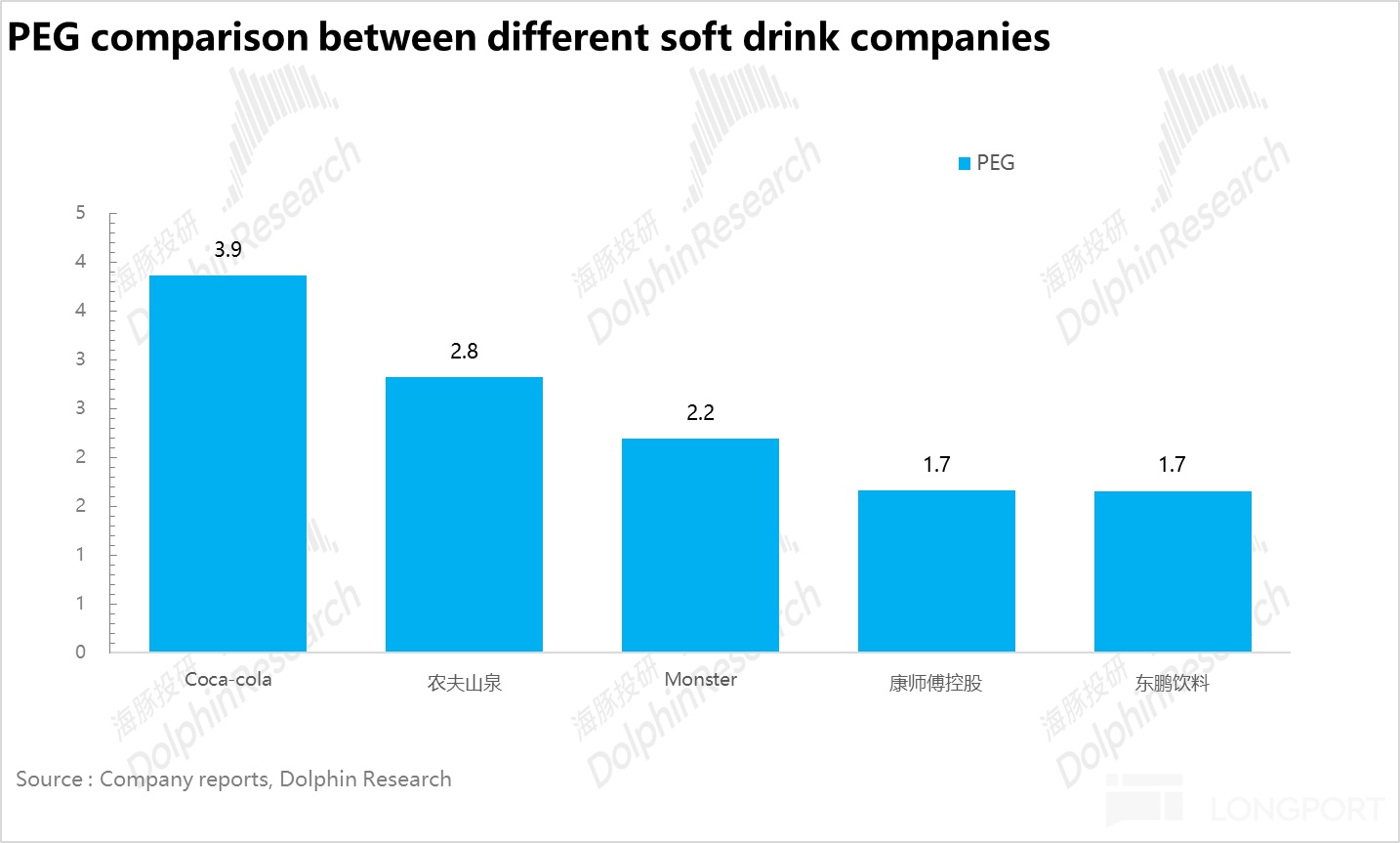

另一方面,从同行对比角度来看,剔除掉成长性对估值的影响,从 PEG 的角度可以看到 Monster 的 PEG 在 2 以上,隐含了比较强的未来成长的永续性,说明资金要求它在美国本土不掉链子的基础上,海外市场也要持续高速成长很多年。

海豚君认为过去 Monster 的估值溢价最主要来自和红牛维持的双寡头垄断竞争格局所带来的定价权,在这种情况下,头部企业可以不断地通过强化规模效应和品牌心智抬高自身的护城河。

而事实上,结合上文分析,也正是因为 Monster 在消费者心中根深蒂固非主流的品牌心智,使得 Monster 在这轮健康化浪潮中反应迟缓,品牌调性难以支撑 Monster 在短期进行健康化转型,导致新兴品牌快速增长蚕食 Monster 的市场份额,最终导致了竞争格局的恶化,因此,作为处于防守阶段的 Monster 估值也必然会受到影响。

(2)当前阶段有所高估

最后,从相对估值的角度,由于当前 Monster 已经进入业绩稳定增长期,考虑到当前 Monster 的竞争格局有所恶化,如果按照 2026 年 28xPE,对应市值为 635 亿美元,较当前也仅有不到 3% 的上涨空间。

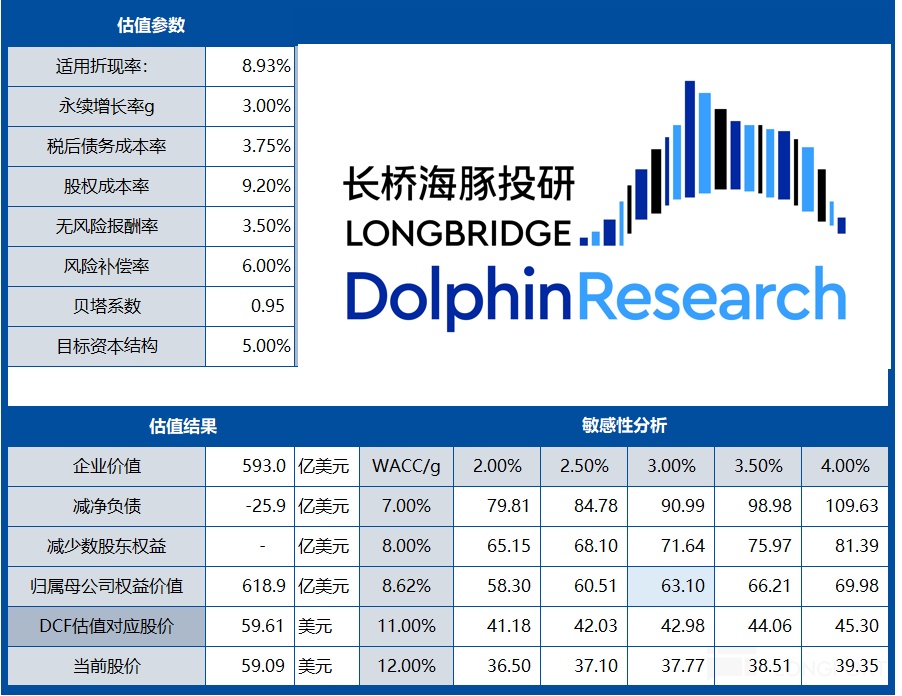

而从绝对估值的角度,WACC 我们测算给到 8.93%,最后按照 Monster 未来永续增速 3% 的情况下测算出 Monster 的合理市值为 619 亿美元,与当前的股价基本一样,只有 0.9% 的溢价空间。

因此,综合两种估值方法,海豚君认为当前的 Monster 有所高估,从绝对收益的角度来说投资价值不是很大,但作为相对刚需的能量饮料赛道,且海外仍然处于渗透率提升的阶段,因此相较于同样竞争格局恶化、大本营市场增长接近停滞的 Lululemon 来说,海豚君认为向下快速杀估值的概率也相对较低。

如果未来 Monster 通过高频推新,完成产品矩阵健康化的调整,加上营销的改变,能慢慢扭转消费者心智,或许仍然具有投资价值,但当前显然还没有转型成功。

(3)“鸡贼” 的回购

另外海豚君注意到,2024 年美国市场单季陷入负增长后,公司用了远超自己可持续能力之外的 “钞能力” 来进行回购:24 年一年经营利润不到 20 亿美金,但回购花了 36 亿,如果按照当前的股价来算,24 年的 “股东回报率” 达到了 6%,还算不错。

只是此回购不同于彼回购,这家公司的股票回购很 “鸡贼”: 回购完成之后,并不是注销了,而是变成了库存股(公司明确表示未注销,只是转入了库存库,减少了在外流通的股份),通常不注销的,从海豚君看到的操作来看,普遍要么转为员工期权激励,要么以后等待合适时机在释放出来。

这就是说这家公司的回购,不是真正意义上的回报股东,因为并没有真正意义上减少总股本,提升 EPS,更像是一个自己下场 “控盘股价”,因此这样的回购在海豚君这里没啥真正意义。

同时,25 年,回购额度也就只有 5 亿美金了,也就是说即使是公司下场来提振股价,25 年也没啥额度了,因此这个公司未来的投资机会,在当下估值偏高的情况下,还是看成长性,而不是这种投机取巧式 “回购”。

三、小结:即使不是病猫,未来压力也不小

通过上文的分析,用一句话总结 Monster 的成功密码,就是 “极致轻资产 + 亚文化原子弹 + 巨头渠道杠杆”,作为追赶者,想要在缺失先发优势的情况下完成 “逆袭”,一定要通过差异化的定位找到适合自己品牌调性的受众群体,并通过一系列精准营销把这个受众群体 “做透”,形成极强的品牌认知度,在这个基本盘上后续才有可能通过渠道杠杆完成持续破圈,这也是 Monster 在 20 余年获得数千倍投资收益的关键。

而当前 Monster 所面临的问题也很清晰,一方面是 Celsius、C4、Ghost 等新兴品牌的冲击下市场份额的流失,而另一方面,如果想从新品类突破,由于自身已经和可口可乐深度绑定,无法再选择除了能量饮料以外的其他软饮品类,因此只能试图通过 Hard drink 突围,毕竟精酿啤酒和可口可乐的渠道并不冲突。

但从目前的进度来看,由于去年刚完成了品牌重塑,并对内部的组织架构进行了重新梳理,结合公司管理层业绩会上的论述,短期仍然以产品创新和局部试水为主,大规模放量概率较低。

因此当前阶段唯一还有成长性的就是国际市场的增长,在国际市场竞争格局没有恶化的情况下,海豚君认为 Monster 的高估值尚可维系,但也需要警惕东鹏、Celsius 等玩家加速全球化后对 Monster 份额的冲击。

总的来说,Monster 还是一家稍微优质(优在刚需品的成长持续性稍微好一些),和 Lululemon 这种同处于第二增长阶段的公司相比,由于 Monster 的基本盘相对更稳固,粘性更强,属性上更偏 “必选消费品”,因此目前在成长放慢之后,还没有面临 Lululemon 的戴维斯双杀。

到此关于 Monster 的研究就此结束,海豚君之后会对比研究国内能量饮料赛道的优质资产——东鹏饮料,敬请期待!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61