大盘价值的底层支撑:龙头集群与行业比较优势

在A股市场复杂多变的生态环境中,大盘价值指数上证50,凭借对优质成份股的精准遴选与行业布局的科学配置,已成为价值投资领域的核心标的。下文将从成份股质量与行业配置优势两大维度,系统剖析其投资价值逻辑,以厘清其底层收益驱动机制。

一、成份股:龙头集群的价值护城河

上证50前十大成份股形成了覆盖多核心赛道的“龙头矩阵”,是中国经济核心资产定价权与盈利韧性的集中代表。

这些成份股广泛分布于食品饮料、金融、公用事业与资源品、医药等关键领域,且各赛道龙头均凭借独特优势构筑起坚固壁垒:食品饮料领域,以权重10.55%、总市值超1.8万亿的贵州茅台为代表,其依托品牌稀缺性、消费场景刚性及供需结构优势形成深厚护城河,业绩增长能穿越经济周期,净利率长期高位运行,堪称权益资产的“收益稳定器”。

金融板块通过“全牌照、多维度”布局深度绑定宏观周期,部分标的还凭借特色业务或牌照优势巩固竞争壁垒,支撑业绩稳定;公用事业与资源品赛道中,长江电力依托三峡等核心水电资产实现类债券般的现金流稳定,紫金矿业则借全球化矿产布局,兼具金属价格周期与产能释放带来的业绩弹性,同时坐拥资源壁垒;医药等赛道的龙头标的,也能依托研发实力或全球化布局占据行业价值链高端,抗风险能力与成长空间均十分明确。

整体而言,这些龙头股具备业绩可预测性强、行业壁垒深厚、现金流创造能力卓越的共性,为上证50指数提供了穿越市场波动的“底层支撑”,也因此成为机构投资者配置权益资产的核心标的池。

表:上证50指数前十大成份及权重

数据来源:wind,截止2025/08/21

二、行业配置:优势赛道的战略卡位与比较优势

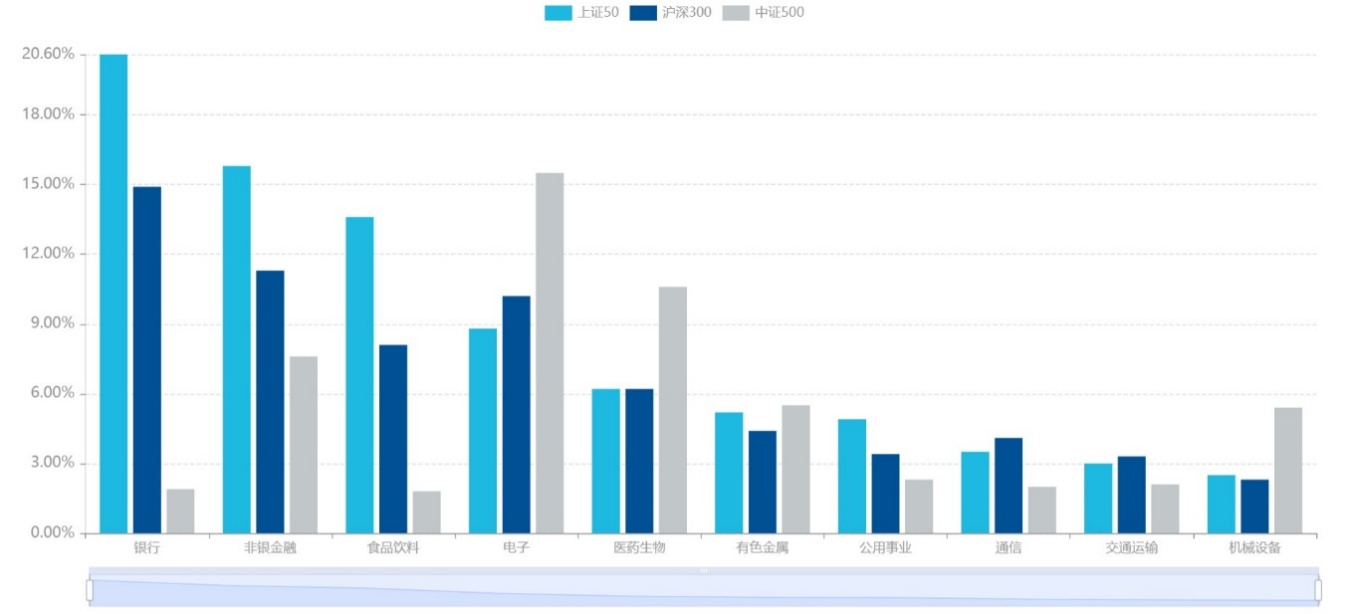

从行业配置数据看,上证50在核心赛道的布局,展现出鲜明的“经济基石+消费升级”战略卡位,且与沪深300、中证500形成显著比较优势。

表:上证50指数相对沪深300、中证500行业分布

数据来源:wind,截止2025/08/21

(一)金融板块:深度绑定经济基石,筑牢估值安全垫

从行业权重分布看,上证50在金融板块的配置优势显著:银行与非银金融板块合计权重达36.4%(其中银行板块20.6%、非银金融板块15.8%),这一比例大幅高于沪深300的26.2%(银行14.9%+非银金融11.3%)及中证500的9.5%(银行1.9%+非银金融7.6%),凸显其对金融核心资产的深度覆盖。

银行板块作为我国间接融资体系的核心支柱,上证50纳入的工商银行、招商银行、兴业银行等头部机构,在资产质量管控精度与息差精细化管理能力上均处于行业领先水平。在宏观经济修复周期下,信贷投放规模的有序扩张与资产质量的边际改善形成“业绩双击”效应;叠加当前板块4-6%的股息率所具备的“类债券”收益特征,为上证50指数构筑了坚实的估值安全垫。

非银金融领域同样展现出强劲的配置价值:中国平安凭借“保险+银行+资管”的协同生态,实现与居民财富管理周期的深度绑定;中信证券则依托资本市场改革(如全面注册制落地推进)的政策红利,持续提升权益融资服务的市场份额。二者作为非银金融板块的“进攻引擎”,长期成长逻辑明确,共同推动金融板块形成“防御托底与进攻增益”的双重价值属性,进一步强化了上证50的配置吸引力。

(二)消费板块:聚焦高端消费龙头,释放估值修复动能

从行业配置数据看,食品饮料板块在上证50中权重达13.6%,显著高于沪深300的8.1%、中证500的1.8%,其布局聚焦以贵州茅台为代表的高端消费龙头,精准卡位消费领域价值高地。

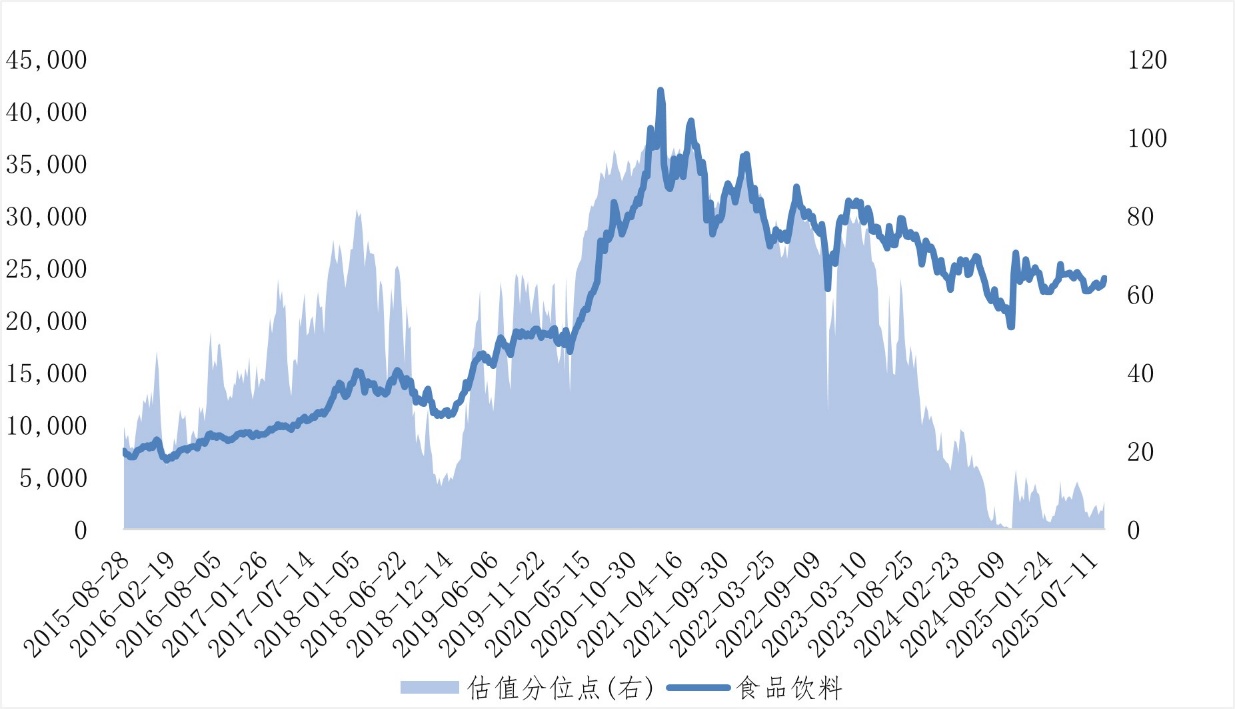

结合食品饮料(中信)指数市盈率TTM数据,当前值为21.76,处于7.25%分位点,远低于中位数31.65。这表明,食品饮料板块估值已处于历史相对低位区间。在消费复苏趋势持续强化背景下,社零数据逐月回暖,高端宴请、商务消费等场景加速修复,叠加行业集中度提升逻辑——龙头企业凭借品牌力、渠道优势,业绩端具备稳健增长支撑。

低估值与业绩增长预期形成共振,食品饮料板块不仅是上证50穿越市场周期的“稳定器”,更具备“业绩稳健增长+估值合理修复”的双击逻辑,有望为指数贡献持续现金流与估值弹性,释放可观的估值修复动能。

表:食品饮料行业估值分位数

数据来源:wind,截止2025/08/21

易方达上证50ETF,场内简称“上证50ETF易方达”,产品代码510100,基金总规模45亿元。管理费率0.15%,托管费率0.05%,跟踪上证50指数,2019年9月6日成立,同年10月9日上市,联接基金代码为007379、007380。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61