Oracle吃下TikTok?如何用Delta中性期权策略最大化收益?

写在前面:如果你对期权有一定了解,并实操做过买方(例如单腿Call)和卖方(Sell PUT),欢迎一起来了解更多基于Delta的策略!

最近的 $甲骨文(ORCL)$ 可以说是“AI下游服务”的最大惊喜。首先是财报引爆,公司公布的RPO规模直接冲上455亿,同比增长359%,这个数据一度让市场怀疑是新闻稿笔误。要知道,RPO本质是“未来收入的储备池”,反映的就是客户需求强度和确定性。这背后是企业客户在 AI 云、数据库、AI 服务器相关服务上的爆发式采购。然后财报当日市场反馈给了单日飙升超35%,俨然复刻了 $英伟达(NVDA)$ 在2023年ChatGPT爆发后的AI行情,只不过这次是AI产业链需求向下游扩散。

昨日坊间盛传ORCL可能会入股TikTok(鹰兔谈判),Oracle又说不定成了Bytedance的“绣球郎”。TikTok自身就是GPU大买家,Oracle的OCI(云业务)又是拼命想卡位的赛道,两边拉个红线,不失为资本市场的浪漫。

从财报后的最高的340回撤到300左右,已经洗掉了一批获利盘。而现在300左右的位置碰上该事件,可能会迎来另一种行情(震荡上行)。

我给大家列了四个多头的期权思路

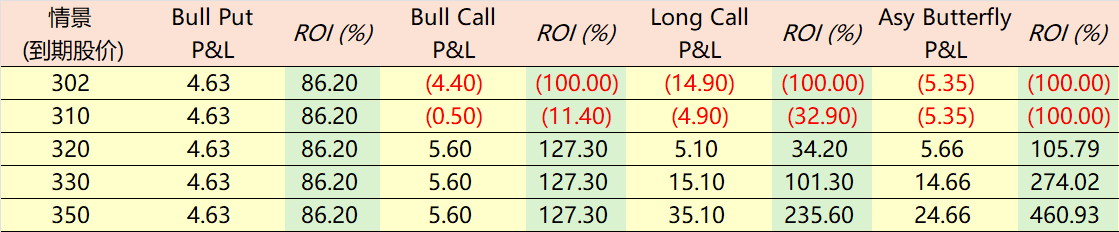

前三个比较常规,牛市价差、裸多头。以10/17到期,股价以302计。

A: Bull Put Spread (低风险,信用策略):卖300P (16.37) 买290P (11.74),净credit 4.63刀。Max盈利4.63,Max亏损5.37,盈亏平衡295.37。

B: Bull Call Spread (中风险,debit):买300C (19.30) 卖310C (14.90),净debit 4.40。Max盈利5.60,损4.40,盈亏平衡304.40。

C: 单腿Long 310 Call (高风险,纯debit):买310C (14.90),debit 14.90。无限上行,盈亏平衡324.90。激进直球,350刀时ROI 236%,但时间衰减狠。

然而我却要重点推荐一个看起来更复杂的策略——Asymmetric Call Butterfly

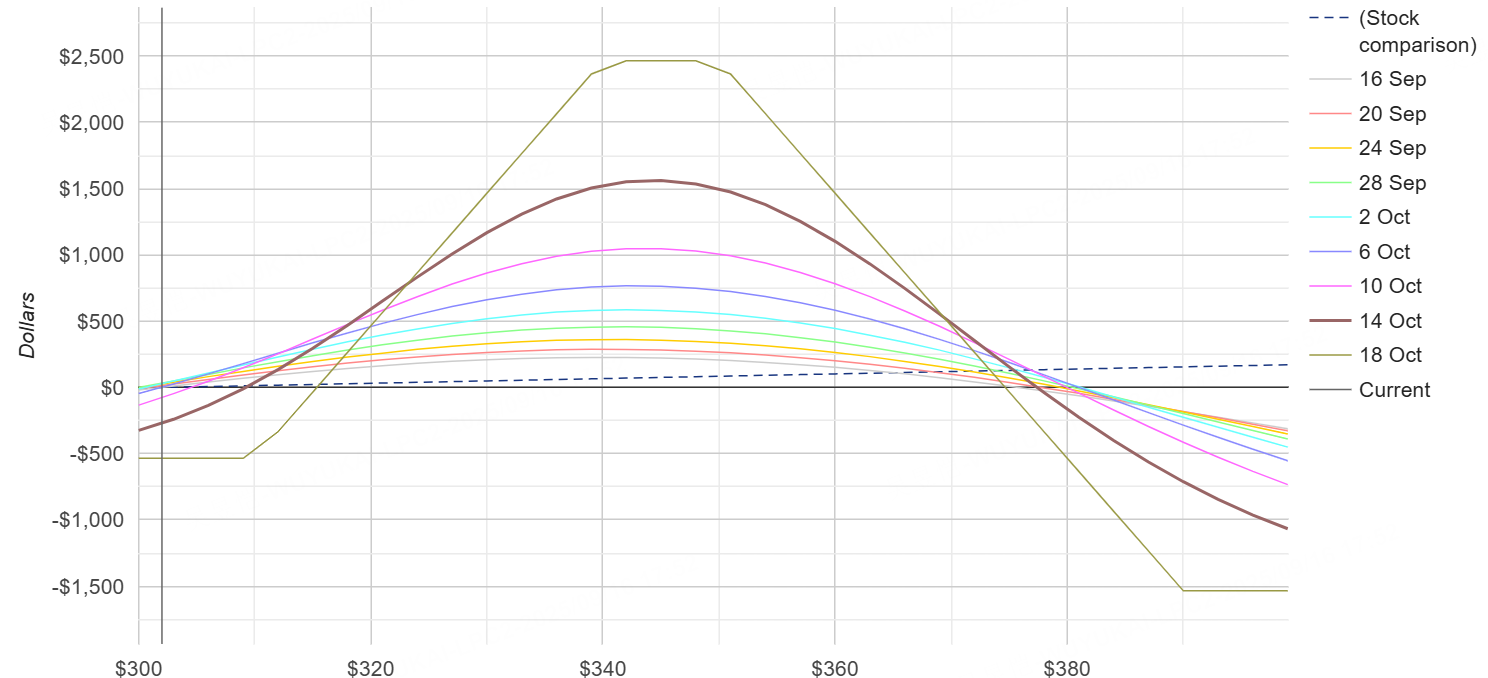

买310C (14.90) + 买390C (1.75),卖340C (6.45) + 卖350C (4.85)。净debit 5.35刀,Max盈利31.30(峰值在340-350区间),Max亏损1535刀。盈亏平衡下315/上374。

Delta=0.099(温和看涨,每刀股票涨,组合+0.099价值;低Delta防波动,vega正受益IV升)。

这个策略好在哪里?

风险收益比高

成本只有$535,亏损封顶;一旦股价在340–350区间到期,ROI能拉到528%,远超其他三个策略

Delta中性,短期方向压力小

初始Delta≈−0.09,几乎不吃方向波动,更多是赚“到期收敛”带来的结构性利润。换句话说,不需要你赌ORCL继续无脑暴涨,只要一个月后它能稳定在345–350区间,策略就能兑现最大收益。

匹配市场预期逻辑

财报后的35%爆拉,叠加TikTok入股的rumor,目前ORCL的市场情绪确实极热,并且财报出来一周,短期内IV crash结束后仍有走高趋势

如果这种“盘整 + 稍微抬升”的走势出现,那么345–350 区间极可能成为到期时的密集交易带,正好契合Butterfly的盈利区间。

缺点是什么?

有区间限制。适合精确看涨至传闻驱动高点(345-350),而非广谱上行。当然解决方法也可以是到达345-350的位置进行平仓。

对IV更敏感。整体的净Vega为0.28,高正向暴露。相比单腿Long Call的0.33略低,但远超价差策略的低/负Vega,适合低IV环境赌事件催化。如果IV上升,可放大峰值利润,但也放大上侧风险(超过390)。

以下是收益的情景分析:

不管rumor最后是不是空穴来风,市场很有可能对ORCL保持溢价。我的判断是未来1个月在没有更多宏观叙事的背景下,ORCL股价走势大概率偏强震荡向上突破

当然,如果你更稳健的话,可以选择Bull Call/Put等策略,而更大胆的话,直接上单腿Call。

选策略就像挑诗句,有人爱“宝马雕车”,有人偏“雪苇寒塘”。关键还是你想在Oracle身上收的是稳稳一捧香,还是一夜流星雨。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61