涨势遇冷资金却逆势布局,券商ETF680亿元资金“豪赌”的背后!

一般而言,市场的走向往往和资金的流行息息相关。当大资金流入后板块整体会跟着有一波行情。比如电池板块,9月以来电池板块持续获得资金流入,固态电池产业进展和储能需求受到关注,电池类ETF涨幅惊人。

数据显示,锂电池ETF(561160)和电池ETF嘉实(562880)本月涨幅均超24%,霸占ETF涨幅榜前四位。其中富国基金的锂电池ETF(561160)以24.19%的月涨幅位居榜首,年内涨幅已达53.97%。

与电池板块的火热形成鲜明对比的是,券商板块持续回调。自8月25日以来的19个交易日内,证券相关ETF跌幅均在8%左右。

然而,市场却呈现“越跌越买”的奇特现象。在此期间,400亿元资金涌入证券主题ETF。其中,国泰基金的证券ETF(512880)吸金157.55亿元,华宝基金的券商ETF(512000)获得78.44亿元净流入。

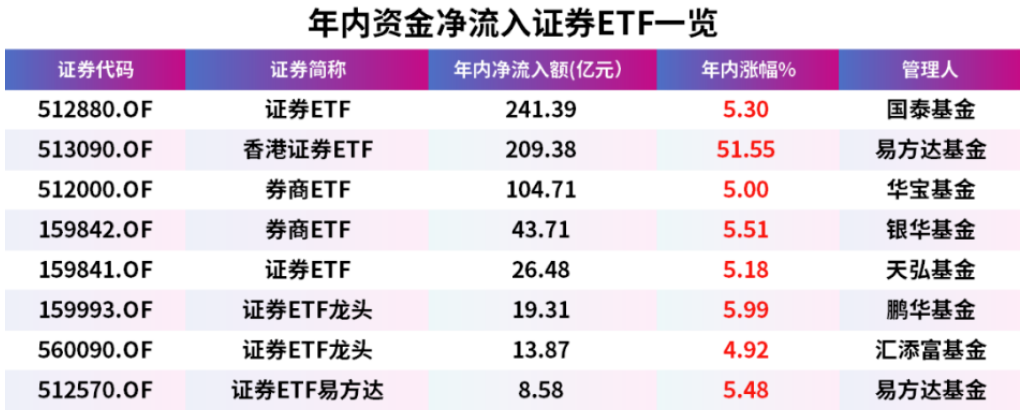

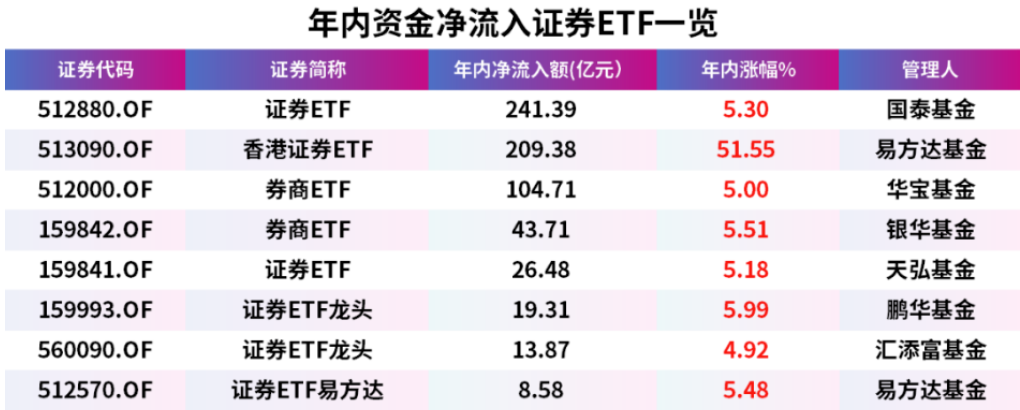

把时间拉长到全年来看,这一趋势更加明显。年内已有680亿元资金“豪赌”证券ETF,其中国泰证券ETF和易方达香港证券ETF分别吸金241.39亿元和209.38亿元。

数据来源:Wind 截至2025.09.18

券商为何屡获资金重仓?

首先就是目前几乎已经确定的“慢牛”行情。以往的牛市,证券,绝对是先行者,绝对是领涨的标志性板块。因为牛市,成交量激增,券商业务必然是最先收益的。所以,这也是“牛市炒券商”的核心逻辑。

而另一方面,3季度交易活跃度和两融规模提升明显,叠加低基数,券商3季报业绩同比增速有望进一步扩大;向后展望,投行、衍生品和公募业务等业务有望接续改善,头部券商海外业务崛起和内生增长导向有望驱动本轮头部券商ROE扩张,板块估值仍在低位,机构欠配明显,因此券商板块战略性配置机会有望继续提升,投资者可以关注3季报和政策事件催化。

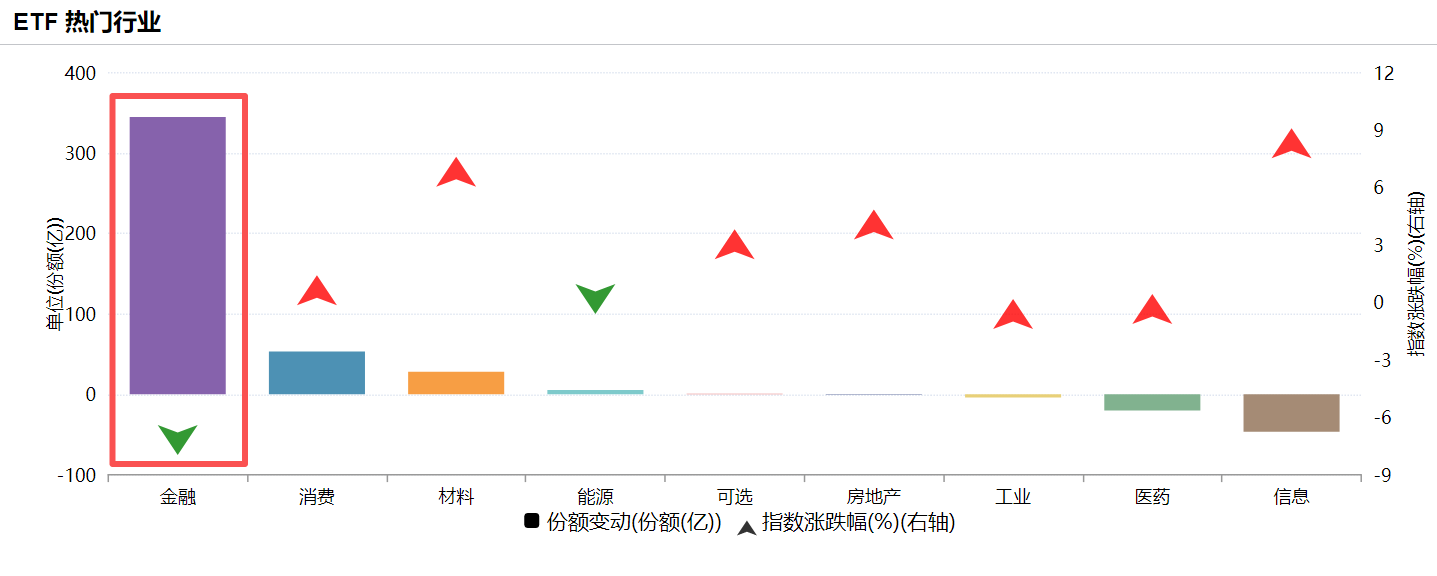

数据来源:Wind 截至2025.09.19

最后一点就是居民的存款已经悄然“搬家”,随着8月金融数据的公布,居民存款结构的显著变化引发了市场的广泛关注。数据显示,8月居民存款同比少增6000亿元,已是连续两个月低于季节性增幅,为2025年首次,而非银存款同比多增5500亿元,创同期新高。

而在如今低利率的环境下,股市也成为了这些存款的好去处,8月开户数飙升165%,“存款搬家”趋势或延续?猛增!新股民跑步进场,A股8月新开户265万户,同比增长165%,今年前八月新开户数达1721万户。这也从另一方面为券商的业绩做了强大背书。

券商各方面都是很健康的,但是为啥不涨呢?归根结底不是说券商不行,而更多的或许是节奏上的把控。你仔细想一想,如果说这个时候,券商全线上攻,大盘了几天就能干到4000年点以上。那这和去年“9.24”行情不就一样了吗?

来得快去得也快这绝对不是高层想要的,更健康的市场形态是慢牛,健康牛。 而不是像去年924的疯牛,所以说现在,对于券商的压制可以说只是暂时的,后续随着利好与资金的不断释放,券商板块在牛市中的表现或许还远远没有谢幕。

券商ETF选龙头还是选广度?

在选择产品的时候我们究竟是选取大而全的证券行业指数?还是布局龙头的龙头指数呢?

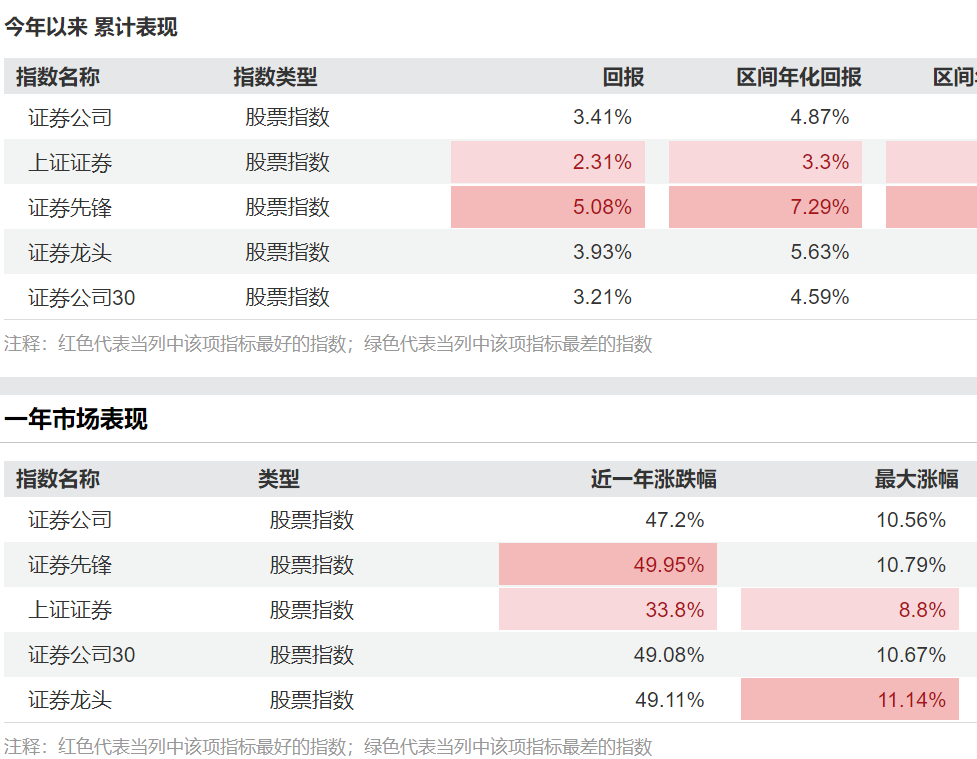

具体来看,上证证券行业指数、中证全指证券公司指数都是大而全,主打一个不挑食,一个选取的是沪市券商,一个选取的是全市场的券商。但无论是从标的指数的广度还是近期收益的高低出发。中证全指证券公司指数的优势都是更大的,其近一年47.2%的收益也远超前者。

国证证券龙头指数、中证证券公司30指数、中证证券公司先锋策略指数主打的都是龙头属性。而从收益上我们也能发现,带龙头属性的券商指数整体的收益是要比泛类指数高一截的。因此券商行业还是存在一定的“马太效应”的。

ETF方面,由于中证全指证券公司指数成立最早,又主打一个大而全。因此场内产品数量和规模也是最多的。其中国泰中证全指证券公司ETF(512880)、华宝中证全指证券ETF(512000)这两只“巨无霸”,规模都超过了200亿,规模和流动性优势较大。天弘中证全指证券公司ETF (159841)这支国模增长的也较为迅速,离百亿俱乐部仅一步之遥。

而若是追求收益想要选择券商龙头类指数,其整体规模都不大,鹏华国证证券龙头ETF(159993)算是兼顾了收益和规模的产品。

就资本市场而言,近1个月大金融板块有所调整,券商板块也呈现出一定的负超额,这与前述证券行业基本面持续向好的态势形成背离,调整带来的是更好的逢低布局机会。叠加市场交易活跃度提升、投资生态优化,以及监管对流动性支持的明确态度,均为券商板块提供了有利环境。在当前资本市场改革持续深化、长期资金入市加速的背景下,券商行业基本面改善趋势明确。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61