AI的下一个战场:博通借TPU定制ASIC芯片,挑战英伟达GPU霸主地位

投资要点

TradingKey - 博通(纳斯达克:AVGO)近期与OpenAI达成一项里程碑式合作,拿下价值100亿美元的定制AI加速器供应协议,在蓬勃发展的AI半导体市场中巩固了领先地位。加上长期以来与谷歌在TPU领域的合作,博通已具备在AI定制芯片市场抢占大幅增长份额的实力。2025财年第三季度,博通营收达159.5亿美元,其中AI相关销售额同比增长63%。目前公司资产负债表稳健,盈利能力强劲,自由现金流表现亮眼。

在谷歌TPU芯片出货量增加及 AI 产品需求上升的推动下,博通营收预计将实现快速增长。基于2026财年9美元的预期每股收益,以及40至45倍的远期市盈率,该股目标价预计在360美元至400美元之间。这一估值充分反映了博通强大的技术实力、丰富的产品组合,以及在首席执行官陈福阳领导下的稳定发展态势。

来源:TradingKey

公司简介与业务概况

博通公司是总部位于美国加利福尼亚州的全球半导体巨头,以涵盖半导体产品与基础设施软件的广泛业务组合而闻名。公司成立于1961年,通过战略性收购与技术创新不断发展,现已深入数据中心基础设施、网络通信、宽带技术、无线通信及存储等多个关键领域。

来源:博通

半导体解决方案部门是博通的核心业务板块,主要服务于超大规模数据中心、云基础设施、5G网络部署等高速增长市场。博通的竞争优势体现在三大方面:丰富的产品系列、与谷歌等超大规模客户的深厚合作关系,以及高度整合的供应链体系,包括与台积电等主流晶圆代工厂的紧密合作。

凭借产品与客户层面的深度整合,博通成功抓住了AI驱动的市场需求浪潮,尤其在加速计算与高速网络领域表现突出,现已成为AI半导体生态系统中不可或缺的供应商。

博通与谷歌的合作

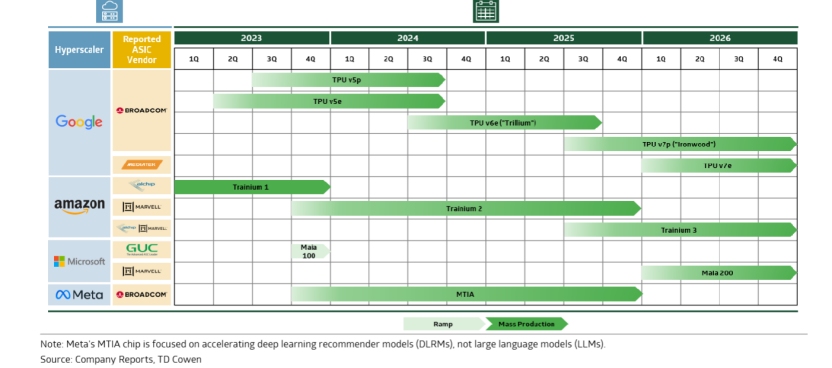

与谷歌围绕TPU研发与生产的长期合作,是博通增长的重要支柱。谷歌TPU是专为AI工作负载优化的定制ASIC芯片,目前已发展至多代产品,采用先进的3纳米制程技术。

从财务角度看,这一合作对博通至关重要:2025年,来自谷歌TPU项目的AI营收预计将突破100亿美元,约占博通总营收的15%。营收激增的背后,是全球谷歌数据中心对AI加速的迫切需求,这些数据中心需处理海量神经网络与大型语言模型。相比现成的GPU解决方案,TPU不仅能高效支持AI推理与训练、提升谷歌的AI能力,还能在集成性与成本效益上带来优势。

不过,尽管作用关键,博通ASIC芯片在原始吞吐量与计算效率上,仍普遍落后于英伟达H200等顶尖AI GPU。

近期合作出现新动向:谷歌为分散TPU供应链风险、降低成本,已与中国台湾联发科合作开发新一代TPU,联发科主要负责I/O模块与外围功能的生产。这一策略下,联发科专注于高产量、低复杂度组件的制造,而博通凭借在高科技复杂ASIC核心设计与生产上的专业能力,仍是谷歌TPU生态系统的核心参与者。这种互补合作模式既兼顾了规模化生产需求,又保留了技术专业性,确保博通在TPU领域的关键地位。下图展示了谷歌 TPU 发展历程的关键里程碑。

来源:TD Cowen

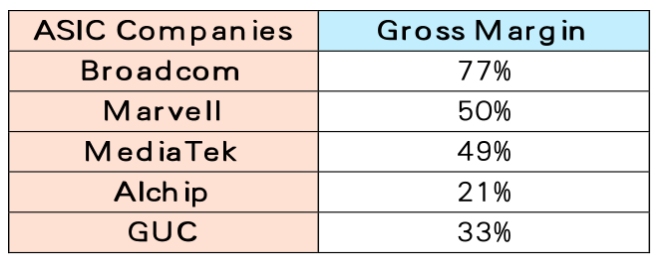

然而,市场格局变化也带来了挑战,超大规模运营商为最大化自身投资回报,正不断施压ASIC 供应商降低利润率。这一趋势的核心驱动力是,ASIC需弥补与通用GPU在性能上的差距,从而导致价格面临巨大下行压力。尽管面临这些阻力,凭借先进技术、规模化优势与深厚的客户关系,博通在利润率谈判上的议价能力仍强于多数ASIC供应商。这一优势将帮助博通应对利润率压力,继续维持在AI定制芯片市场的领先地位。

来源:博通、迈威尔、联发科、世芯电子、创意电子财务报表

ASIC与GPU的对比

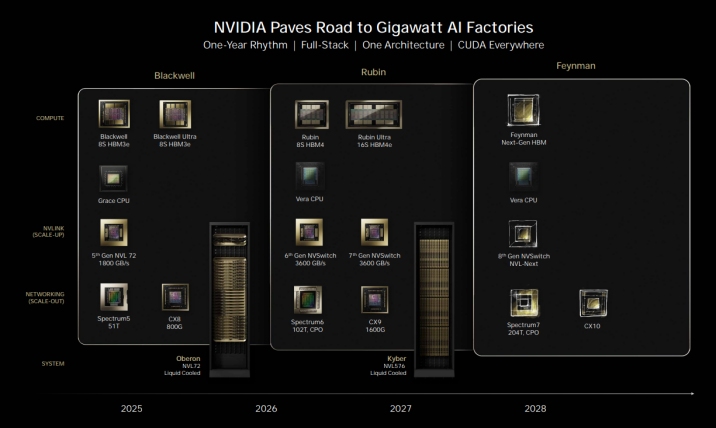

在AI加速领域,ASIC与GPU的界限正日益模糊。现代数据中心GPU已远超最初的通用图形处理定位,演变为高度专业化、类似ASIC的芯片,专为高要求AI工作负载设计。英伟达 Rubin CPX GPU 就是典型案例,这款产品专为处理大上下文AI 推理,如百万token级软件编码、生成式视频应用打造。通过针对AI任务优化的低精度浮点格式,Rubin的计算能力可达30 petaflops(千万亿次 / 秒),能高效处理复杂的AI推理与训练工作负载。

这一技术创新拓宽了竞争格局:英伟达已不仅是GPU供应商,更成为实力强劲的ASIC设计企业。Rubin架构表明,GPU可具备高度的应用针对性,进一步打破了ASIC与GPU之间的传统二元划分。对博通等企业而言,这种技术融合意味着竞争维度的扩展,不仅要与其他定制ASIC厂商竞争,还需面对英伟达这类集成ASIC式专用硬件,如针对深度学习核心运算,矩阵乘法优化的张量核心的尖端GPU平台。

来源:英伟达

通常情况下,这类GPU的投资回报率更高,原因包括性能更强、软件支持成熟、应用场景广泛。而博通等厂商的定制ASIC芯片,在大规模应用时也能实现约20%的回报率,具备盈利空间。但要让定制芯片具备实用价值,其性能至少需达到顶级GPU的一半;若性能差距过大,在大型项目中便难以具备使用合理性。

这种竞争态势对ASIC供应商构成了不小压力:既要快速创新、实现高性价比设计,又要应对超大规模客户在成本、性能与灵活性之间寻求最佳平衡时不断施加的利润率压力。

财务表现

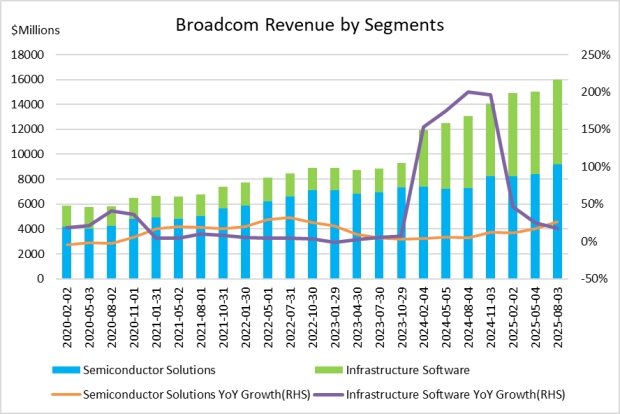

2025财年第三季度财报显示,博通在AI半导体需求推动下实现强劲增长。公司总营收达159.5亿美元,同比增长22%。其中,包含ASIC与AI芯片的半导体解决方案部门营收增长26%,达92亿美元(占总营收的58%);AI专项营收激增63%,至52亿美元,实现连续十个季度的稳定增长。基础设施软件部门营收贡献68亿美元,同比增长17%。

注:2024年基础设施软件营收的大幅增长,主要源于对VMware的收购。

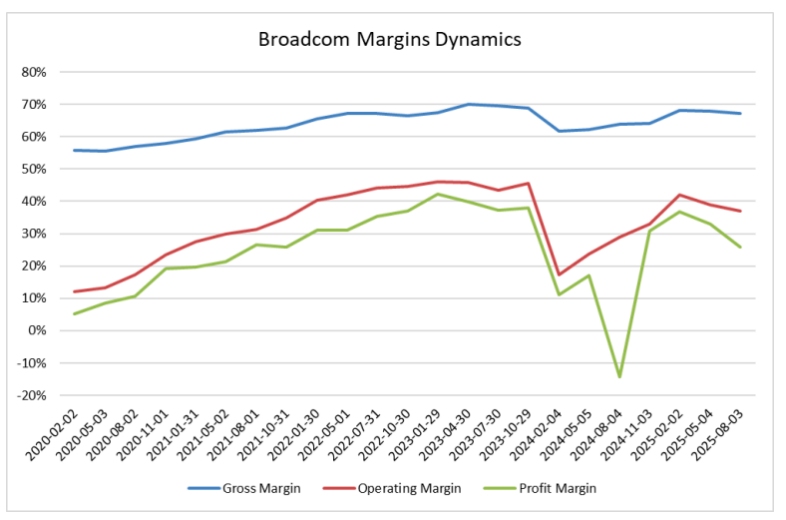

来源:博通、TradingKey

2025财年第三季度,博通利润率出现小幅下滑,原因包括两方面:一是产品结构向低利润率的AI加速器(XPU)与无线产品倾斜,且出货量增加;二是非AI半导体部门表现持续疲软。尽管AI与软件部门营收增长强劲,但产品结构变化仍对利润造成了短期压力。博通预计,随着产品结构趋于稳定,第四季度利润率将部分回升。

来源:博通、TradingKey

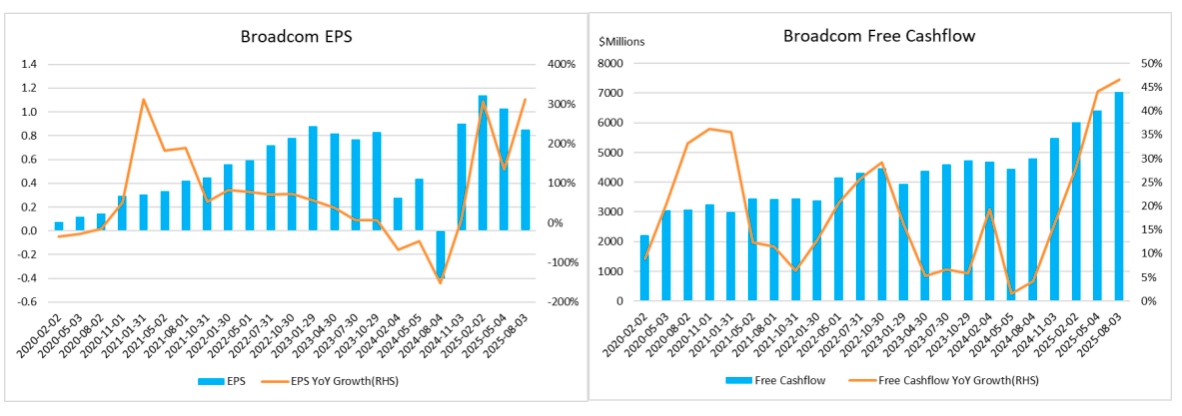

按照美国通用会计准则计算,博通第三季度每股收益为0.85美元,较去年亏损状态实现显著回升。同期公司产生70亿美元自由现金流,占营收比重达44%,为通过股息与股票回购实现资本回报提供了有力支撑。

来源:博通、TradingKey

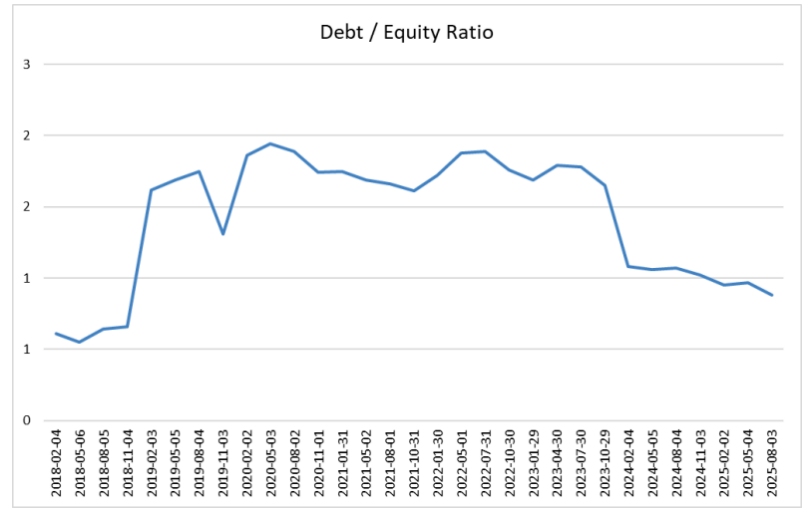

资产负债表方面,博通杠杆水平适中:总债务约为640亿美元,债务权益比接近0.9;利息覆盖倍数达7.5倍,显示公司盈利足以覆盖债务利息支出,财务安全性较高。

来源:博通、TradingKey

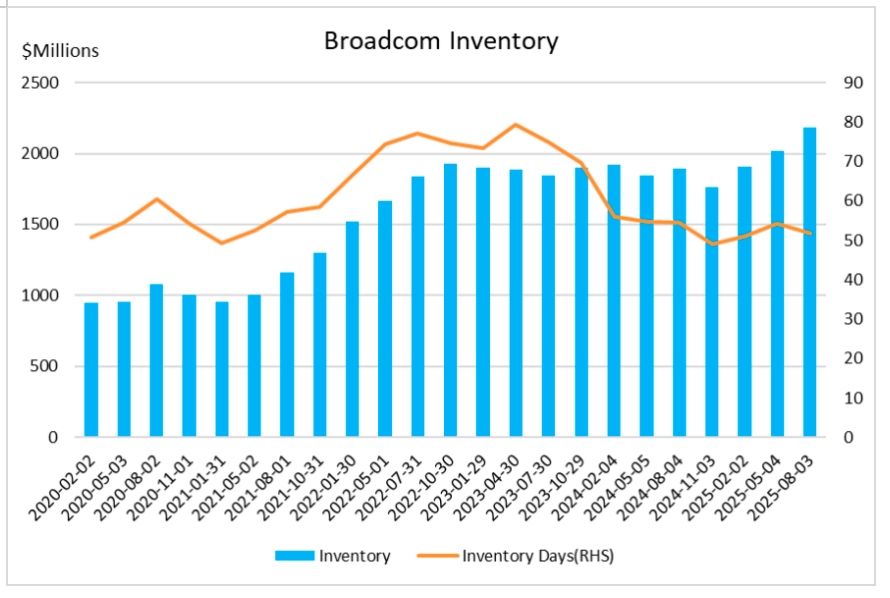

博通库存水平略有上升,截至2025财年第三季度,库存约为21.8亿美元,较第二季度环比增长8%,这一变化主要是为应对下一季度预期的营收增长而进行的备货。尽管库存增加,但库存周转天数小幅改善至52天,表明公司在需求增长背景下仍实现了对库存的有效管控。

来源:博通、TradingKey

展望未来,博通预计2025财年第四季度AI半导体营收将进一步增长至62亿美元,在云基础设施扩张的背景下,持续巩固AI业务作为核心增长引擎的地位。尽管非AI部门面临一定压力,但凭借多元化的产品组合与稳健的财务实力,博通仍具备维持增长势头的基础。

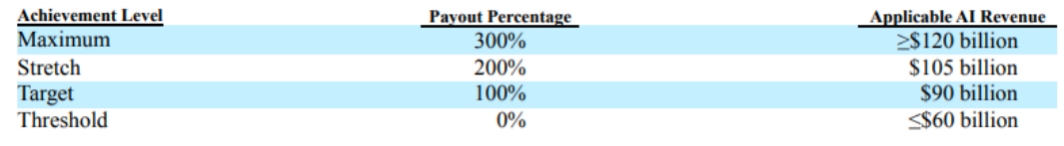

博通首席执行官陈福阳计划领导公司至2030年,其薪酬体系与公司AI营收增长直接挂钩。他获得的绩效股票单位(PSU)将在两个条件满足时生效:一是博通在2028至2030财年达到特定AI营收目标,二是他在该期间内持续任职。这种薪酬结构将陈福阳的个人回报与AI业务的激进增长目标绑定,也体现了董事会对AI相关销售是博通未来成功核心的判断。

来源:博通

战略展望与估值

博通在ASIC芯片市场的增长机遇中占据有利位置。根据Grand View Research预测,到 2030 年,全球ASIC芯片市场规模将达到约500亿美元,约占整体加速器市场的15%。

依托长期合同优势与先进技术,博通有望在这一增长中占据可观份额。其全面的知识产权储备、强大的制造能力与广泛的客户基础,构成了对抗联发科等竞争对手的坚实壁垒。

在谷歌TPU出货量持续增加及AI基础设施需求上升的推动下,预计未来几年博通营收将实现高个位数的复合年增长率(CAGR)。考虑到利润率将保持稳定、AI业务占比持续提升,以2026财年市场普遍预期的9美元每股收益为基础,结合40至45倍的远期市盈率,博通目标价区间为360至400美元。这一估值既反映了对博通持续增长、强劲自由现金流、技术领先地位的看好,也考虑了AI半导体解决方案领域的结构性扩张机遇。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61

.jpg)