买了公募REITs,多久可以卖出?有交易限制吗?

最近有小伙伴跑来问我:“听说投资公募REITs有限售期,这是真的吗?我自己买了,之后多久才能卖出?”今天我们就聊聊这个问题。

先说结论:对于个人投资者,无论是通过首发认购还是二级市场交易的方式投资公募REITs,都是没有限售期的。但是,法规针对参与战略配售的投资者设置了限售期,一些REITs基金管理人还可能会针对网下投资者设置单独的交易限制条款。

公募REITs对哪些投资者有交易限制?一般是多久?

我们知道,公募REITs在“IPO”时有三种发售方式:战略配售、网下发售和公众发售,参与战略配售的投资者主要是原始权益人或其关联方及其他专业机构投资者(如券商自营、保险公司等),个人投资者无法参与战略配售。

法规要求,参与战略配售取得的基金份额在规定的限售期限内不得进行转让、交易。换句话说,这里的“限售期”,一般只针对参与战略配售的投资者,而且不同投资者的限售期限长短也有不同。比如,

对于基础设施项目原始权益人或其同一控制下的关联方,参与战略配售的份额比例合计不得低于20%,其中基金份额发售总量的20%持有期自上市之日起不少于60个月,超过20%部分持有期自上市之日起不少于36个月;

而其他专业机构投资者持有基础设施基金份额期限自上市之日起不少于12 个月。

同时,出于稳定市场价格的考虑,基金管理人还可能会针对网下投资者设置单独的交易限制条款。比如,某公募REITs的发售公告提到:“网下投资者及其管理的配售对象自本基金上市之日起前三个交易日(含上市首日)内可交易的份额不超过其获配份额的20%”,如图1所示。

图1:针对网下投资者设置的交易限制条款

仅作示例,以具体基金的规定为准

表:公募REITs的交易限制

来源:证监会,《公开募集基础设施证券投资基金指引(试行)》;交易所,《关于优化公开募集基础设施证券投资基金发行交易机制有关工作安排的通知》。

对部分公募REITs投资者有交易限制的主要原因是什么?

一方面,是为了强化原始权益人与其他投资者的利益一致性。战略投资者中的原始权益人及其关联方,对基础设施项目有着深入的了解和紧密的利益关联。设置限售期,能将他们的利益与项目的长期运营牢牢绑定,与其他投资者“在同一条船上”,提高市场投资信心。

另一方面,是为了维护市场稳定,保护各类持有人利益。从市场运行的角度来看,战略投资者和网下投资者在公募REITs首发时,往往会获配较大比例的份额(通常在90%左右)。如果这些“大股东”们在REITs上市后立刻退出,在二级市场短期集中抛售份额,可能会引发市场价格的剧烈波动,设置限售期或交易限制会有利于维护市场稳定。

份额“解禁”之后,可能会有什么影响?

限售份额解禁,一般会显著提高可流通份额比例,提高二级市场的流动性。

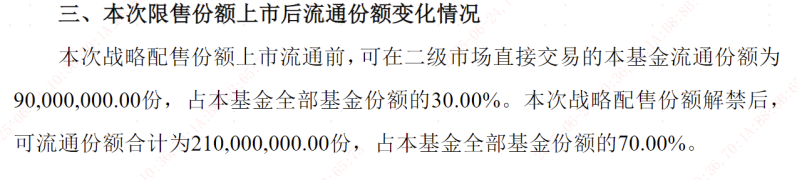

以某公募REITs为例(如图2所示),在上市一年之后,部分专业机构投资者参与战略配售持有的基金份额会迎来解禁,该公募REITs提前发布基金份额解除限售提示性公告,明确解禁日期、解禁份额数量等关键信息,可流通份额比例从30%大幅提高到70%,流动性有望显著提升。

图2:基金份额解除限售提示性公告

仅作示例,以具体基金的规定为准

当解禁份额数量较多,且主要持有人的卖出行为较为趋同时,可能给市场价格带来一定压力,投资者也需警惕留意,但没必要将“份额解禁”和“利空”完全画等号。

对于公募REITs的中长期投资者而言,更应该回归到底层资产项目质量,基于科学的价值判断合理评估REITs项目价值,避免因短期价格波动引发恐慌情绪和非理性行为,最终导致投资损失。

声明:本资料仅用于投资者教育,不构成任何投资建议。我们力求本资料信息准确可靠,但对这些信息的准确性、完整性或及时性不作保证,亦不对因使用该等信息而引发的损失承担任何责任,投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。基金有风险,投资须谨慎。

来源:易方达投资者教育基地

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61