放量洗盘?节前如能调整,哪些机会需重点抓住?

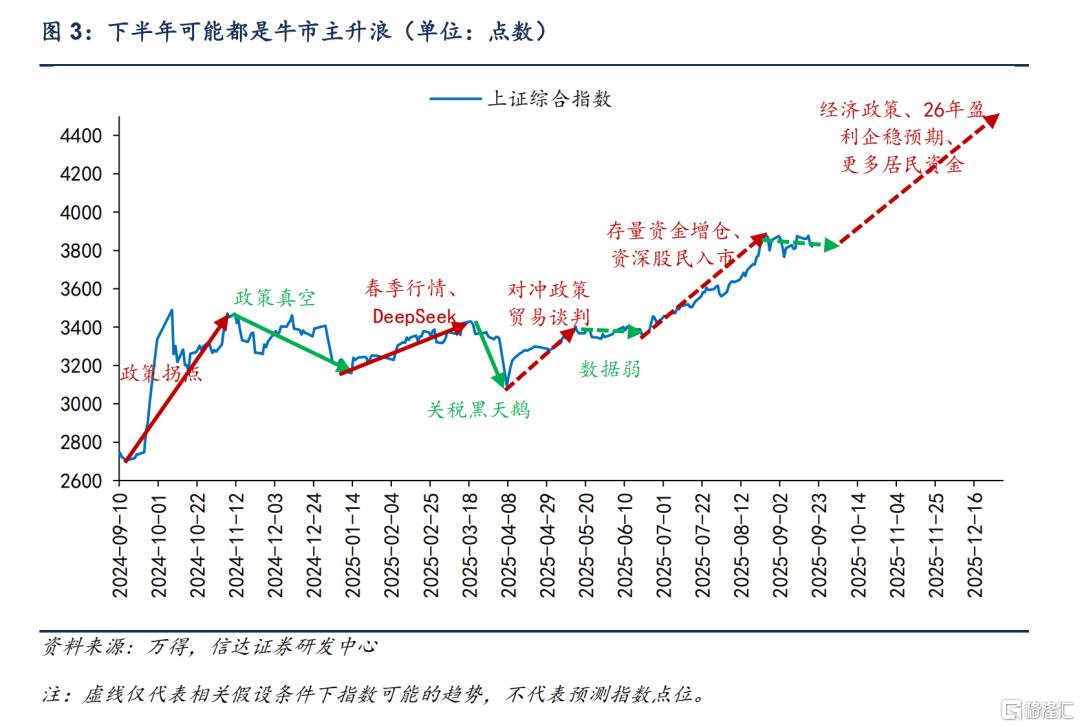

还有5个交易日就到国庆中秋双节了,也到我们给粉丝节前发福利的好日子了。昨天盘后一周年庆的发布会没有大家期望的刺激政策,但是领导提到了3个“KPI”指标:提升“含科量”、降低波动率、实现高质量发展,对应的科技牛、慢牛、高质量牛。于是今天市场放量洗盘(总成交2.5万亿,双创和深成指数波动幅度都超3%),看来又要吓怕很多小散户了,这里先给大家一颗定心丸:节前回调是机会,节后上涨概率更高。

下面我们就相关原因分析和后面重点机会展开给大家分享一下。

一、节前调整的概率、规律与不同情景的策略推演

1、国庆节前调整的原因、概率和这次为何不同?

节前避险情绪:长假期间不确定性增加,部分资金选择落袋为安,导致市场流动性下降。

融资盘兑现压力:截至9月22日,两融余额达2.417万亿元,融资客可能提前平仓减少融资占用成本和规避假期不确定风险。

风格漂移基金回归:部分基金为应对季度末考核,从高波动的科技板块转向低估值蓝筹,加剧市场分化。

统计概率:

从历史数据看,2007-2024年万得全A指数显示:

节前10个交易日累计收益为正的概率仅39%,节前5个交易日为50%;

节后5个交易日上涨概率高达78%,节后10个交易日为67%。

综合沪深300和创业板指数,节前下跌概率略大,节后上涨概率显著更高。

这次有何不同?

FOMO效应未完全发酵:目前市场的主要推力还是以机构和两融为代表的聪明资金,当前科技主线(AI、半导体等)的赚钱效应尚未扩散至全市场,居民存款搬家仍处于前期,同时GJD成功控盘慢牛行情。

政策支持明确:提升“含科量”的KPI指标为科技成长股提供长期逻辑,不同于以往单纯的流动性驱动行情。

产业趋势强化:AI算力需求爆发、国产替代加速,科技板块基本面持续改善。

2、节前可能调整的板块和错杀方向

可能调整的板块:

高位获利盘集中的赛道:如部分短期涨幅过高的AI算力链、机器人概念股,存在兑现压力。

风格漂移基金重仓的消费、金融:资金回流低波动板块可能导致这些领域承压。

可能错杀方向:

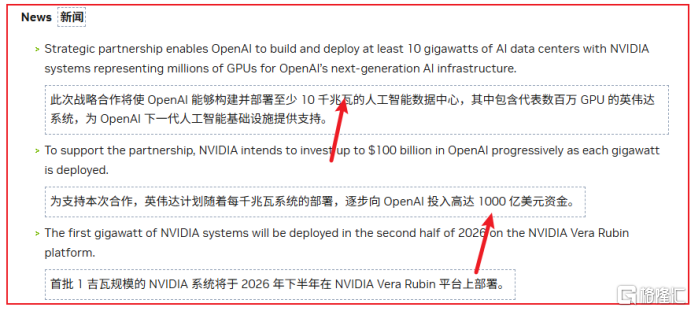

AI算力基建:海外AI基建浪潮并未减弱,虽然国内达链估值已较高,但相关产业链空间仍存在很大催化可能,同时达链也会是国产算力链。

国产半导体:gkj进展和晶圆产能良率可能超市场预期,阿里领先的大厂AI资本开支还未完全释放,10月更多算力招标会公布,芯片独角兽催化不断,包括国产摩尔线程科创板IPO过会在即,募资80亿元用于AI芯片研发,国产替代空间巨大。

机器人核心环节:特斯拉Optimus3量产临近,宇树和智元机器人也会有催化,灵巧手、传感器、伺服电机、轻量化等细分领域仍会有新增量和变化。

3、市场调整的借口难得,科技核心标的上涨的理由仍充分

上涨逻辑:

政策保驾护航:提升“含科量”是长期目标,后续可能有更多科技补贴、税收优惠落地。

产业催化密集:10月OpenAI开发者大会、华为海思大会等将释放新动能。

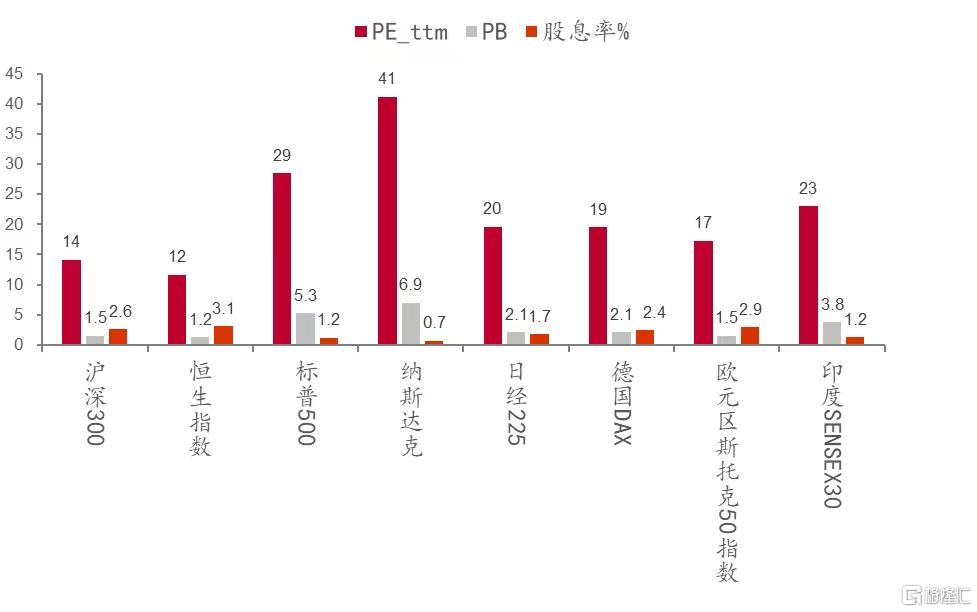

估值仍具吸引力:万得全A市盈率(TTM)为22.10倍,处于近十年89%分位,但科技板块PEG普遍低于1,性价比凸显。

相关策略建议:

短期:控制仓位,关注回调后低吸机会,重点布局AI算力、国产半导体等主线。

中长期:坚定持有科技龙头,忽略短期波动,等待节后政策和产业催化。

二、当下中美全面竞合的宏观形势与AI科技竞赛的产业趋势

1、从4月初的关税战到919元首通话,竞合大局已定

关税博弈缓和:中美在马德里会谈中就TikTok问题达成框架共识,释放合作信号。

科技竞争升级:美国对华半导体出口限制持续,但双方在AI、量子计算等领域仍存在技术交流空间。

竞合本质:短期摩擦不可避免,但长期在全球产业链重构中,合作与竞争并存将成为常态。

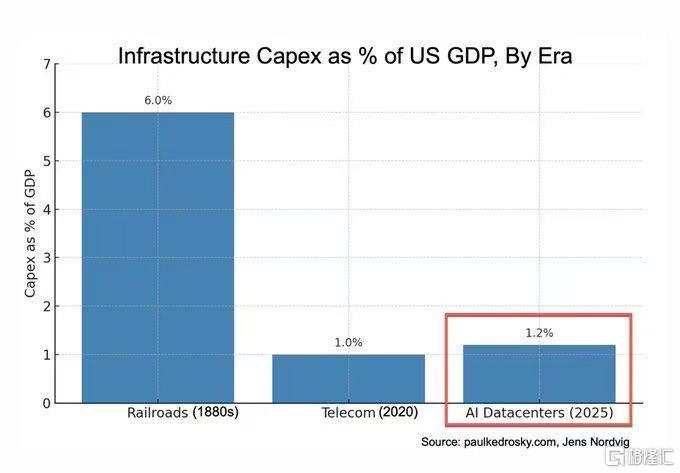

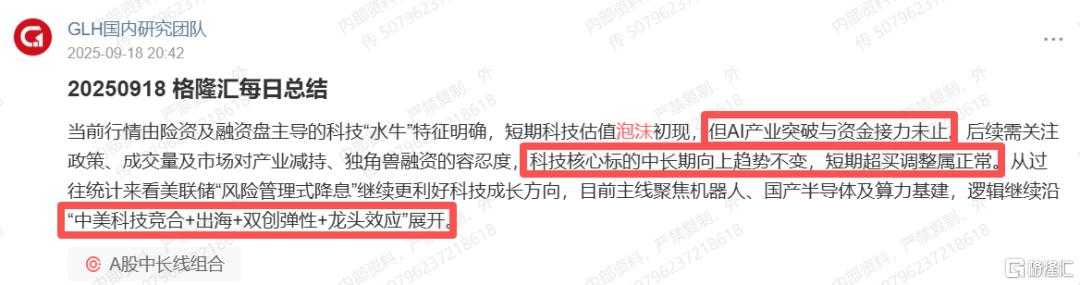

2、AI基建浪潮时期就谈泡沫?科技泡沫看估值,更看产业突破进展

估值角度:部分AI概念股PE高达百倍,但英伟达、微软等海外龙头PE仍在30-40倍,国内龙头估值相对合理。

产业突破:

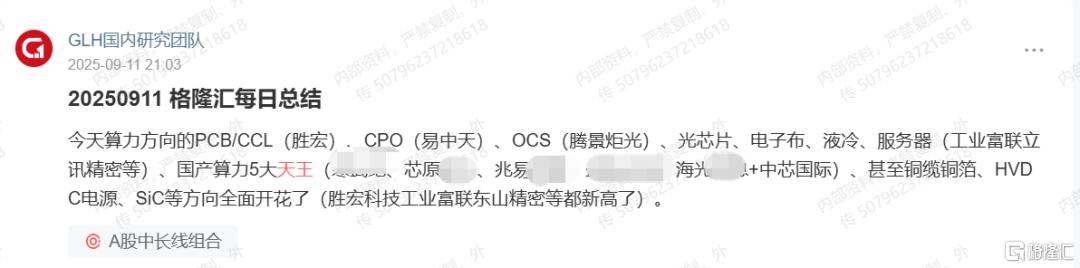

算力:阿里平头哥、百度昆仑芯、HW昇腾、寒武纪……国内算力芯片竞相加速发展,中国智能算力规模预计2025年达788EFLOPS,AIDC建设加速(如华为液冷数据中心)。

大模型:阿里、DeepSeekV3等大模型持续开源,推动国内AI应用落地。

机器人:特斯拉FSD持续投入和进展,新方案和确定在即,国内独角兽上市持续催化。

流动性支撑:美联储9月降息25个基点,全球流动性拐点将至,科技股风险偏好有望提升。

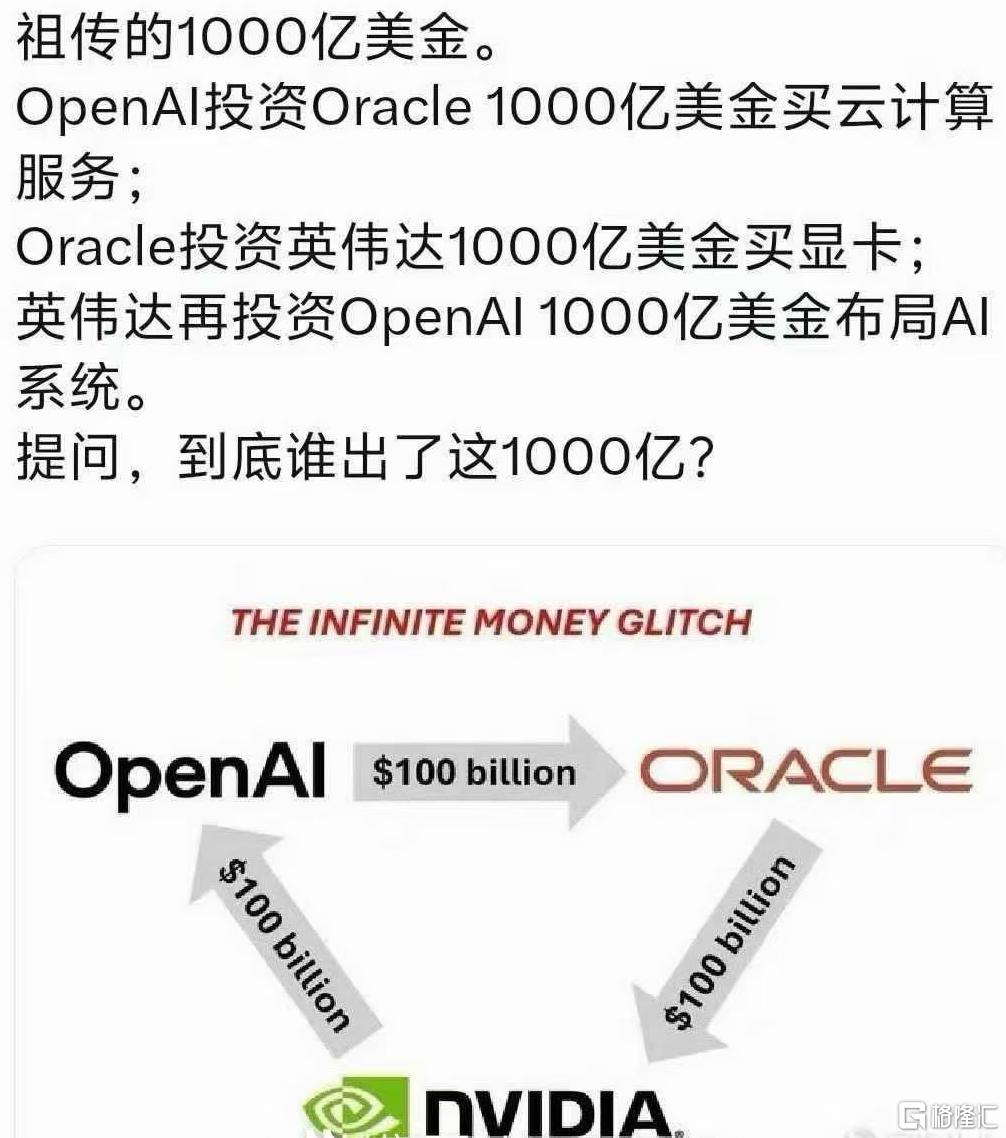

备注:左脚踩右脚,还是AI飞轮?

3、AI科技4大主线方向:AI算力基建、国产半导体、机器人、消费电子/端侧

主线一:AI算力基建

核心标的:达链+国产算力5大天王;

逻辑:全球AI算力需求年复合增长率超40%,国内大厂AI资本开支和“东数西算”工程提供政策红利。

主线二:国产半导体

核心标的:国产芯片、GKJ核心环节,半导体设备、存储涨价等;

逻辑:美国对华芯片出口限制倒逼自主可控,gkj进展顺利,晶圆代工良率和产能提升,国产替代率有望从15%提升至30%以上。

主线三:机器人

核心标的:特斯拉链、宇树智元H链等;

逻辑:特斯拉Optimus量产临近,2025年全球机器人市场规模或突破500亿美元。

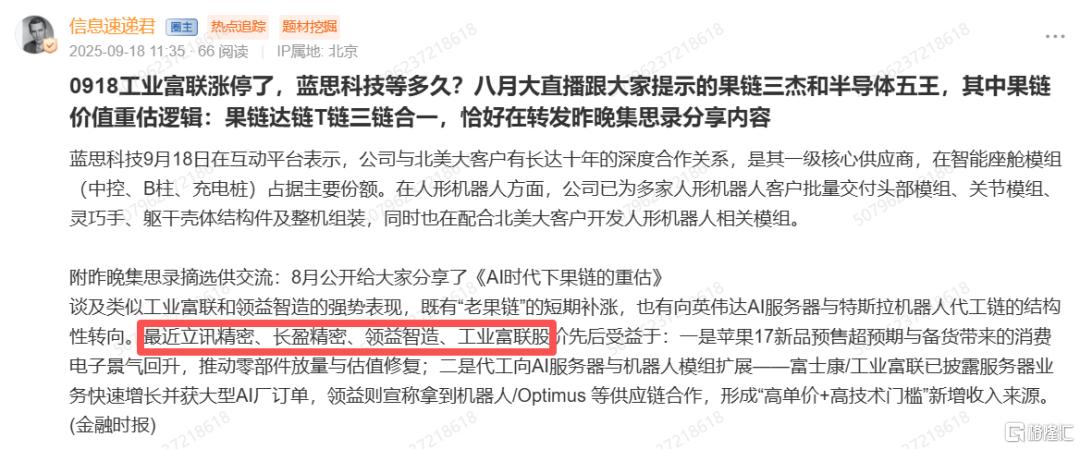

主线四:消费电子/端侧

核心标的:3链合1的果链5杰。

逻辑:苹果iPhone17系列、华为三折叠屏手机发布,推动产业链需求回暖。

附最近市场热议的老登股VS.小登股:

老登股(旧经济):消费、金融等传统行业,估值低但增长乏力。

小登股(新经济):AI、半导体等科技成长股,波动大但空间广阔。

结论:长期看,“小登股”代表经济转型方向,回调后配置价值更高。

我们前面总结分享并且可以继续沿用的投资策略思路:中美竞合方向边际增量更大+出海优势产业链+两创弹性+赛道龙头效应:

中美竞合方向:聚焦国产替代(如半导体)、出海优势(果链达链特链+新能源创新药等)。

两创弹性:关注科创板、创业板相关主题ETF,以及细分赛道龙头和卡位核心标的。

赛道龙头效应:优先选择各细分领域技术优势或者市占率第一的企业,或者产业环节新变化的新晋小巨人。

三、十月重点事件前瞻与节后投资机会展望

宏观事件上,美联储9月降息:9月17日降息25个基点,释放流动性利好科技股。中美元首919通话就领域合作细则达成共识,缓解市场担忧。

十月份的四中全会:十五五规划可能加码科技投入,明确AI、机器人等产业地位,月底APEC会晤会给市场更多明确信心。

同时在产业催化上,OpenAI开发者大会(10月6日):或发布GPT-5、多模态模型,引爆AI应用行情。2025世界智能网联汽车大会:车路协同、自动驾驶技术或成焦点,利好AI芯片企业。三星XR头显ProjectMoohan:或开启消费电子新周期,带动VR/AR产业链。

策略建议:

短期:节前重点利用回调布局受益于产业突破和政策催化的AI算力、国产半导体、机器人、消费电子等。

中长期:关注十月四中全会政策导向,超配十五五规划重点支持的AI人工智能、国产半导体、机器人、AI端侧、量子计算、核聚变、商业航天卫星等领域。

四、更多详细具体的投资机会交流,请大家提前预约锁定我们925火热专场直播《924行情一周年,怎么看?》

市场调整更有机会,关键是要抓住主线、逆向布局。科技成长股仍是未来3-5年超额收益的核心来源,而节前的回调正是上车的好时机。

附:格隆汇研究院国庆专场直播预告

国庆与中秋双节将至,应读者呼吁,格隆汇研究院特筹备国庆专场直播(2025年9月25日),直击核心疑问:

2.双节助力下,消费、科技、新能源、周期板块潜力几何?

3.热点切换频繁,如何踏准节奏斩获“节日红包”?

4.大盘蓝筹与中小盘股,哪类更值得长期持有?

5.全球低估值板块中,哪些暗藏价值机遇?

格隆汇研究院以数据为基、逻辑为纲,深耕市场多年,擅长提前洞察结构性机会。当前市场机遇与挑战并存,这场直播将助力投资者拨开迷雾、找准方向。锁定9月25日直播,与我们共析市场脉络、布局价值标的,畅享财富硕果!

注:本报告基于公开信息和研究分析,仅供参考,不构成投资建议。投资有风险,入市需谨慎。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61