美光:AI Capex 疯投不止,终于要拉起存储超级周期了?

美光(MU.O)于北京时间 2025 年 9 月 24 日早的美股盘后发布了 2025 财年第四季度财报(截止 2025 年 8 月),要点如下:

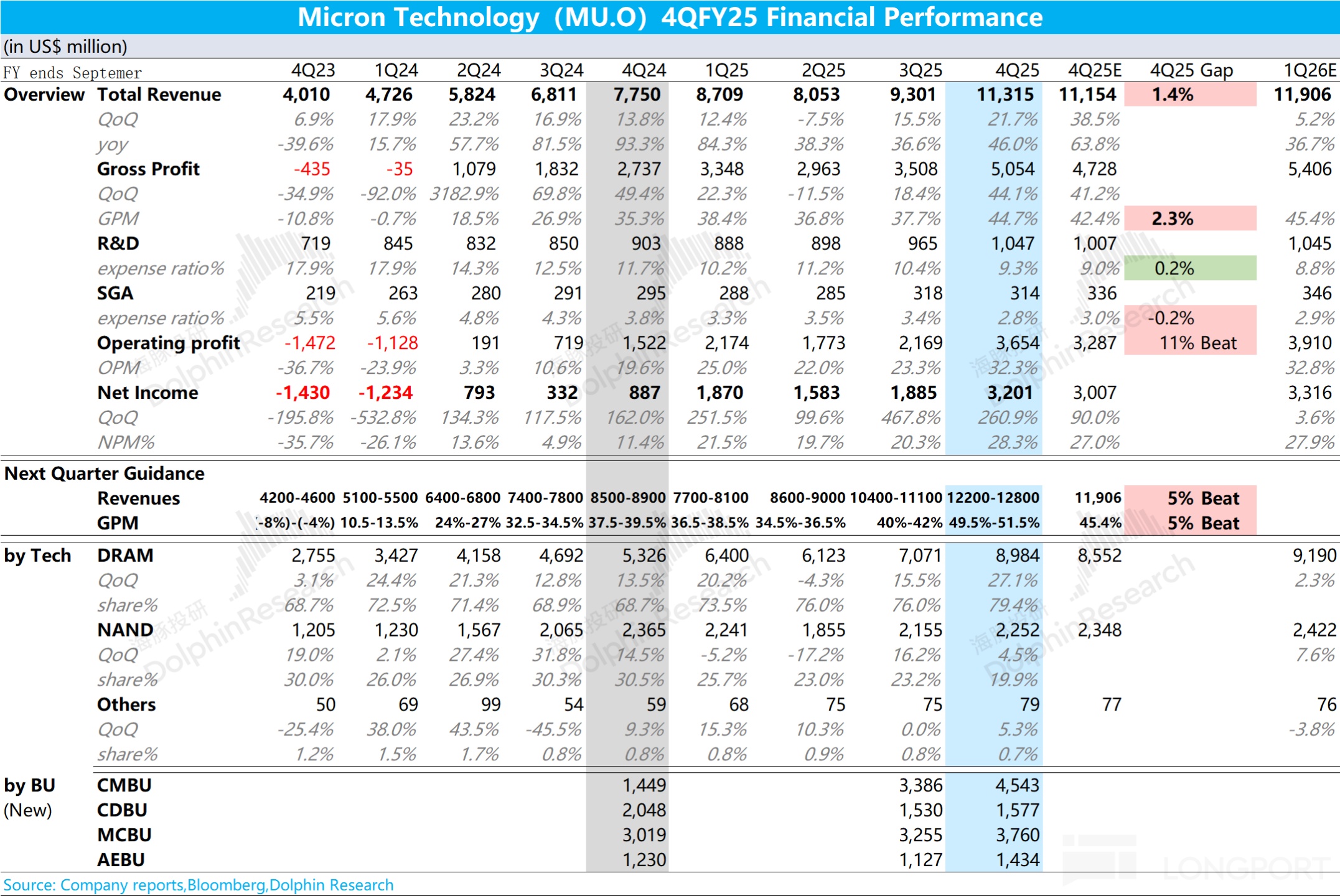

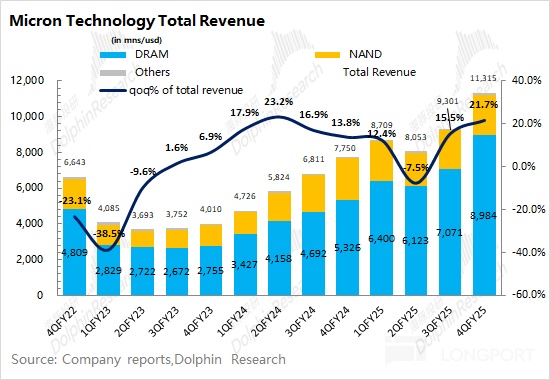

1.整体业绩:美光本季度营收 113 亿美元,环比增长 22%,符合市场预期(112 亿美元),

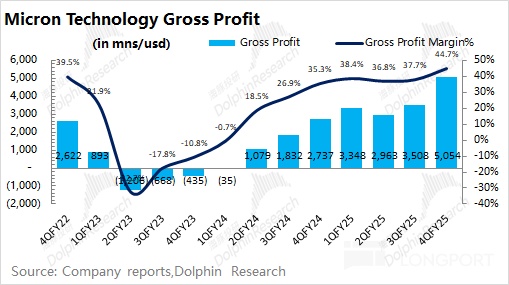

本季度收入增长主要来自于 DRAM 业务增长的带动。$美光科技(MU.US) 本季度毛利率达到 44.7%,好于卖方预期(42.4%),也达到了上调后的买方预期(44%),这主要受益于存储产品的价格上涨,本季度 DRAM 和 NAND 均价都有明显提升。

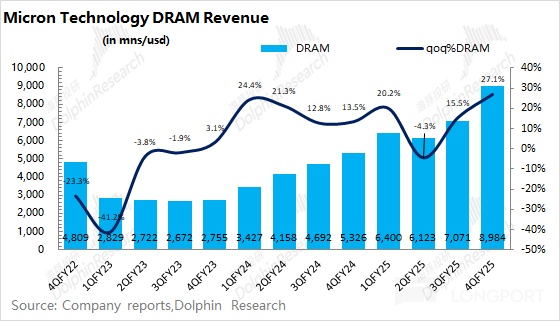

2.DRAM 业务:本季度实现 89.8 亿美元,环比增长 27.1%,主要是量价双升的拉动。其中公司本季度 DRAM 均价环比提升 11% 左右,出货量也有 14% 左右的环比增长。

具体来看:①HBM 本季度实现收入将近 20 亿美元,环比增长 5 亿美元左右(上季度环比 5 亿美元),主要受益于英伟达 GB 系列量产增加的带动;②传统 DRAM 本季度实现收入接近 70 亿美元,环比增长 26%,其中数据中心的需求影响逐步溢出至传统存储领域;

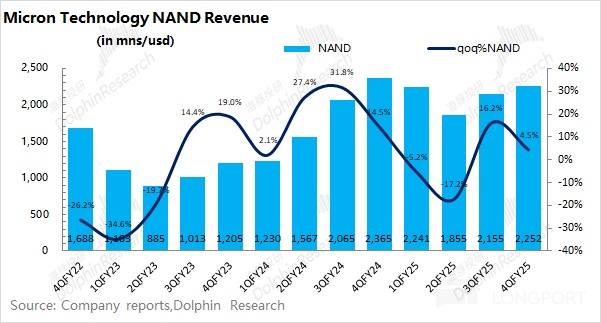

3.NAND 业务:本季度实现 22.5 亿美元,环比增长 4.5%。虽然 NAND 产品本季度出货量环比仍有 4% 的下滑,但NAND 均价本季度环比增长 9%。此前受 NAND 市场低迷的影响,行业内减少了 NAND 的相关产能。而随着 AI Capex 溢出至 NAND 领域,供需错配带动 NAND 价格的再度提升。

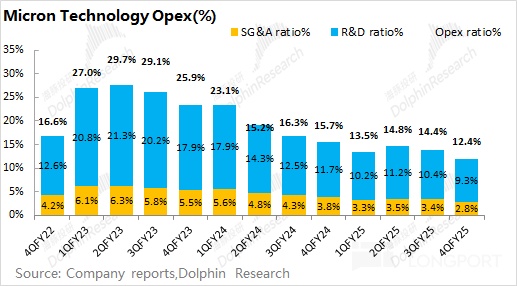

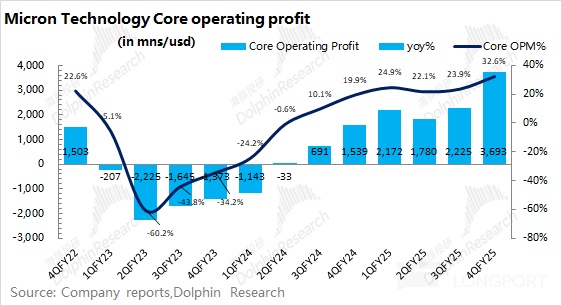

4.经营费用端:在收入扩张的影响下,公司研发费用率和销售及管理费用率都稳中有降。本季度公司核心经营利润 36.9 亿美元,核心经营利润率提升至 32.6%。公司经营利润提升的关键是,收入和毛利率。在 DRAM 和 NANA 均价双双提升的带动下,公司毛利率将达到 50% 以上。

5.美光业绩指引:2026 财年第一季度预期收入 122-128 亿美元左右,市场预期(119 亿美元),公司预期 2026 财年第一季度的毛利率为 49.5%-51.5%,市场预期(45%)。公司下季度指引明显好于市场预期,主要是受 HBM 增长和传统存储产品涨价的带动。

海豚君整体观点:AI Capex 带动存储周期上行

美光公司本季度收入和毛利率都达到了市场预期,主要是受 DRAM 业务增长的带动。

公司更是给出下季度不错的指引。美光预计下季度营收 125 亿美元(正负 3 亿),环比增长 12 亿美元;毛利率更将达到 50.5%(正负 1%)。尤其是毛利率有望站上 50%,这也超过了买方预期(48%),这也表现出存储价格上涨的超预期。

将公司业务,具体可以分成三类产品:①HBM 业务维持环增 5 亿美元的表现,英伟达 GB 系列出货带动;②传统 DRAM 业务本季度达到 70 亿美元,在量价齐升的带动下,创单季度历史新高,;③NAND 业务本季度均价也开始止跌回升。

结合公司三类产品的表现可以看出:AI 资本开支的影响,依次是从 HBM->传统 DRAM->NAND,而当前 NAND 产品也已经开始涨价。虽然传统手机等市场需求仍相对偏弱,但 AI 资本开支的大幅提升,仍将推动本轮存储行业的整体上行。

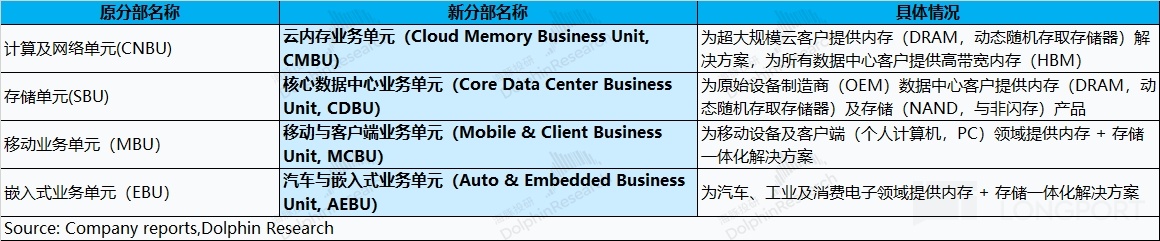

面向于美光下游各市场的收入情况,公司从本季度开始调整了披露口径。将原来的 CNBU、SBU、MBU 和 EBU 重新划分为CMBU、CDBU、MCBU 和 AEBU 四类,这更加凸显了公司对数据中心及云业务的重视。

近期受 AI Capex 大幅提升的带动,存储板块也获得了更多的关注度。对于美光,当前有以下的主要关注点:

a)HBM:毋庸置疑是 AI Capex 中最先受益的。公司 HBM3e 产品早已打入英伟达的供应链,本季度公司 HBM 收入约为 20 亿美元,环增 5 亿美元,主要受益于英伟达 GB 系列量产增加。

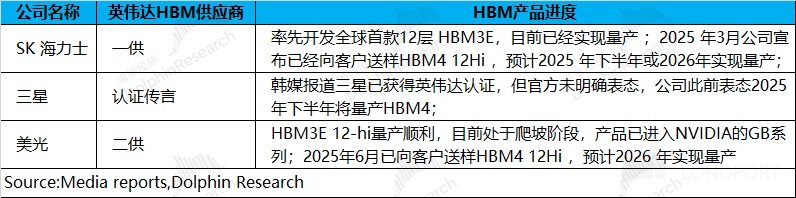

但不容忽视的是:①当前 HBM 市场 2/3 的需求来自于英伟达,美光仍是二供的角色,议价能力相对较弱;②近期传出三星 HBM3e 通过英伟达认证的消息,这会对美光的份额会产生潜在影响。

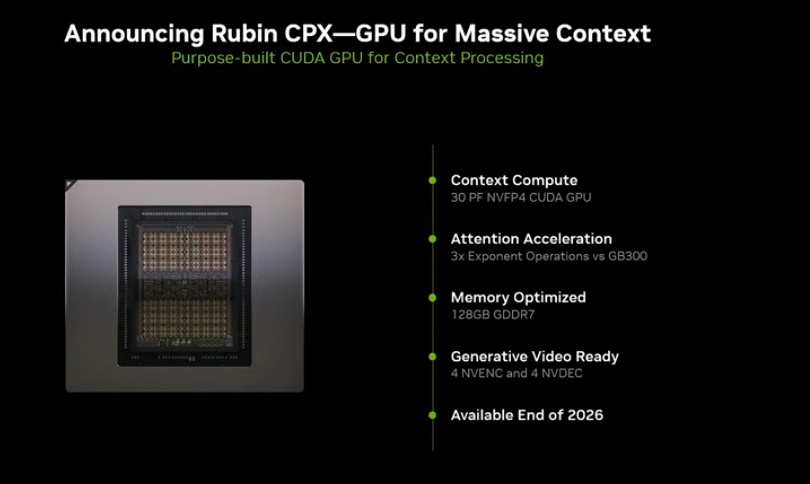

另一方面,英伟达下一代 Rubin GPU 将搭载 HBM4,美光、三星和海力士都致力于 HBM4 的研发。如果能率先获得大客户的认证,有望在 HBM 市场中获得更大的份额。因而,美光 HBM4 的进展情况,也将直接影响公司未来 HBM 业务的预期。

b)传统 DRAM:近期英伟达发布的 Rubin CPX 推理卡,其中将搭配大容量的 GDDR7,这为传统内存领域带来明显增量。虽然 DDR 没有 HBM 的大带宽,但成本端能实现大幅下降,CPX 为云服务商提供了推理阶段更有性价比的选择。

此前传统 DRAM 领域一直表现平平,主要是受手机等市场低迷的影响。而数据中心及 AI 市场对 DDR 需求的增加,无疑将给传统 DRAM 市场注入新的想象空间,直接带动 DDR 价格预期的回升;

c)NAND:久久缺席 “AI 市场”,终于迎来关注。在 AI 的训练和推理阶段中,都需要 NAND 存储,企业级固态硬盘(eSSD)主要用于存储预训练模型、检查点、键值缓存(KV Cache)卸载数据,以及训练后微调所需的特定数据。

随着云服务大厂提升资本开支,也同样加大了对 NAND 的需求。AI 训练需高容量 eSSD 存储训练数据;AI 推理也需要存储预训练模型、KV 缓存(目前从 64TB 升级至 96TB/服务器)。

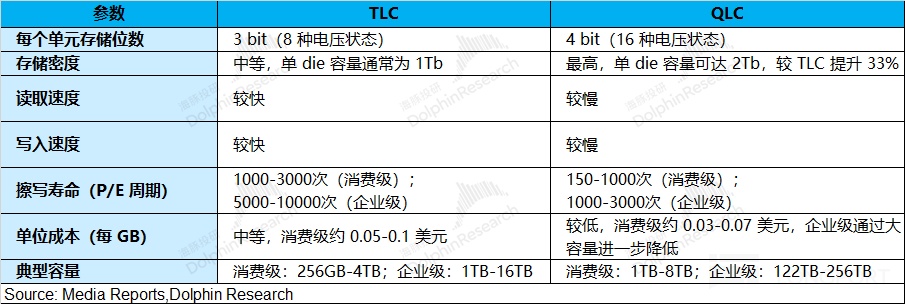

NAND 市场的两大推动力有:①QLC eSSD相比传统的 TLC,能更好满足 AI 的随机 I/O 需求(存储密度更高、容量更大、性价比优势),是当前 AI 应用中相对更优的存储方案;②NL SSD有望在 2026 年推出,采用 QLC NAND+PCIe Gen4 接口,旨在替代近线 HDD,缓解 HDD 的供应约束的情况。

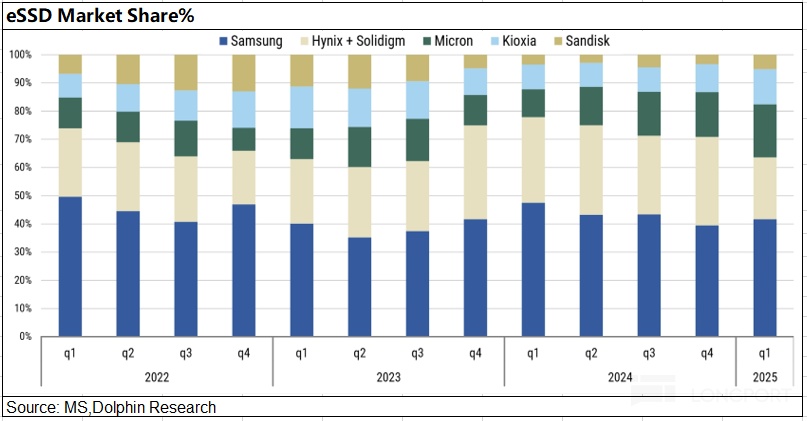

三星仍然是 eSSD 市场的最大供应商,美光仍处于第三的位置,但美光的市场份额呈现着上升的态势。

结合(a+b+c)来看,当前的 AI 大周期对美光的核心业务(HBM、传统 DRAM 和 NAND)都有带动,尤其是近期对传统存储领域的提振。

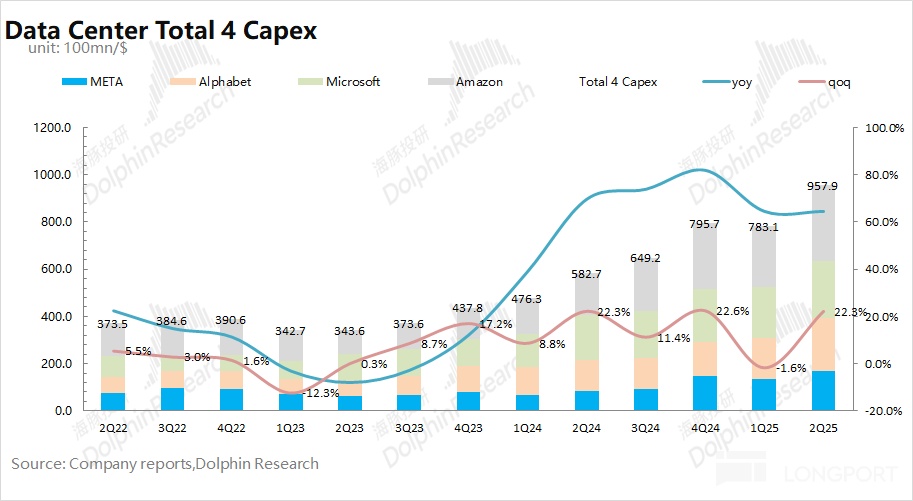

从公司的收入来源看,实际上还是主要来自于大型云服务厂商的采购。结合四大云厂商资本开支(谷歌、微软、亚马逊和 Meta)看,四家合计资本开支 2025 年有望达到 1400 亿美元,同比增长接近 60%,并在财报后陆续上调了资本开支计划。

与此同时,甲骨文、Open AI 等 AI 领域的大额订单陆续披露,这都表明当前 AI Capex 进入了 “疯狂扩张期”。只要云服务厂商持续加大资本投入,这都将会相应地增加对存储产品的需求,带动美光公司经营面的上行。

虽然 DRAM 产线和 NAND 产线在技术上可以部分转换,但仍需要对设备和工艺进行优化改进。在 NAND 市场相对低迷的时期,三星和海力士都对部分 NAND 产线进行改造转换。如今 HBM、传统 DRAM 和 NAND 的需求全面向好,将带动存储行业整体产能利用率的提升,后续也可以关注各家存储厂商的资本开支情况。

结合公司当前市值(1862 亿美元),大致对应公司 2026 财年净利润为 9 倍 PE 左右(假定收入 +48%,毛利率 53%,税率 11.8%)。参考公司周期上行阶段的历史估值区间(8-14 倍 PE),公司当前的市值处于区间中枢偏下的位置。

近期英伟达、Open AI、英特尔等 “抱团模式” 的开启,进一步推升了 AI 市场的热度。作为美国存储公司的美光,后续也有可能 “被抱团”,以共塑美国本土半导体产业的 “自主可控”,这对美光的估值有潜在的拉动作用。

整体来看,只要云服务厂商的资本开支保持高增的态势,存储芯片将直接受益于本轮 AI Capex 的提升,从而带动美光业绩以及存储行业的周期上行。行业内部需警惕的风险是,三星 HBM3e 供货的情况以及对 HBM 份额的变化影响。

更多公司业务的变化情况,欢迎关注随后的电话交流(海豚君会整理),重点是公司的资本开支预期、HBM4 进展和对下一财年经营面的展望,这都能展现出公司管理层在本轮 AI 扩张期下的信心。

以下是海豚君对美光财报的具体分析:

一、总体业绩:两项核心指引,都好于预期

1.1 收入端

美光公司 2025 财年第四季度总营收为 113 亿美元,环比增长 21.7%,符合市场预期(112 亿美元)。本季度的收入环增,主要是受 DRAM 业务增长的带动。

从各下游来看,数据中心及网络贡献了本季度主要增量,手机部门受下游季节性备货的带动,其余部门变化不大。

从公司下季度指引看,公司预期下季度的收入为 122-128 亿美元,环比增长 10% 左右,好于市场预期(119 亿美元)。海豚君认为公司下季度收入端的增长,主要来自于数据中心需求推动下的 HBM 增长和传统存储产品回暖。

1.2 毛利情况

美光公司 2025 财年第四季度实现毛利 50.5 亿美元,其中公司本季度毛利率为 44.7%,环比提升 7pct。毛利率的提升,主要是由 HBM 出货增长和传统存储价格上涨的带动。

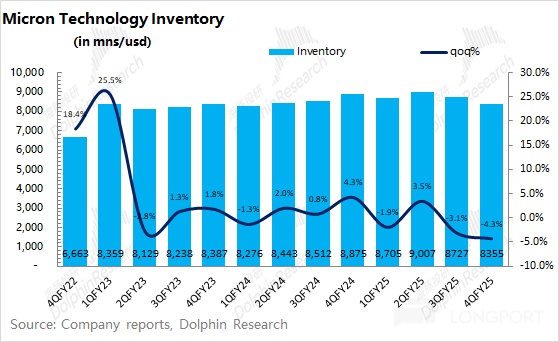

虽然公司当前存货为 83.6 亿美元,环比下滑 4.3%。在数据中心及相关需求的带动下,公司当前的存货周转天数下降至 123 天,接近于过往的周期上行阶段。

公司预期下季度毛利率为 49.5-51.5%,环比继续提升 7pct 左右。在 DRAM 和 NAND 产品继续涨价的带动下,毛利率将再次提升。

1.3 经营费用

美光公司 2025 财年第四季度经营费用 14 亿美元,环比增长 4.6%。由于收入端增速更快,公司本季度经营费用率下降至 12.4%。

本季度研发费用有所增加,但环比增速都低于收入端,本季度两项费用率都有所回落。

公司本季度的核心经营利润为 36.9 亿美元,环比增长主要来自于收入增长和毛利率的提升。总体来看,由于公司经营费用保持相对平稳,公司利润端的提升主要受收入和毛利率两项核心指标影响。

二、分业务情况:AI Capex,从 HBM 延伸至传统领域

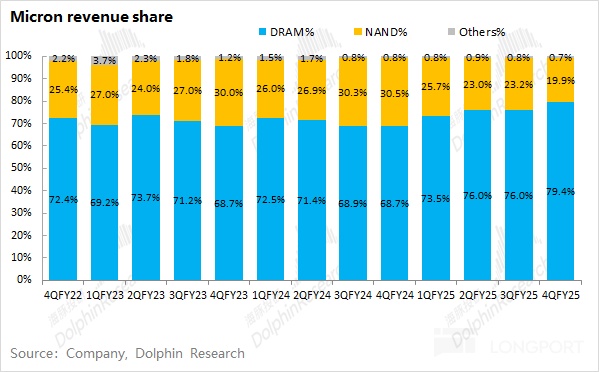

从最新的财报看, DRAM 和 NAND 仍然是公司最重要的收入来源。在 HBM 逐步放量的带动下,公司的 DRAM 收入占比呈现走高的趋势。

2.1DRAM

DRAM 是公司最大的收入来源,占比接近 8 成。而本季度公司 DRAM 业务收入增长至 89.8 亿美元,环比增长 27.1%。其中本季度 DRAM 均价环比提升 11% 左右,出货量也有 14% 左右的环比增长。

具体来看,公司本季度 HBM 收入接近 20 亿美元左右,环比增加 5 亿美元左右。而传统 DRAM 收入为 70 亿美元左右,环比增长 26%。

DRAM 是公司最为核心的业务,最主要的也是 HBM 和传统 DRAM 这两部分。

1)HBM:

结合公司此前交流,海豚君预期公司 HBM 在 2025 年(自然年)的收入将达到 70-80 亿美元。由于公司 HBM 收入在前三个季度约为 48 亿美元左右,可以推测在 2025 年四季度的 HBM 收入有望达到 22-32 亿美元,季度环增 7 亿美元左右。

当前公司 HBM 产品处于英伟达二供的位置,产品进度方面仅落后于海力士。随着 GB 系列出货,公司当前在 HBM 市场份额已经达到了 20-25% 的目标。

在 HBM 业务中,不容忽视的是三星的潜在风险。近期韩媒传言三星已获英伟达的认证,但官方还未具体澄清。如果三星也打入了英伟达供应链,可能对 HBM 份额产生一定的影响。

此外,由于与英伟达后续的 Rubin GPU 将搭载 HBM4,各家 HBM4 产品的进展和认证情况,也将有重塑 HBM 市场格局的可能性。继续关注美光 HBM4 的具体进展情况。

2)传统 DRAM:

从业务拆分看,公司本季度传统 DRAM 业务收入接近 70 亿美元,这是公司传统 DRAM 业务的季度新高,也主要得益于数据中心及 AI 业务的带动。

虽然手机、PC 等终端市场需求仍相对较弱,但数据中心及 AI 影响了原有供需局面,带动传统 DRAM 产品的价格上涨。

随着英伟达 CPX 产品的推出,搭载了 GDDR7,更能直接带动传统 DRAM 市场的预期提升。而在推理阶段将部分产品从 HBM 换成 DDR 产品,能直接带来性价比的明显提升,这将延续 DRAM 市场供不应求的局面。

2.2NAND

NAND 是公司第二大收入来源,占比约为 20%。本季度公司 NAND 业务收入为 22.5 亿美元,环比增长 4.5%。其中本季度 NAND 出货量有所回落,但均价环比增长 9% 左右。

与 DRAM 业务相比,NAND 的增速明显偏弱。但随着 AI 资本开支的向外延伸,NAND 也开始受益,本季度价格段已经开始回暖。

而近期 NAND 价格上涨,这主要是因为:

①TCL->QCL:在数据中心需求带动下,QLC eSSD 相比传统的 TLC,能更好满足 AI 的随机 I/O 需求(存储密度更高、容量更大、性价比优势),是当前 AI 应用中相对更优的存储方案;

②NAND 市场供需错配:此前 NAND 市场的低迷,部分厂商削减了 NAND 产线。而随着 NAND 需求回升,供应端逐渐不能满足市场需求,供需错配下带动价格上涨;

③NL SSD有望在 2026 年推出,采用 QLC NAND+PCIe Gen4 接口,旨在替代近线 HDD,从缓解 HDD 的供应约束的情况。

综合以上三点,NAND 市场也将受益 AI Capex 提升的带动。而随着 HBM 和传统 DDR 回暖之后,存储市场有望迎来整体的周期上行。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61