美股估值高吗?

前两天,美联储主席鲍威尔说美股无论用何种指标衡量,估值都处于历史高位。

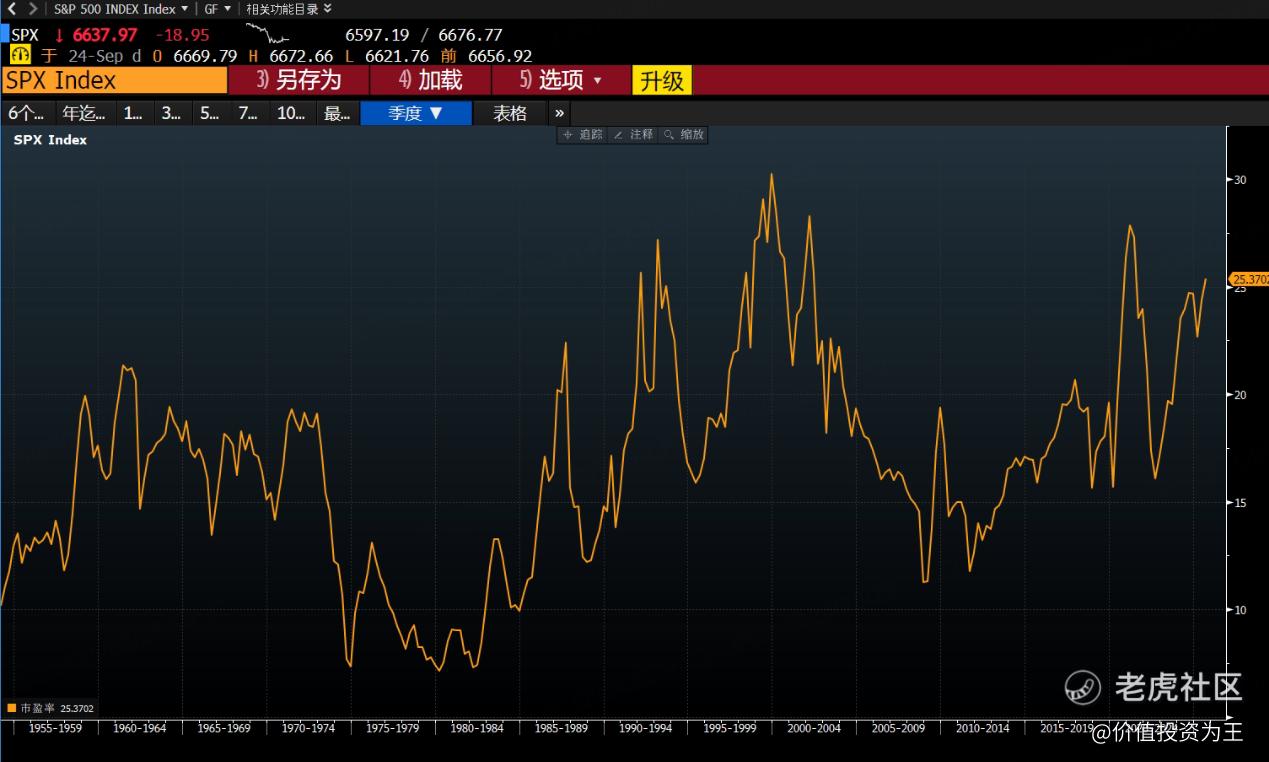

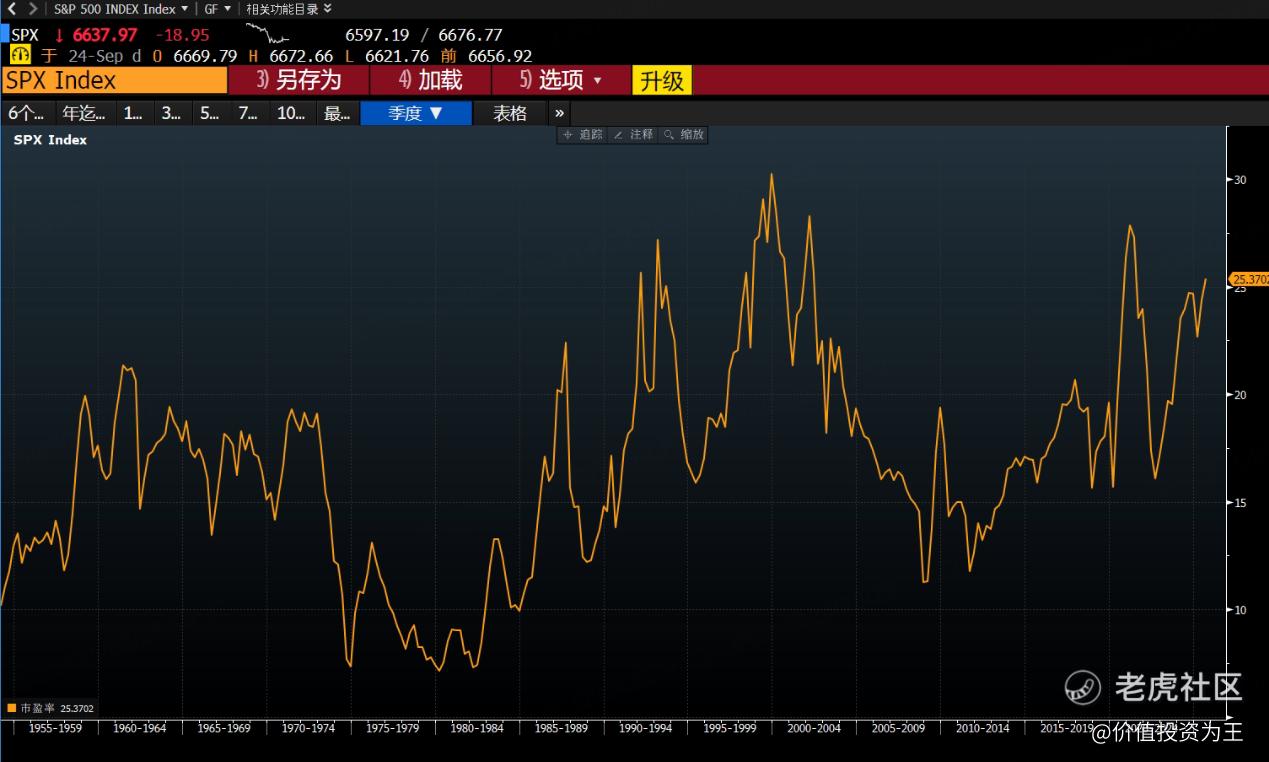

老鲍的这句话不假,拿市盈率算,标普500指数超过25倍,去除疫情初期,企业利润受挫,标普500指数市盈率异常高外,当前的水平,确实仅次于互联网泡沫时期: $标普500(.SPX)$

拿其他指标衡量,你会得到同样的结论,就是当下美股估值高了。

然而,单纯拿市盈率对比历史,其实会犯刻舟求剑的错误,比如当前的股市结构与25年前大不相同。

拿标普500指数前10大市值公司来说,1999年末,市值最大的公司是微软,为6010亿美元,其次是通用电气的5072亿、思科的3551亿、沃尔玛的3079亿…

单看前10大成分股,标普500既有微软、思科这样的时代弄潮儿,又有沃尔玛、辉瑞、埃克森美孚这样的传统行业巨头。

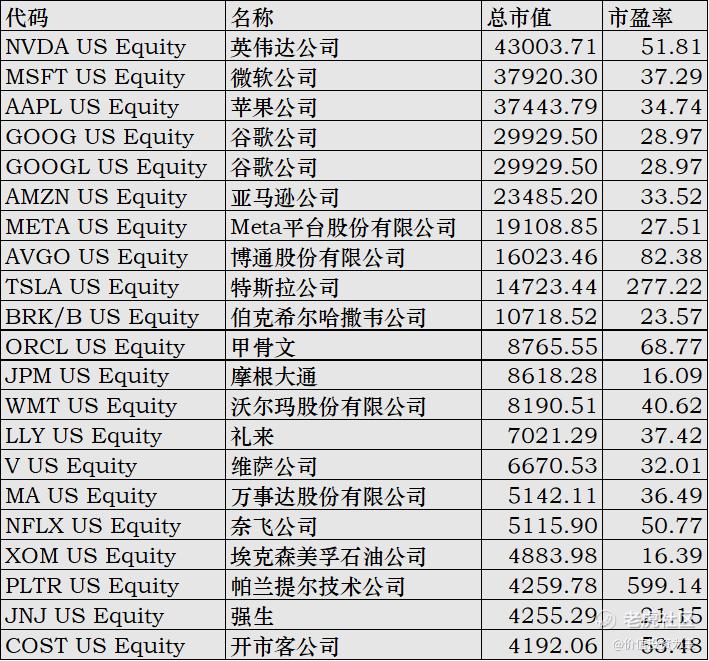

与标普500指数全部成分股市值相比,前10大公司占比在36.5%。而时至今日,标普500指数的前10大成分股,除了伯克希尔哈撒韦这个老登外,其他9家悉数与AI强相关。

而且,这10大公司的市值占比达到了惊人的40%:

由此,从指数成分股结构来看,当下的公司不仅变得更加强大,而且更加符合时代发展趋势。这样的结构构成,难道估值不该高于1999年吗?

互联网公司和当下的AI概念股,在护城河上,远非传统行业可比,拿英伟达为例,其GPU地位基本没人能够撼动,因此可以拿到较高的估值。

而传统行业呢,比如互联网泡沫顶峰时标普500指数第四大权重股沃尔玛,就是一家超市,完全是工业革命时代的产物,虽然公司做大很大,但依然是老登,而且,沃尔玛缺少类似英伟达式的技术门槛来阻挡竞争对手。

辉瑞同样如此,虽然生物医药永远长青,但创新药面临专利悬崖风险,天然的对规模形成了制约。

埃克森美孚更别提了,能源股,有啥想象力?

因此,1999年互联网泡沫巅峰时,标普500的成分股中,传统行业占比仍然较高,头部公司的市值规模相比其他传统龙头来说,差距不算大。

而如今,英伟达一家公司的市值就高达4.3万亿,远不是其他传统行业能够望其项背的。

大者恒大、强者恒强,随着时间的演变,未来诞生10万亿美元市值的企业也不是不可能,但万亿市值,即使在上个世纪末,也是想都不敢想的。

科技的发展,会让强者恒强这一逻辑持续增强。

由此来看,当下的美股确实不便宜,但还没有到泡沫要破裂的地步,等啥时候标普500市盈率突破30倍再来谈估值问题吧! $英伟达(NVDA)$ $微软(MSFT)$ $苹果(AAPL)$ $特斯拉(TSLA)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61