长风药业开启招股:吸入制剂赛道龙头企业

9月26日,长风药业股份有限公司(股份代号:2652)作为专注于吸入技术及吸入药物领域的创新药企,启动全球发售,拟发行4119.8万股H股,其中香港公开发售412万股(可予重新分配),国际发售3707.8万股(可予重新分配),发售价为每股H股14.75港元,并预计于2025年10月8日正在联交所开始买卖。上市前,长风药业获得了众多机构投资,包括先进制造基金、元禾基金、上海思宏达、双鹭药业、招银基金、联一投资、高特佳投资集团、中金启辰基金、美闽投资、金浦健康基金一期等,不过此次上市,公司并未引入基石投资者。

一、公司概况:深耕吸入制剂领域,打造全球化产品矩阵

长风药业自成立以来,便聚焦吸入技术及吸入药物的研发、生产与商业化,以治疗呼吸系统疾病为核心赛道,凭借多年技术积累构建了覆盖广泛患者、医学专科及治疗领域的产品组合。公司核心能力贯穿临床开发、生产、监管事务及商业化全链条,截至最后实际可行日期,已从国家药品监督管理局(国家药监局)及美国食品药品监督管理局(FDA)获得六项产品批准,其中首款获批产品CF017(吸入用布地奈德混悬液)作为中国销量最高的吸入药物类别之一,自2021年5月获批后迅速纳入中国集中采购(VBP)计划,成为公司业绩增长的核心引擎。

在全球化布局方面,公司以符合中国、欧洲及美国主要市场法规的设施为基础,结合团队在美国制药业的专业知识,通过直接或技术服务合作模式开拓全球市场。2024年5月,公司GW006(治疗慢性阻塞性肺病(COPD)的阿福特罗雾化溶液)成功获得FDA批准上市,实现了美国市场的重要突破;同时,其市场推广体系已让CF017覆盖中国超过10000家医疗机构,CF018(中国首获批用于治疗过敏性鼻炎的氮䓬斯汀氟替卡松鼻喷雾剂)在纳入2023年《国家医保药品目录》后,也已渗透到多省份的500多家医院及医疗机构,展现出强大的商业化落地能力。

二、业务模式:以吸入制剂为核心,构建多元化收入结构

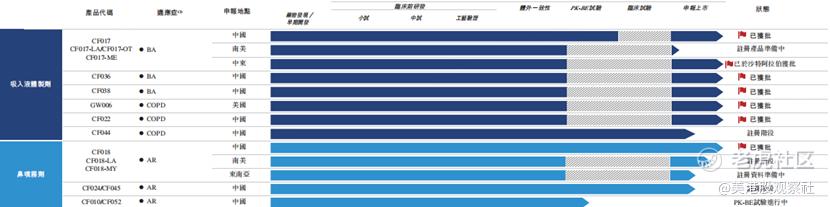

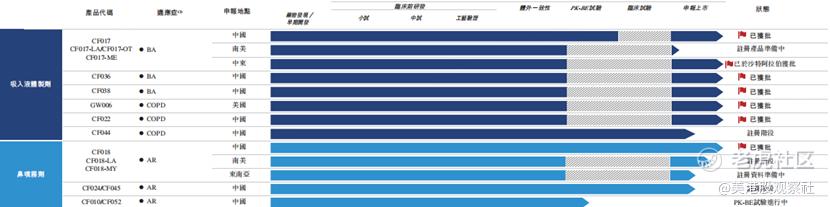

长风药业的主营业务围绕吸入制剂展开,形成了“研发-生产-商业化”一体化的业务闭环。在研发端,公司重点推进20多款候选产品在全球市场的开发,覆盖中国、美国、欧洲等主要市场及东南亚、南美等新兴市场,不仅深耕呼吸系统疾病领域,还积极探索脂质体、siRNA等创新吸入制剂剂型,将治疗领域拓展至中枢神经系统(CNS)疾病、抗感染等新领域,同时开发支气管内活瓣(EBV)等新疗法,针对特发性肺纤维化(IPF)、肺动脉高压(PAH)等严重疾病打造潜在同类首创或中国首创新药。

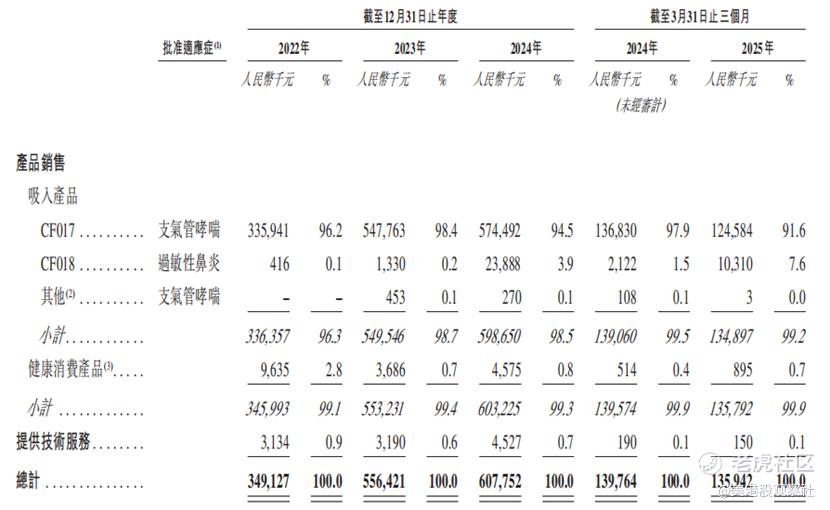

从收入结构来看,公司业绩高度依赖核心产品CF017的销售,2022年、2023年、2024年及截至2025年3月31日止三个月,CF017分别贡献总收益的96.2%、98.4%、94.5%及91.6%,是驱动收入增长的关键力量。随着产品矩阵的丰富,CF018等其他产品收入占比逐步提升,2024年CF018收入占比已达3.9%,2025年一季度进一步提升至7.6%。此外,公司还通过提供技术服务补充收入,2022年至2024年及2025年一季度分别承接9个、9个、12个及4个技术服务项目,主要为其他吸入制剂公司提供研发及生产服务,在规避直接竞争的同时,持续追踪行业技术动态,为未来产品规划积累信息。

三、财务分析:业绩稳步增长,盈利水平持续优化

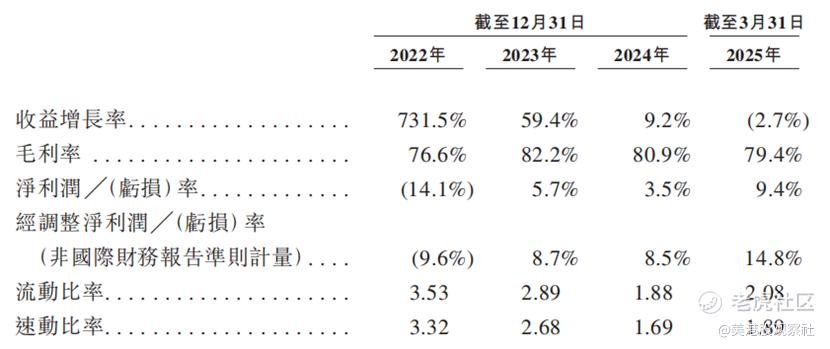

从收入与盈利表现来看,公司受益于CF017的成功商业化,业绩实现显著增长。2022年至2024年,总收益从人民币3.49亿元大幅增至人民币6.08亿元,年复合增长率达31.9%;2025年一季度,虽受集中采购计划调整影响,总收益为人民币1.36亿元,较2024年同期略有下降,但整体仍保持稳健规模。盈利方面,公司于2022年录得净亏损人民币4940万元,主要因CF017刚进入大规模商业化阶段,销售推广及研发投入较高;随着规模效应显现,2023年实现净利润人民币3172.6万元,2024年净利润人民币2108.8万元,2025年一季度净利润进一步增至人民币1281.5万元,净利润率从2023年的5.7%提升至2025年一季度的9.4%,盈利能力持续改善,这主要得益于公司根据2025年集中采购计划整合第三方推广商职能至经销商,精简销售及营销实践,使得销售及分销开支从2024年一季度的人民币5650.1万元大幅减少33.3%至2025年一季度的人民币3768.4万元。

毛利率与净利率水平方面,公司整体毛利率维持在较高水平,2022年至2024年及2025年一季度分别为76.6%、82.2%、80.9%及79.4%,这主要得益于CF017的高毛利率(2022年至2025年一季度分别为78.7%、84.1%、85.5%及83.6%),反映出吸入制剂赛道的高壁垒特性及公司产品的成本控制能力。净利率则随着规模效应及费用优化逐步改善,2023年扭亏为盈后,2024年净利率3.5%,2025年一季度提升至9.4%,非国际财务报告准则下经调整净利率表现更为亮眼,2023年、2024年及2025年一季度分别为8.7%、8.5%及14.8%,凸显公司核心业务的盈利潜力。

四、竞争优势:技术壁垒与商业化能力双重驱动

长风药业的核心竞争优势首先体现在深厚的技术积累上,公司构建了覆盖吸入制剂开发核心环节的五大关键技术能力。在粒子工程领域,公司可精准控制药物粒子的粒径、形状、密度及表面特性,为肺部输送效率奠定基础;装置设计方面,通过计算流体动力学(CFD)模型、气溶胶生成等技术优化粒子分布与剂量校准,产品在便携性、可负担性及易用性上树立新标准;产品性能评估技术填补了实验室检测与临床表现的差距,临床开发团队具备设计大规模临床试验、控制变量及符合监管标准的专业能力,工艺工程则实现了从实验室规模到工业级生产的稳定转化,即使批量从克级增至吨级,仍能保障产品质量稳定。

在商业化与生产能力上,公司同样具备显著优势。生产端,其位于苏州的生产设施总建筑面积达8163平方米,截至2025年3月31日使用率达61.4%,可支持年产2400万支雾化混悬液、5000万支雾化溶液等多剂型产品,且正通过两期建设项目扩充产能,一期聚焦吸入喷雾剂(SMI)和鼻喷雾剂,二期将生产定量吸入气雾剂(MDI)和脂質体产品。商业化端,公司依托87家经销商组成的网络覆盖中国31个以上省份,2022年至2025年一季度,经销商渠道贡献产品销售收益的98.8%、99.5%、99.3%及99.2%,同时通过调整销售模式,从推广商密集型转向经销商主导模式,进一步降低成本、提升市场渗透效率。

五、行业前景:吸入制剂赛道空间广阔,国产替代趋势显著

全球呼吸系统药物市场规模庞大且持续增长,2024年全球市场规模估值达999亿美元(约人民币7292亿元),预计2033年将增至1572亿美元(约人民币11474亿元),年复合增长率5.2%;中国作为全球重要市场,2024年呼吸系统药物市场规模达人民币831亿元,预计2033年将达人民币1355亿元,年复合增长率5.6%。其中,吸入制剂作为治疗哮喘、COPD等呼吸系统疾病的核心手段,凭借直接靶向给药、起效快、全身副作用小等优势,成为细分赛道的核心增长点,2024年全球吸入制剂市场规模310亿美元(约人民币2263亿元),预计2033年将达616亿美元(约人民币4496亿元),年复合增长率7.9%,中国市场增速更为突出,2024年规模人民币263亿元,预计2033年达人民币448亿元,年复合增长率6.1%,主要得益于市场认知提升及应用领域拓展。

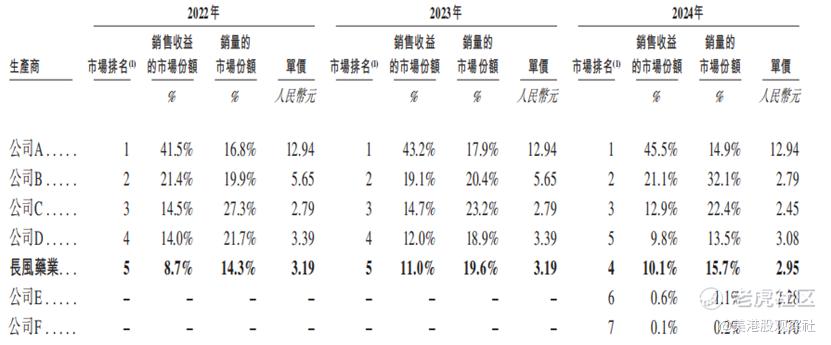

从竞争格局来看,全球吸入制剂市场长期由跨国药企主导,葛兰素史克、阿斯利康等企业凭借先发优势占据主要份额,但国产替代趋势正逐步加强。以中国布地奈德吸入药物市场为例,2024年按销量计,长风药业CF017已占据约15.7%的市场份额,成为国产企业中的重要参与者。随着国内企业在技术研发、生产合规性、成本控制上的能力提升,以及集中采购、医保目录等政策对国产药品的支持,国产吸入制剂企业有望进一步抢占进口产品市场份额。同时,吸入制剂的技术复杂性形成了较高行业壁垒,新进入者需突破粒子工程、装置设计、临床开发等多环节挑战,头部企业的竞争优势将持续巩固。

六、估值分析:上市估值偏高,随业绩兑现逐步消化

从上市时的估值来看,以每股发售价14.75港元计算,长风药业全部股份的市值为60.77亿港元(约合人民币55.71亿元)。结合公司最新12个月的调整后净利润人民币6265.7万元,对应市盈率(PE)约88.9倍,看似较高的估值背后,反映了市场对其核心产品CF017的持续增长预期、丰富的在研管线潜力及吸入制剂赛道的高壁垒特性。

在二级市场,公司的可比上市公司包括国内专注于呼吸领域的药企如健康元,及全球吸入制剂龙头企业葛兰素史克、阿斯利康等,它们的PE估值分别为16.2倍、17.1倍及27.5倍,相比较而言,长风药业的估值相对偏高,但考虑到其作为成长型企业的业绩增速(2022-2024年营收年复合增长率31.9%)、在研管线的丰富度(20多款候选产品)及国产替代的红利,估值具备一定合理性。长期来看,若公司后续能推动更多产品获批上市、扩大市场份额,同时通过成本优化维持较高盈利水平,估值有望随着业绩兑现逐步消化,为投资者带来长期回报。

$长风药业(02652)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.91

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61