投资先进芯片与晶圆代工厂股票

- 先进芯片是现代科技的核心支柱,驱动着人工智能、电动车、云计算以及国家安全。

- 台积电、三星和英特尔等代工厂是这一产业的战略“守门人”,具备极高的进入壁垒和资本强度。

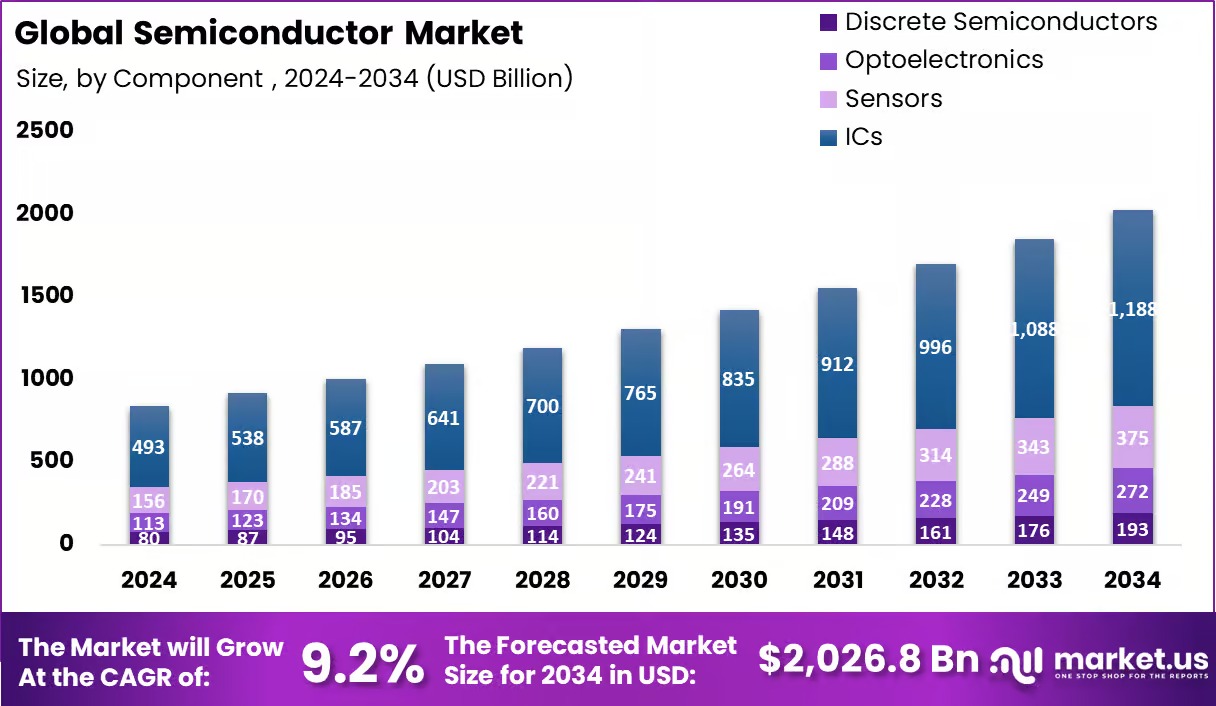

- 行业增长动力来自人工智能、数据中心、电动车、边缘计算以及政府支持,确保长期需求旺盛。

- 风险则包括周期性下行、巨额资本开支需求、地缘政治暴露以及估值波动。

创新的“硅脊梁”

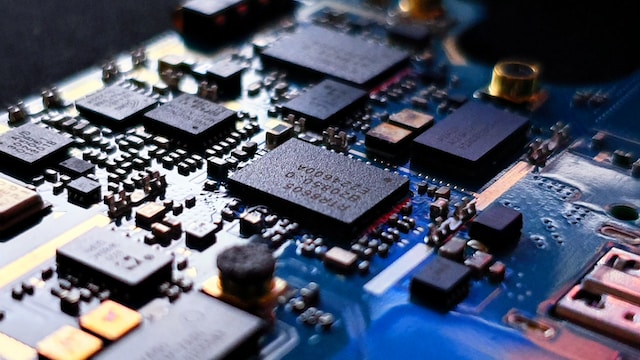

TradingKey - 每一波技术革命都有其基础,而当今数字经济的基石就是半导体产业。无论是智能手机、人工智能,还是数据中心与电动车,高端芯片都是支撑现代生活的核心系统。背后起关键作用的则是晶圆代工厂——专门制造他人设计的芯片企业。随着性能、效率和规模需求的持续攀升,投资高端芯片和代工厂股票已成为最佳的长期机会之一。

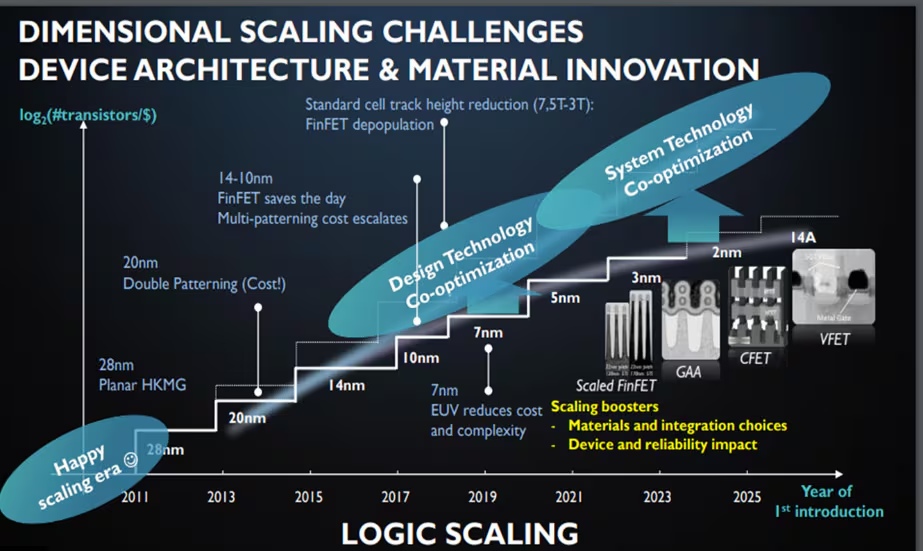

软件可以无限演进,但硬件的发展受限于原子尺度的物理突破。摩尔定律,曾经是半导体产业的“指路明灯”,如今正因晶体管接近物理极限而放缓。然而,新型架构、高端光刻技术以及专用加速器仍然推动着创新。对投资者而言,这既意味着机遇,也带来挑战:行业提供了惊人的增长潜力,但同时需要在周期、地缘政治和资本强度之间保持微妙平衡。

来源: https://www.tel.com

为什么先进芯片至关重要

计算早已不是单纯的“算力堆叠”。从人工智能到自动驾驶,应用需要针对特定负载优化的芯片。GPU(图形处理器)专攻并行计算,推动机器学习;ASIC(专用集成电路)在特定应用中实现无与伦比的效率。消费电子同样需要能效优化、连接性强、具备实时处理能力的芯片。

先进芯片的重要性不仅限于性能层面,它们更是国家竞争力的支柱。各国将先进芯片视作战略资产,并由此塑造政策与投资流向。美国、欧洲和亚洲近期纷纷加大对本国半导体产业的扶持,就是对这一战略地位的最好注解。

来源: https://www.market.us

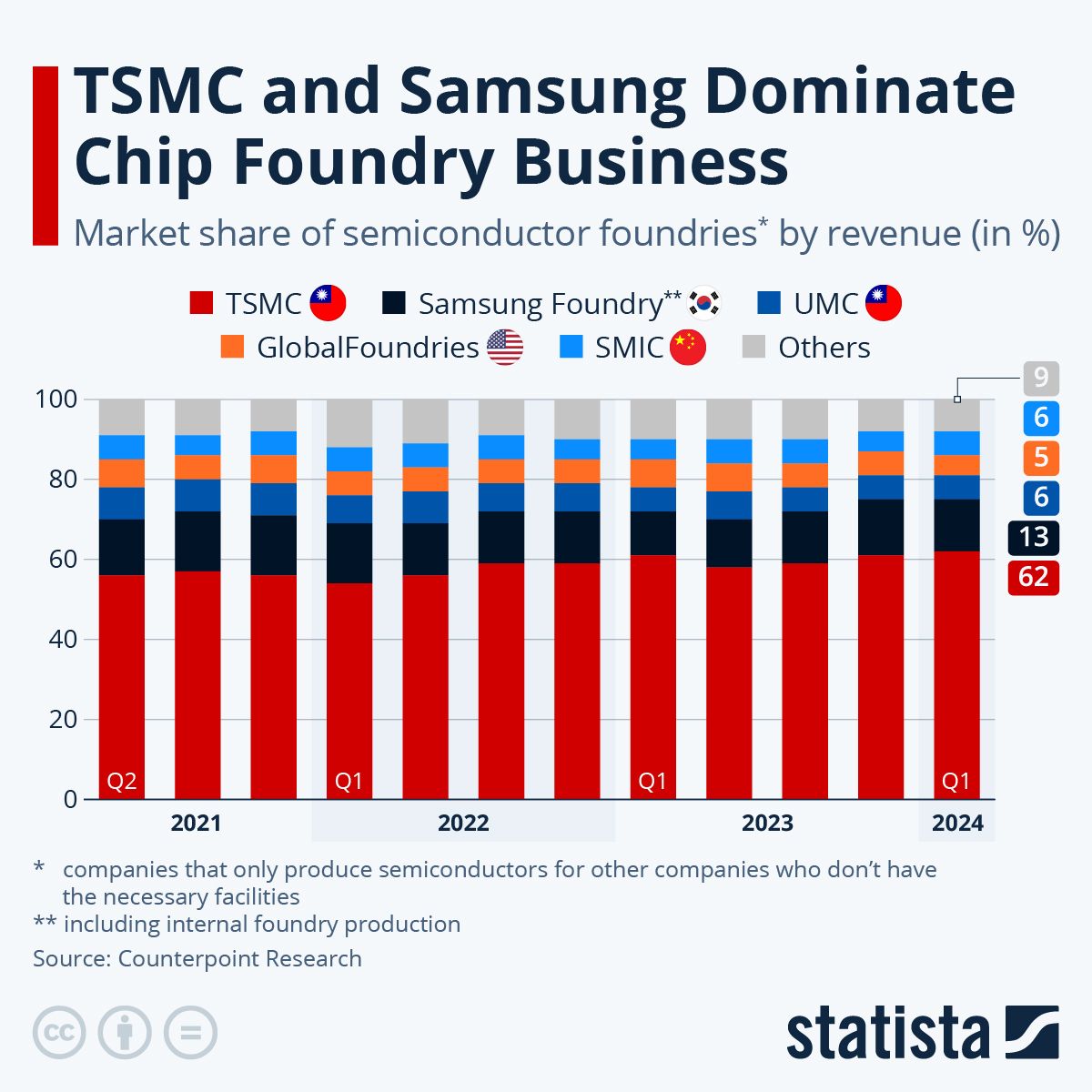

代工厂:战略“守门人”

苹果、英伟达和AMD等公司虽具备顶尖的芯片设计能力,但并不自行生产,这正是代工厂的职责所在。台积电、三星以及正在崛起的英特尔代工业务主导了这一产业。它们在先进制程光刻方面处于全球前沿,生产的芯片晶体管规模达到纳米级。

台积电的管理水平堪称无出其右,为除苹果和英伟达之外的顶级设计公司提供最先进的工艺节点。三星在存储和逻辑代工服务方面同样实力强劲,而英特尔则正投入巨资,力图重夺代工制造领导地位。高昂的进入壁垒——一座晶圆厂往往需要数百亿美元投资——使得该行业寡头垄断格局稳固。

代工厂是数字经济投资链条中的关键瓶颈。它们客户群多元化,几乎是不可或缺的服务提供者。只要全球对高端芯片的需求持续存在,代工厂便是核心受益方。

来源: https://www.statista.us

增长驱动力

推动芯片和代工业务的结构性力量多元而持久。

- 人工智能:庞大的模型训练需要极为强大的算力。

- 数据中心:为云计算和流媒体提供持续扩张的基础设施。

- 电动车与可再生能源:需求涵盖电源管理、传感器与通信芯片。

- 消费电子:虽具周期性,但芯片含量持续提升。

- 边缘计算:全球数十亿设备上线,实时数据处理对高效低功耗芯片的需求巨大。

- 军事与航天:政府与企业将高端芯片列为战略核心价值。

消费者、企业与地缘政治需求的叠加,确保芯片的普及并非泡沫,而是数字时代的核心。

风险与挑战

尽管前景光明,半导体产业却天生充满风险:

- 周期性波动:一旦库存积压或宏观经济恶化,行业很快下行。

- 资本强度:单座晶圆厂动辄需200亿美元以上投入,高壁垒同时意味着财务压力。

- 地缘政治风险:台积电的台湾布局让全球供应链高度脆弱。地区紧张局势迫使政府和企业推动产能多元化,但过程缓慢且昂贵。

- 政策与出口管制:随时可能改变竞争格局。

- 估值波动:龙头企业因战略地位通常享有溢价,但这也加剧了周期低谷时的股价下跌幅度。

投资组合定位

半导体应被视作核心基础设施配置,而非投机性选项。它们位于科技、产业与国家政策的交汇点。对长期投资者而言,投资高端芯片与晶圆代工厂不仅提供结构性增长机遇,还能跨越多重终端市场,带来分散化效益。

- 大型代工厂(台积电、三星):规模效应与客户多元化带来稳定性。

- 处理器设计商(英伟达、AMD):与人工智能和专用计算直接绑定的高成长性。

- 设备供应商(如ASML):其光刻机在先进制程中不可或缺,处于产业链关键环节。

- 主题基金:针对半导体或下一代科技的ETF,为不愿挑选个股的投资者提供广泛敞口。

投资者若选择直接持股,则需结合周期性低点布局与长期信念,才能更好地应对波动。

结论:数字经济的战略核心

这不仅仅是一次科技投资,而是押注整个数字经济的根基。从人工智能和电动车,到云计算和国家安全,半导体技术支撑着所有前沿创新。

风险真实存在:周期、资本开支、地缘政治,皆会引发高波动。但长期趋势清晰无误——对性能与效率的需求不会消失。光刻、材料与架构的持续创新将推动下一个前沿,而各国政府也会将半导体领导权视为国家使命。

这一行业极少兼具增长性、长寿性与战略价值。芯片并非普通元器件,而是现代文明的“基石”。晶圆厂就像现代社会的钢铁厂与炼油厂,资本密集、不可替代、且是全球经济的关键枢纽。

投资半导体,就是押注21世纪最核心的结构性引擎——人类对算力的无尽渴望。先进芯片与半导体股票,不只是投资,更是必然。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.91

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61