红板科技冲击沪主板,聚焦PCB产品,净利润存在波动

此前,在AI与算力基建拉动高端需求、消费电子触底回暖等刺激下,胜宏科技、沪电股份等PCB概念股曾一度大涨,但近期PCB板块有所降温,主要受消费电子需求不及预期、市场情绪与资金轮动影响,部分资金获利了结。

PCB是电子产品的关键电子互连件,2024年中国大陆PCB产值占全球PCB总产值的比例已提升至56%,成为全球PCB主要生产供应地。该领域已有不少上市公司,如今又有一家来自江西吉安的企业冲击A股IPO。

格隆汇获悉,近日,证监会披露了江西红板科技股份有限公司(简称“红板科技”)的问询回复,问询了关于主营业务和行业代表性、募投项目、销售与客户等问题,公司拟冲击沪主板上市,保荐人为民生证券股份有限公司。

红板科技专注于印制电路板(PCB)的研发、生产和销售,2024年营收超27亿元。如今国内PCB市场情况如何?不妨通过红板科技来一探究竟。

1

近6成营收来自消费电子领域,给OPPO、传音供货

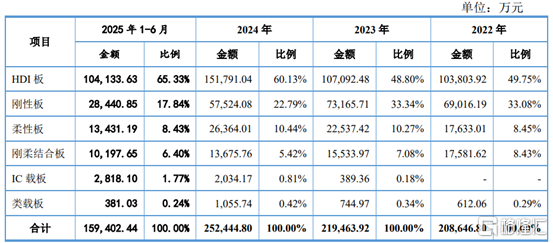

红板科技的主营业务收入为印制电路板的销售收入,其产品包括HDI板、刚性板、柔性板、刚柔结合板、类载板、IC载板等。

具体来看,2022年至2025年上半年,红板科技来自HDI板的营收占比从49.75%提升至65.33%;刚性板的营收占比从33.08%降至17.84%。

HDI是印制电路板技术的一种,具备更高密度的电路互连、容纳更多的电子元器件等特点;

刚性板以刚性基材制成的,具有一定强韧度的印制电路板;

柔性板是由柔性基材制成的印制电路板,其优点是可以弯曲,便于电器部件的组装;

刚柔结合板是刚性板和柔性板的结合,既可以提供刚性的支撑作用,又具有柔性板的弯曲特性,能够满足三维组装需求;

类载板是在HDI技术的基础上,采用mSAP等工艺制程进一步细化线路的新一代精细印制电路板,相较于传统HDI线宽线距更小,

IC载板是直接用于搭载芯片的印制电路板,为芯片提供电连接、保护、支撑、散热、组装等功效。

按产品类型分类情况,图片来源于招股书

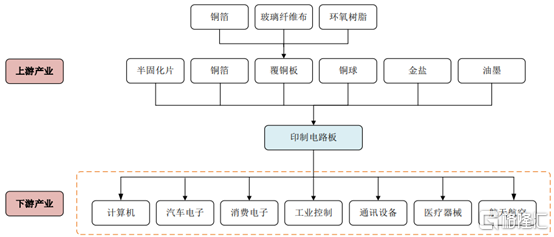

印制电路板(PCB)行业上游为生产所需的原材料,包括覆铜板、半固化片、铜箔、铜球、金盐、油墨等。

下游行业主要包括计算机、消费电子、汽车电子、通讯设备、工业控制、航空航天、医疗等领域。

印制电路板行业上下游的关系,图片来源于招股书

红板科技需要向生益科技、招金励福、江南新材、台光电子、江铜铜箔等供应商采购原材料。2022年、2023年、2024年、2025年1-6月(简称“报告期”),公司向前五名供应商采购金额占当期采购总额的比值分别为55.77%、55.31%、57.89%、63%。

值得注意的是,公司产品下游应用领域主要为消费电子和汽车电子,红板科技是全球前十大智能手机品牌中8家品牌的主要手机HDI主板供应商,产品覆盖OPPO、vivo、荣耀、小米、三星、传音、华为、摩托罗拉等全球知名消费电子终端品牌。

报告期内,红板科技向前五大客户的销售收入占主营业务收入的比例分别为44.29%、41.29%、36.71%和31.63%,客户相对集中。且公司近60%的营收来自消费电子领域,未来如果终端需求疲软,可能会影响公司的订单量。

图片来源于招股书

2

净利润存在波动,为胜宏科技的同行

近几年,红板科技的营收呈增长趋势,但净利润存在波动。

业绩方面,2022年、2023年、2024年、2025年1-6月,红板科技的营业收入分别约22.05亿元、23.4亿元、27.02亿元、17.1亿元,对应的净利润分别约1.41亿元、1.05亿元、2.14亿元、2.4亿元。

公司业绩受宏观经济状况、产业政策、市场竞争程度、原材料价格波动等因素影响,未来如果公司产品销售价格下降,或原材料价格上涨,都可能影响公司的盈利水平。

值得注意的是,红板科技在2022年及2023年的现金分红分别为6000万元、7800万元,其中2023年的分红金额超过同期净利润的70%,而这些钱大部分都进了大股东的口袋。

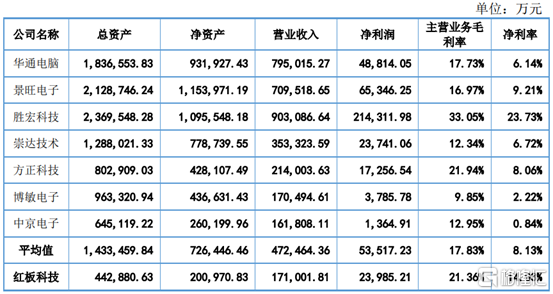

报告期内,红板科技的主营业务毛利率分别为13.28%、11.04%、13.98%和21.36%,存在一定波动。

其中,2023年公司主营业务毛利率下降,一方面受国内PCB行业竞争加剧及承接部分低价订单影响,公司HDI板销售价格下降;另一方面,公司载板工厂自2022年底投产,仍处于产能爬坡阶段,固定生产成本较高,拉低了公司主营业务毛利率。

近三年红板科技主营业务毛利率低于同行业可比公司平均值,主要系2022年公司载板工厂投产,尚处于产能爬坡阶段;加上公司产品主要应用的消费电子领域竞争激烈,导致产品销售价格下降。

2025年1-6月,由于公司优化客户订单结构和产品工艺技术难度提升,HDI 板销售价格增长,使得公司主营业务毛利率增长,高于同行业可比公司平均值,低于胜宏科技,与方正科 技较为接近。

胜宏科技毛利率较高且呈上升趋势,主要系随着人工智能领域兴起,对高阶HDI板和高多层板需求快速增长,胜宏科技的产品应用于AI领域的收入占比增加,相关产品毛利率较高导致。

公司与同行业可比公司2025年1-6月的主要财务指标对比,图片来源于招股书

3

行业竞争激烈,公司在全球PCB市场份额较低

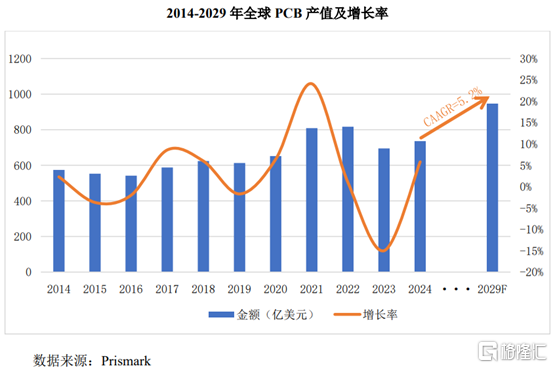

PCB是全球电子元件细分产业中产值占比最大的产业,近几年市场规模存在一定波动。

2023年受需求疲软、供给过剩、去库存、价格压力的影响,导致PCB行业各细分市场均出现不同程度的下滑,全球PCB产值同比下降15%。

据Prismark数据,2024年受益于AI服务器及相关高速网络基础设施推动,以及智能手机市场复苏,全球PCB产值同比增长5.8%至735.65亿美元。

未来随着5G通信、云计算、智能手机、智能汽车、新能源汽车等PCB下游应用行业的蓬勃发展,将带动PCB需求增长。预计2029年全球PCB产值将达到946.61亿美元,2024年至2029年的年均复合增长率为5.2%。

图片来源于招股书

当前我国印制电路板行业竞争格局较为分散,生产厂商众多,行业集中度偏低,市场竞争激烈。据中国电子电路行业协会的统计数据,2024年中国排名前十的PCB厂商合计市场占有率为54.85%。

全球IC载板、类载板市场主要被中国台湾、韩国、日本企业主导,而中国大陆厂商市场份额较低,国产化率亟待提升。

据Prismark数据,2023年全球前五大HDI板厂商包括华通 Compeq(中国台湾)、奥特斯AT&S(奥地利)、TTM(美国)、欣兴 Unimicron(中国台湾)和健鼎Tripod(中国台湾),市场份额分别为10%、7.7%、6.7%、6.6%、6.2%。

中国大陆HDI板相关企业包括沪电股份、深南电路、胜宏科技、鹏鼎控股、方正科技、景旺电子、崇达技术、红板科技等。

2024年红板科技PCB销售收入占全球PCB产值的比例为0.49%,HDI板的销售收入占全球HDI产值的比例为1.73%。在Prismark发布的2024年全球前100名PCB企业排行榜中,红板科技位于第58位。

4

江西吉安冲出一家IPO,实控人持股超95%

红板科技注册地位于江西省吉安市井冈山经济技术开发区,其前身红板(江西)有限公司成立于2005年,由香港红板出资设立。2021年红板有限整体变更设立股份有限公司。

股权结构方面,本次发行前,叶森然支配红板科技95.12%股份表决权,为实际控制人。上市后公司实际控制人持股比例依然较高,处于绝对控股地位。叶森然出生于1949年,中国香港籍,本科学历,西阿拉巴马大学荣誉博士。

叶森然1987年6月至今担任Dyford Industries Limited董事,1992年1月至今任Same Time BVI董事,他还担任过森泰集团董事、红板有限董事长、浚图科技董事,如今为红板科技董事长、总经理。此外,目前叶森然还兼任富城资管执行董事、富城置业董事长等职务。

本次IPO,红板科技拟募集资金约21.92亿元,用于年产120万平方米高精密电路板项目,该项目建成达产后,将新增年产120万平方米HDI板。

总体而言,红板科技所处的PCB市场未来仍有增长空间,且存在国产替代需求,但行业竞争激烈,近几年,红板科技的净利润存在波动,且其占全球PCB产值的比例并不高。未来公司能否持续绑定大客户,并拓展更多新客户,来维持业绩增长,格隆汇将持续关注。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.91

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61