从“国家队”到“地方军”:科创债市场多点开花,52只产品募资超2600亿

近期,城市商业银行在科创债发行领域动作频频。9月22日至24日,重庆三峡银行成功发行“25三峡银行科创债01”,规模20亿元,这也是该行发行的首单科创债。此前,青岛银行于9月19日也成功发行“25青岛银行科创债01”,规模10亿元。这些最新的市场动态,正是自债市“科技板”上线以来,科创债发行市场蓬勃发展的一个缩影。

“债市科技板”这一概念,最早由中国人民银行行长潘功胜在2025年3月6日的十四届全国人大三次会议经济主题记者会上正式提出。他指出,为进一步加大对科技创新的金融支持力度,人民银行将会同证监会、科技部等部门,创新推出债券市场的“科技板”,支持金融机构、科技型企业、私募股权投资机构等三类主体发行科技创新债券,丰富产品体系。这一提议随后在2025年4月25日的中共中央政治局会议上被再次强调,并于5月7日由中国人民银行和中国证监会联合发布《关于支持发行科技创新债券有关事宜的公告》,标志着“债市科技板”的正式落地。

市场演变:从“国家队”引领到“地方军”全面开花

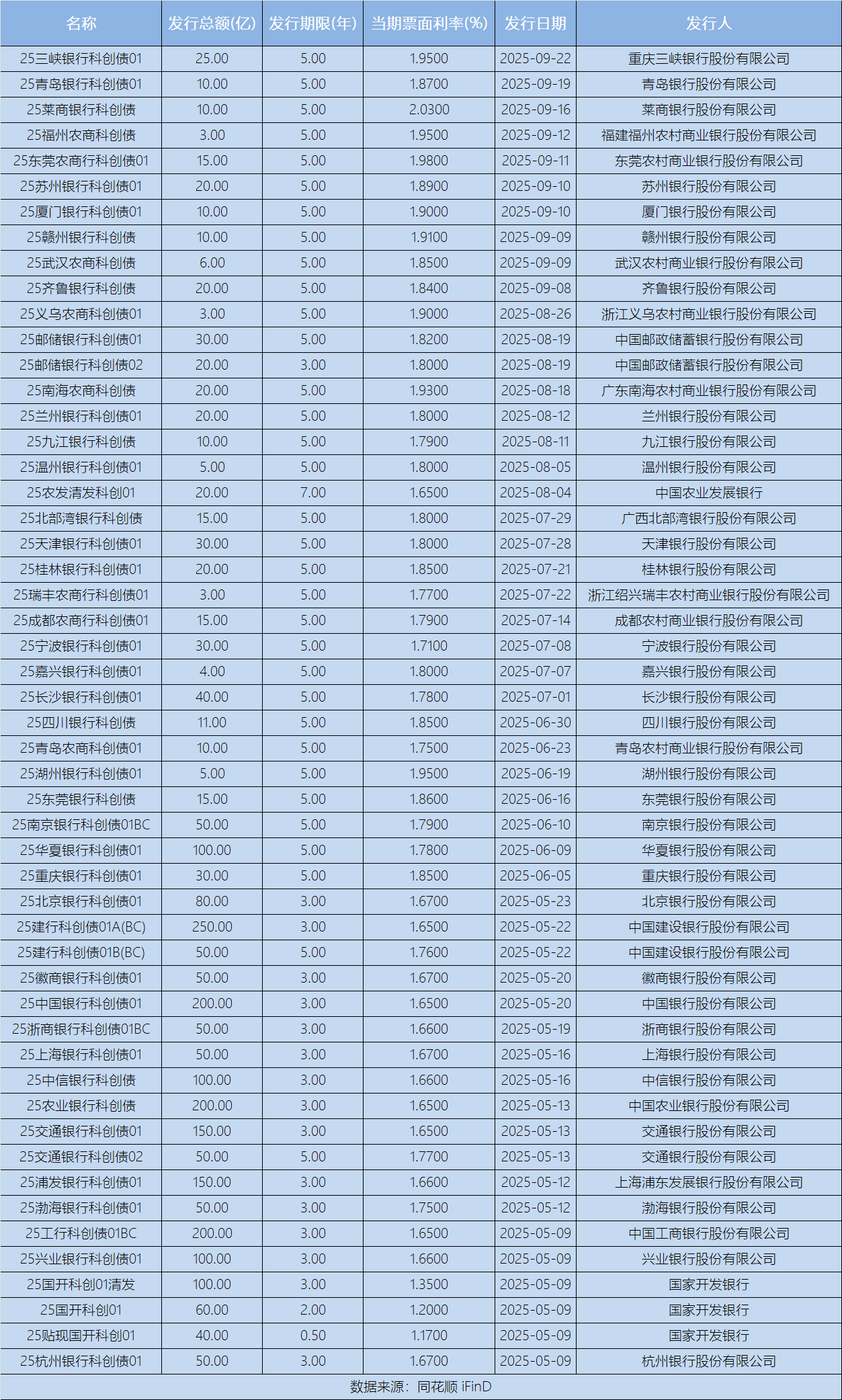

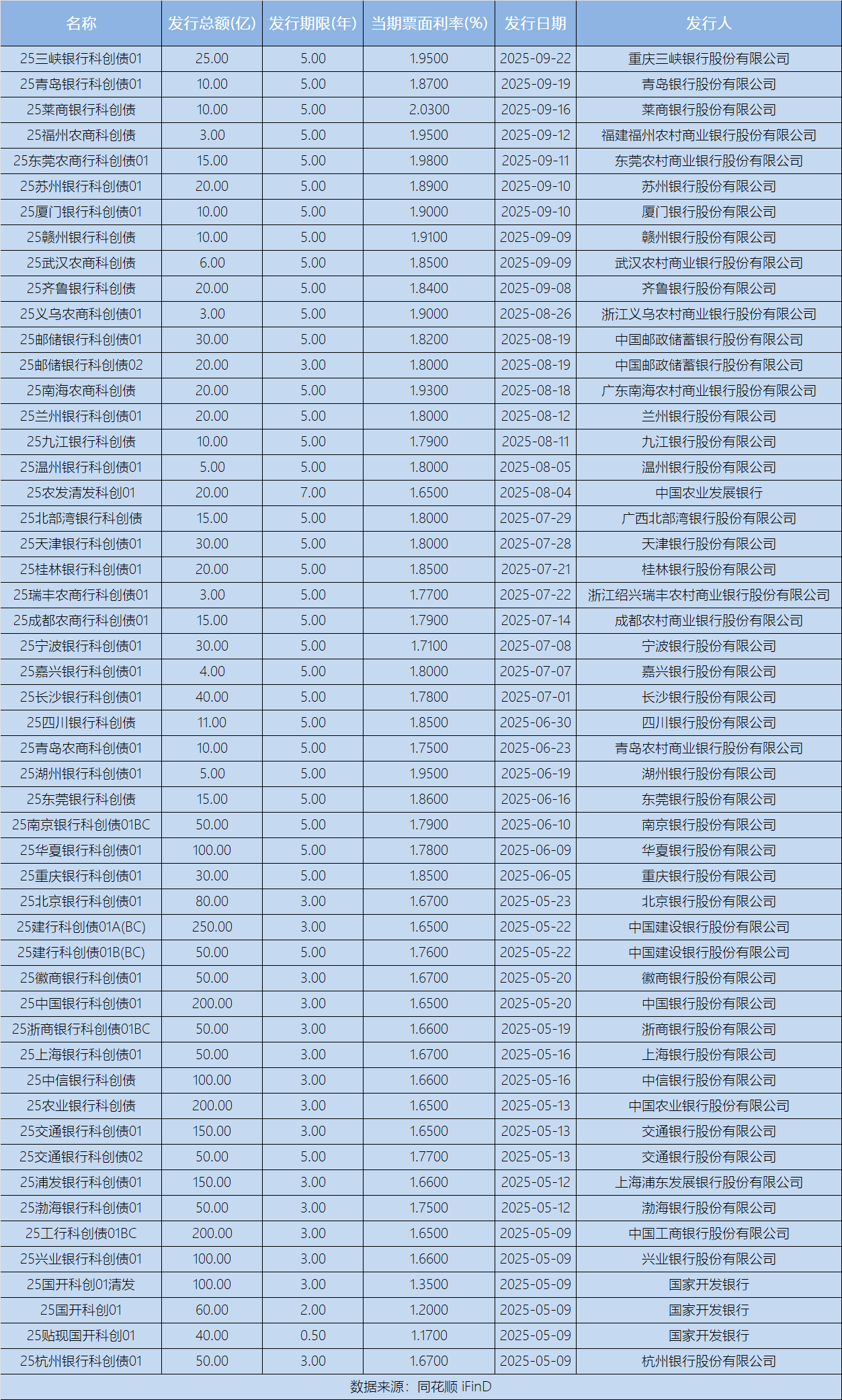

自债市“科技板”于5月9日上线以来,科创债发行领域迎来新的活力。这种活力的持续增强,从按月份统计的发行支数上得到了最为直观的体现。

5月作为债市“科技板”上线初期,政策红利集中释放,市场热情高涨,科创债发行呈现爆发式增长。当月发行规模高达1980亿元,成为截至目前规模最高的月份。这一峰值的出现,主要得益于发行主体的结构特点。当月,工商银行、交通银行、农业银行、中国银行、建设银行五家国有大行合计发行规模达1100亿元,占当月银行科创债总发行规模的56%。此外,政策性银行和股份制银行也积极参与,单只债券发行规模普遍在几十亿至百亿元量级。作为政策落地的首月,大型银行凭借其雄厚的资金实力、广泛的市场影响力和对政策的快速响应能力,率先大规模发行科创债,迅速将政策红利转化为市场规模,形成了“开门红”的局面。

经历了5月的爆发式增长后,6月至8月市场进入一个相对平稳的回调期。这三个月的科创债发行规模分别为221亿、157亿和129亿。与此同时,发行主体的结构开始悄然变化。6月以来,越来越多的地方性中小银行(城商行、农商行)开始积极试水。虽然它们的单笔发行规模远不及大型银行,多在10亿元至50亿元区间,少数甚至在3亿至6亿元,但其参与数量的增加,标志着科创债发行正从政策驱动向市场自觉转变。例如,南京银行在6月发行了50亿元规模的科创债,展现了部分头部城商行的实力。

进入9月,科创债发行市场呈现出新的格局,中小银行“跑步”入场,成为绝对主力。截至9月25日,月内已有10家银行发行科创债,合计金额达到129亿,且这10家全部为中小银行,具体包括7家城商行(如青岛银行、苏州银行、齐鲁银行等)和3家农商行(如武汉农商行、东莞农商行等)。这充分显示出,随着市场认知的深化和政策的持续引导,科创债的发行主体已从初期的“国家队”扩展至更广泛的“地方军”,市场结构正经历着深刻而积极的演变。

中小银行积极参与科创债发行,背后有着清晰的商业逻辑与多重价值。正如金融界银行研究院院长陈国汪分析指出,此举首先有效拓宽了银行的负债渠道,使其能够从市场获取更多元化的资金来源。其次,科创债具备显著的利率优势,其发行成本通常较同类型普通债券更低,低成本的资金有助于提升银行的净息差和盈利能力。此外,能够成功发行科创债,本身就是对银行经营稳健性和市场信誉的有力背书,有助于提升其品牌形象和市场地位。

产品趋势:长期限债券成为市场共识

在市场参与者结构演变的同时,科创债的产品设计本身也呈现出多维度的深化趋势。为了更好地匹配科技创新企业周期长、投入大的融资需求,5年期及以上债券逐渐成为市场共识。例如,建设银行发行的“25建行科创债01”期限长达7年,农业银行发行的“25农行科创债01”和交通银行发行的“25交行科创债01”期限均为5年。中小银行同样紧跟这一趋势,青岛银行、重庆三峡银行等近期发行的科创债,期限也均设置为5年。

其次,在票面利率上,得益于政策支持与市场对科创债的青睐,其发行利率普遍处于较低水平。从已发行案例看,票面利率大多集中在1.77%至1.95%的区间内,显著低于传统金融债或部分信用债。这不仅降低了银行的负债成本,更重要的是,通过低成本的资金供给,间接降低了科技企业的融资成本,体现了金融对实体经济的让利与支持。

在发行场所上,呈现出银行间与柜台市场并行的多元化格局。科创债的发行不再局限于机构投资者参与的银行间债券市场,而是积极向个人投资者开放的银行柜台债券市场延伸。例如,农业银行、交通银行等发行的科创债均明确将银行柜台市场纳入发行渠道最后,在资金用途上,投向更为精准和聚焦。科创债募集的资金,被明确要求用于支持高新技术企业、专精特新”企业、战略性新兴产业等重点领域。例如,青岛银行在其科创债发行文件中明确表示,募集资金将专项用于发放科创企业贷款。科创债市场正从单一的融资工具,演变为一个集长期限、低成本、多渠道、精准投向于一体的综合性金融解决方案。这种多维度的产品进化,不仅是市场成熟的标志,更是金融服务实体经济、助力国家创新驱动发展战略的实践。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.91

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61