资金明牌扎推半导体设备!这波行情仍处于上半场?

近期的市场尽管飘着波动,但资金却在半导体设备领域几乎明牌布局。半导体设备ETF(561980)近5个交易日净流入超5亿,近一年涨幅超131%,日K线连收四根阳线,主升浪的势头丝毫未减。

背后的核心逻辑在于,半导体设备板块展现出独特的“免疫体质”——无论外部环境如何变化,都能找到强有力的支撑。

一、免疫体质:双重支撑的博弈优势

半导体设备板块的独特之处在于其双重支撑逻辑,使其在不同环境下都能找到增长动力。

当中美关系紧张、美国加码技术封锁时,反而会推动国产替代进程加速。

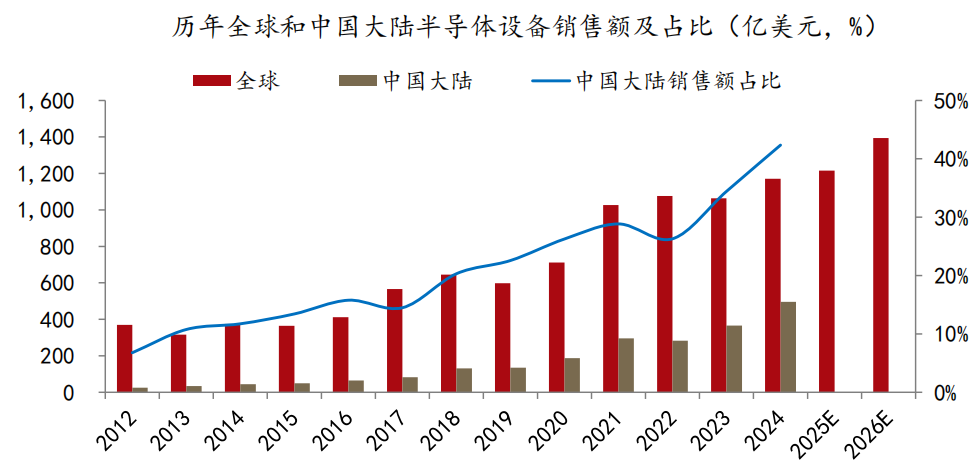

根据最新数据,中国半导体设备国产化率当前仅21.58%,但预计到2026年将突破30%。这留白的市场空间,正是国内厂商的机会。

如果外部环境缓和,全球半导体需求回暖,国内设备商则能同时享受内循环红利和参与全球产业链分工。

2025年二季度,中国大陆半导体设备支出达113.6亿美元,占全球市场的34%,稳居全球第一,奠定了厚实的基础。

二、需求爆发:多领域共振拉动

下游实打实的需求爆发,让半导体设备商扮演了“卖铲人”的关键角色。

AI大基建已动真格,阿里宣布将积极推进3800亿元的AI基础设施建设,并计划追加更大投入。如此规模的资金投入,将直接拉动芯片需求,上游设备自然受益。

存储扩产也在加速进行。长江存储三期公司已于2025年9月正式成立,计划在2025年将月产能提升至15万片,2026年实现全球NAND市场份额15%。建新厂、扩产线,最先需要的就是设备。

国产芯片设计领域同样动作频频。华为在2025全联接大会上公布了后续昇腾芯片路线图,计划从2026年到2028年推出多款升级版昇腾芯片。设计端的崛起,必然带动设备端的需求。

从行情段位看,本轮半导体设备板块的上涨远未见顶。

回顾上一轮半导体周期(2018-2021年),中证半导指数在2018上行周期以来涨了5倍,在5个主流半导体指数中位列第一。而本轮从底部上涨仅约一倍,尚处中期阶段。

更长远的是,华为发布的《智能世界2035》报告预测,到2035年全社会的算力总量将增长10万倍。对半导体设备来说,是跨越周期的长期利好,后续发展空间巨大。

而半导体设备ETF(561980)前十大权重股占比超75%,集中打包了北方华创、中微公司、寒武纪等核心龙头,能直接踩准板块节奏。

资金节前就爱找确定性,这次盯上半导体设备不是没道理,至于那些老登盯着高股息盼稳、中登纠结平衡配置怕踏空,小登早扎进科技里等行情,谁能笑到最后,盘面其实早给了信号。

作者:ETF金铲子

风险提示:文中提及的指数成份股仅作展示,个股描述不作为任何形式的投资建议。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.67

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管67.25

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61