谁在为“AI循环”买单?

当投资人愿意为 $英伟达(NVDA)$ 和 $甲骨文(ORCL)$ 付出溢价,不是因为他们赚钱,而是因为他们在花钱。

这是典型的周期特征:当一个产业被认为具有战略不可替代性时,资本会先奖励投入者,而非产出者。AI投资循环之所以强韧,也正因为这种“花钱的合理性”暂时成立。

在过去一年里,AI资本流的路径发生了剧烈转向。

第一阶段是软件狂欢——大模型、Agent、Copilot层出不穷,资本的焦点在模型和应用。

第二阶段则是硬件和云——英伟达的H100卖到断供、 $美国超微公司(AMD)$ $英特尔(INTC)$ 赶上节奏、甲骨文借AI云复活。

如今进入第三阶段:资本的循环闭环——模型需求→算力投资→模型性能提升→需求进一步扩大。

这正是Altman口中“AI闭环经济”的雏形。不同的是,这次的循环更重、更贵,也更快。

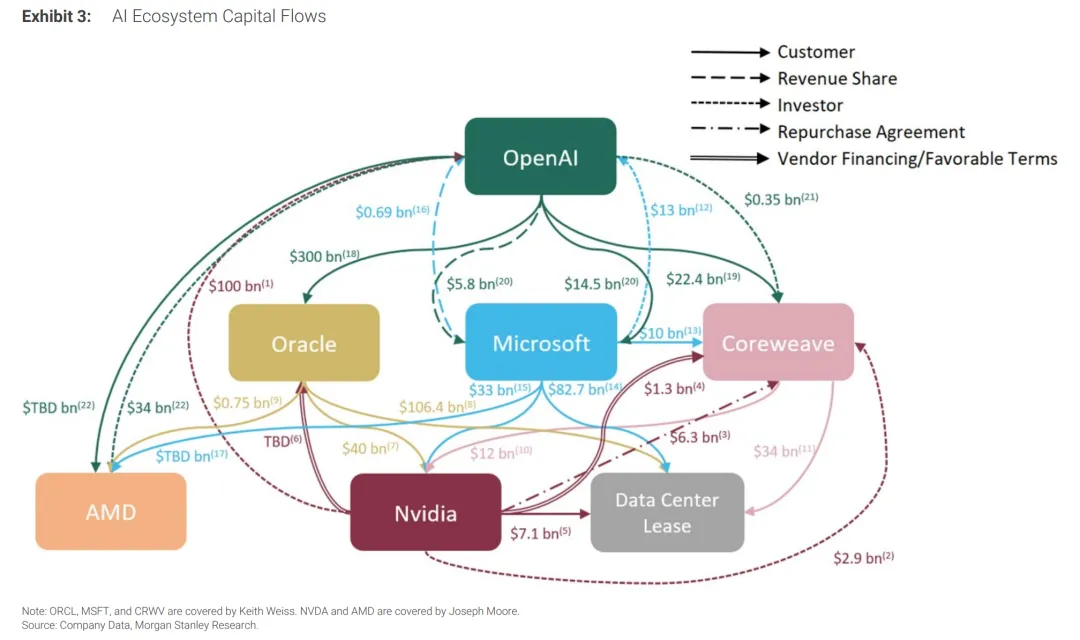

先说说这个循环的核心逻辑。当前AI投资循环就像一个自增强的齿轮系统:起步于科技公司的巨额基建CapEx,买芯片、建数据中心、训模型;然后这些投入转化成产品和服务,刺激需求增长;需求反过来推高营收和利润,吸引更多资金涌入(一级市场&二级市场),形成正反馈。 $微软(MSFT)$ Q4 CapEx达190亿美元,谷歌母公司 $谷歌(GOOG)$ 同期150亿, $亚马逊(AMZN)$ AWS也跟上节奏。这些钱砸下去是建AI基础设施,目标是抢占大模型市场份额。

那它们都期待什么反馈?投资AI硬件后,模型性能提升,应用场景爆发——从聊天机器人到自动驾驶,再到企业级AI优化。用户买单,企业买单,营收便上台阶,股价水涨船高。投资者看到回报,蜂拥而入,推高估值倍数。动态PE比从传统的20倍拉到50倍以上,理由是“AI是未来”。“铁锁连环”本是“一环破,全盘皆输”,但目前看择则是“一环强,全链闪光”。国内科技公司亦然, $阿里巴巴(BABA)$ 云的3800亿CapEx计划(2024-2026年),直接刺激股价反弹40%,因为市场相信这会转化成AI云服务的竞争壁垒。

但循环有个悖论——它既推动创新,也累积风险。

因为AI的基础设施投入,正在接近半导体行业的资本密度。一个数据中心动辄百亿美元级,芯片、冷却、电力、土地,全都被拉进这个巨大的算力生态。

于是,原本属于科技创新的故事,正在被资本金和现金流约束。模型的每一次升级,背后都要回答一个问题:谁来买单?

第一个痛点是ROI效率。CapEx过猛,可能导致产能过剩,ROI降低,如果AI应用落地慢于预期,反馈效应就会降低,而一些硬件投资也会成为成仓库里的“铁疙瘩”。根据市场调查,截至2025年Q3,AI初创企业的融资额虽达500亿美元,但退出案例寥寥,ROI(投资回报率)平均仅1.5倍,远低于互联网泡沫时期的峰值。这提醒我们,循环依赖于需求端闭环——如果终端用户(如中小企业)觉得AI工具太贵或不实用,链条就卡壳。

第二个痛点是监管和地缘风险,美中贸易摩擦让芯片供应链不稳,2024年美国对华AI芯片禁令升级,影响了**和阿里等玩家的采购节奏。随着算力被视为战略资源,各国开始建立本地AI云设施,投资的地理结构将重新划分。这些新变量,会让AI投资循环更加复杂,也更加真实,它不再是单纯的科技叙事,而是工业资本与地缘政治的交叉叙事。

第三个痛点是集中度的提升。美股AI股的CapEx/GDP占比已从2020年的0.5%升到2025年的1.2%,历史罕见。英伟达的毛利率从65%飙到78%,但其他玩家如AMD和Intel跟不上,市场集中度高到危险地步——前三家占90%份额。这循环的乘数效应强,但也放大波动。假设经济下行,广告主缩减预算,AI广告业务就首当其冲遭殃。

AI投资循环确实带有泡沫特征——资本支出过热、估值超前、盈利滞后——但泡沫不是终点,而是基础设施周期的必经阶段。

虽然AI行业还存在不少风险,但它的商业潜力依然惊人。即使短期瓶颈,AI的渗透率从当前的5%到未来的50%,空间巨大。文章预测,到2030年,全球AI市场规模超2万亿美元,年复合增长率30%。最新报告显示,到2028年,人工智能相关产业预计将带来约1.1万亿美元的收入,利润率高达67%,几乎和现在的软件、互联网巨头持平。

不过,这个庞大的蛋糕可不是轻松就能吃到的。想要实现这一增长,需要巨额的前期投入。报告指出,到2028年,全球数据中心建设资金可能会缺口高达1.5万亿美元。

这笔钱从哪来?答案是——外部资本。无论是公共债务、私募信贷,还是股权融资,都可能成为“补血”的主要渠道。而这,也意味着信贷市场将迎来一次前所未有的新机遇。

AI投资的宿命,就是不断重复“建设—超配—出清—重建”的循环。

而且,不是所有公司都玩得转这个循环。一级玩家如英伟达,是硬件供应商,吃上游红利;二级如微软、谷歌,云平台中枢,CapEx转化效率高;三级是应用层,如OpenAI,依赖融资但回报不确定。腾讯和字节更偏应用驱动,CapEx相对保守,但循环中他们是“借力打力”型——用开源模型省钱,快速迭代产品。结果来看,这个循环青睐全栈玩家,小公司倾向于能切入细分,比如AI医疗或金融工具。

从宏观上看,这个循环不只科技圈的事,它拉动整个经济。AI投资每1美元CapEx,能撬动3-5美元下游产出,类似基建乘数。就业上,AI取代低端岗位,但创造高端需求——2025年全球AI岗位缺口超1000万。从产业链角度看,循环延伸到供应链:台积电的3nm工艺订单爆满,受益于AI芯片需求。负面呢?通胀压力,芯片价格上涨推高云服务费用,企业成本升10-15%。中性看,这是双面镜:刺激创新,但加剧不平等——发达国家AI渗透率30%,发展中国家仅5%。

这场循环的本质不是贪婪,而是信心:资本愿意提前为未来十年的AI能力预支现金流,只是它不知道,这份信心会持续多久。AI投资循环不是泡沫的终结,也不是估值的顶点,而是一场耐心与焦虑并存的基础设施长周期。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)72.50

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61