逆势飙涨!风格开始切换!

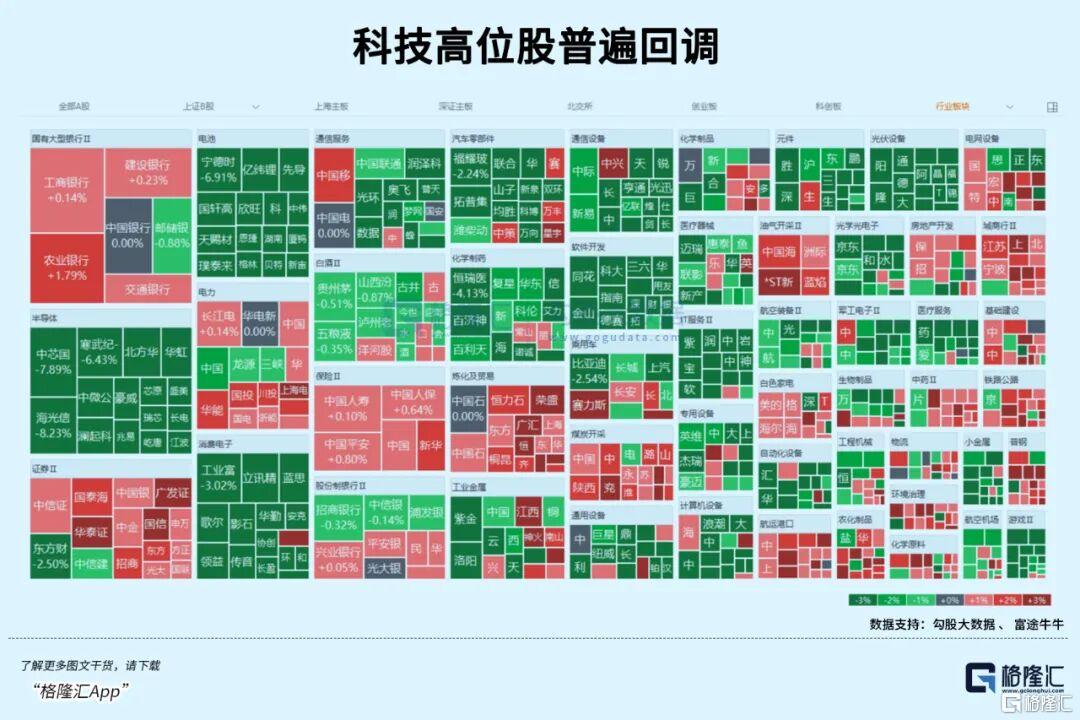

10月10日,A股主要指数进一步分化走弱,前期火热的半导体、存储芯片、固态电池等领跌。沪指跌0.94%失守3900点,深成指跌2.7%,创业板指下挫4.55%,创近半年来最大单日跌幅。

但另一边,军工、公用事业、传统消费、水泥建材等行业逆势明显上涨,其中军工板块更是整体大涨近5%,并贡献了多数的涨停板个股,成为今天表现最强势的领涨板块。

显然,A股再一次迎来了风格切换行情。

01

科技股熄火!

先看盘面,科技股全面杀跌,热门板块如半导体、存储芯片、储能、固态电池跌幅居前,创业板指一度跌超3%,科创50一度跌超4%。

多只热门股回调明显,中芯国际跌7.89%,海光信息跌8.23%,寒武纪-U跌6.43%,中微公司、北方华创、华虹公司、兆易创新、芯原股份均下跌。

消息面上,多家券商确认将中芯国际、佰维存储、路桥信息等9只A股股票的融资融券折算率统一调整为零。投资者或认为,此举传达出给这些赛道股“降杠杆”的信号。

但对此,多家券商表示,相关调整是根据交易所规定、因静态市盈率异常进行的调整,属于常规操作。

集体回调还有贵金属板块,黄金、白银双双大跌。西部黄金跌9.09%,晓程科技跌8.95%,华锡有色、赤峰黄金跌超6%,盛达资源、湖南黄金、湖南白银、山东黄金跌幅居前。

由于以色列和哈马斯达成停火协议,外加黄金投资者获利了结等因素,黄金期货走弱。COMEX黄金期货收跌1.95%,报3991.1美元/盎司,失守4000美元大关,COMEX白银期货收跌2.73%,报47.655美元/盎司。

由于此前成交量过度集中在强势股,如今这些股票杀跌,流动性反而产生了溢出,红利、券商和军工股反而支持了大市。

管制概念再受催化,昨日商务部、海关总署联合发布公告,对超硬材料、稀土设备和原辅料、钬等5种中重稀土、锂电池和人造石墨负极材料相关物项实施出口管制。

受此消息影响,硬超硬材料概念股盘初走高。四方达一度触及20cm涨停,黄河旋风、惠丰钻石、三超新材等多股跟涨。

军工板块盘中逆势走强,捷强装备、北方长龙涨超10%,理工导航、科思科技、长城军工、中航成飞等跟涨。

消息面上,机构研报指出,2025-2026年随着“十五五”规划编制推进、落地,军工行业未来三到五年的发展指引将逐渐清晰,伴随新一轮订单周期开启,景气成长属性有望强化,或将推动产业链整体景气度迎来复苏。

军工板块的强势上涨给人一种熟悉的感觉,三季度的7-8月也曾是个牛股倍出的板块。长城军工、北方长龙等股票八月份都是接近翻倍的涨幅,背后的催化剂也是一波接一波。

从主题催化再到订单驱动的逻辑交替,是驱动军工板块今年强势表现的核心因素。全球地缘形势日趋紧张,而来自中国的武器装备在地缘冲突和国际展览里越来越多得展示实力,有利于进一步打开中国在国际军贸中的市场。

同时,今年是“十四五”收官之年,也是“十五五”规划预期之年,意味着开始进入新一轮订单周期,短期内行业整体景气度有望保持上行,是基本面修复的最大动力。

因此,从资金流向来看机构也在加码这个板块,在连续10个季度减配军工后,今年Q2机构们首度开始增配,中航沈飞、中航光电、睿创微纳等龙头成为资金竞相重仓的热门股。

总的来说,主题活跃叠加业绩提振,构成了今年军工板块行情的“二重奏”。经过9月份的调整之后,四季度军工板块能否重新迎来一波上涨?

02

军工景气周期有望再回归

总体来看,今年军工板块在景气周期时的累计表现,无论是个股累计涨幅,还是涉及的细分产业链环节的景气数量,都远超往年绝大多数时候要明显强势得多。

这背后,是今年军工行业的基本面真真切切迎来了实质性的巨大商业化扩张落地。相比以前经常只能作为“空有概念,难有业绩兑现”的题材炒作是不能相提并论的。

简单来看,是国内的军工行业开始逐步走进“业绩驱动”的新周期。

并且这个逻辑会在以后行情中一直发挥重要支撑。

2025年作为“十四五”规划的收官之年,国防装备现代化建设本就进入关键节点,而三季度以来,这种“收尾冲刺”的特征愈发明显。

熟悉军工行业的人都知道,受装备生产周期与交付节奏影响,每年三四季度往往是行业业绩释放的“黄金期”,交付量通常能占到全年的60%以上。

如今,这份季节性规律正与订单储备形成叠加——中航成飞下半年手握超800亿元订单,歼-20的交付量预计环比增长30%,就连此前因交付进度调整略有承压的主机厂,也在Q2迎来明显改善,中航沈飞二季度营收、净利润环比分别增长50.8%、63.9%。这种“订单饱满+交付提速”的组合,让板块业绩回暖的确定性变得清晰可见。

不仅于此,如今的中国军贸领域更是获得了“实战破局”。比如2025年5月的印巴空战,意外成为中国军工的“全球发布会”:巴基斯坦空军使用歼-10CE战机搭配PL-15E导弹,打出6:0的战果,不仅验证了装备性能,更向世界展示了中国“预警机+战机+防空系统”的闭环作战体系。实战背书的威力立竿见影,此后阿塞拜疆迅速追加42亿美元枭龙战机订单,中东客户一口气签下航天彩虹超40亿美元的无人机合同,就连此前因发动机问题停滞的中泰S26T潜艇项目,也在采用国产CHD620发动机后重新启动。

据测算,2025年中国军贸总额有望达到450亿美元,同比增长30%,并有望将逐渐打破西方在高端军贸市场的长期垄断,赢得更多海外军贸市场的订单。

机构研报指出,2025-2026年随着“十五五”规划编制推进、落地,军工行业未来三到五年的发展指引将逐渐清晰,伴随新一轮订单周期开启,景气成长属性有望强化,或将推动产业链整体景气度迎来复苏。

展望四季度,机构认为,国防军工板块的结构性机会或值得关注,其中重点方向包括军贸出海、新域新质、资产重组三大核心主线。

目前军贸已经确定成为了军工企业突破增长瓶颈的核心引擎,这可以从今年不断获得海外订单的景气度看得出来。业内分析认为,相较于传统军贸强国的装备体系,我国军工产品兼具性价比优势与体系化供给能力,有望在 2025 年及往后实现订单放量,推动相关企业价值重估。

而新域新质技术由于热门技术/产品众多,相关政策、数据等利好催化密集出现,更是其中的重点主线。比如军品领域包括无人机、远程火箭弹、水下装备等新质战斗力方向,民品领域包括大飞机、低空经济、商业航天、可控核聚变等,都将很可能在后续市场行情成为点燃军工板块的热门题材点。

此外,军工重组方向也是市场重点关注的彩蛋。机构指出,核心资产仍在体外的上市公司将优先受益于整合红利,通过注入优质资产实现业务结构优化与盈利能力提升,这一过程也将推动军工板块的资源配置效率升级。比如继中国兵器装备集团将军工资产注入中国兵器工业集团、组建万亿级军工平台后,航天科技集团、中国航发集团等资产证券化率较低的央企,也有望成为市场关注焦点。

03

尾声

整体来看,当前A股市场开始步入消化此前涨幅的调整阶段,但A股的牛市行情预期依旧强烈,目前资金开始重新关注先前已经完成深幅回调的赛道板块。

今天逆势大涨的军工板块,就是资金押注的重点方向。参考一致预期,剔除估值较高的部分标的,目前军工板块内部大多数企业对应2026年估值在35倍以内,考虑到2025-2027年的行业需求恢复预期,这样的估值仍有性价比。(全文完)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)72.50

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61